Floating rate adalah salah satu skema bunga yang akan Anda jumpai dalam Kredit Pemilikan Rumah (KPR). Bagaimana cara kerja sistem ini?

Simak ulasan Finansialku berikut untuk mengetahui informasi selengkapnya!

Summary:

- Skema floating rate dalam KPR cocok untuk debitur yang berani mengambil risiko dan mampu memprediksi suku bunga di masa mendatang.

- Floating rate berbeda dengan fixed rate dan masing-masing memiliki kelebihan dan kelemahannya.

Apa yang Dimaksud dengan Floating Rate

Kredit Pemilikan Rumah (KPR) merupakan salah satu cara paling umum masyarakat Indonesia untuk memiliki hunian. Sebelum mengajukan kredit, penting untuk memahami mekanisme pembayarannya, termasuk suku bunga yang digunakan.

Secara umum, terdapat dua jenis suku bunga KPR, yaitu bunga fixed dan floating. Keduanya memiliki kelebihan dan kekurangan masing-masing.

Floating rate, bunga berjalan, atau bunga mengambang adalah tingkat suku bunga yang berubah-ubah sepanjang kredit berlangsung. Floating rate ditentukan dari reference rate yang dirilis Bank Indonesia.

Ilustrasi Beli Rumah. Sumber: intiland.com

Banyak orang lebih memilih kredit dengan jenis bunga ini karena ada potensi penurunan jumlah cicilan. Kendati begitu, pemilihan jenis suku bunga sebaiknya disesuaikan dengan kebutuhan Anda.

Jika Anda punya finansial yang stabil dan ingin kepastian pembayaran cicilan, maka bunga fixed dapat menjadi pilihan yang tepat.

Sebaliknya, jika kemampuan finansial fluktuatif dan ingin potensi bunga yang lebih murah, maka floating dapat menjadi pilihan yang tepat.

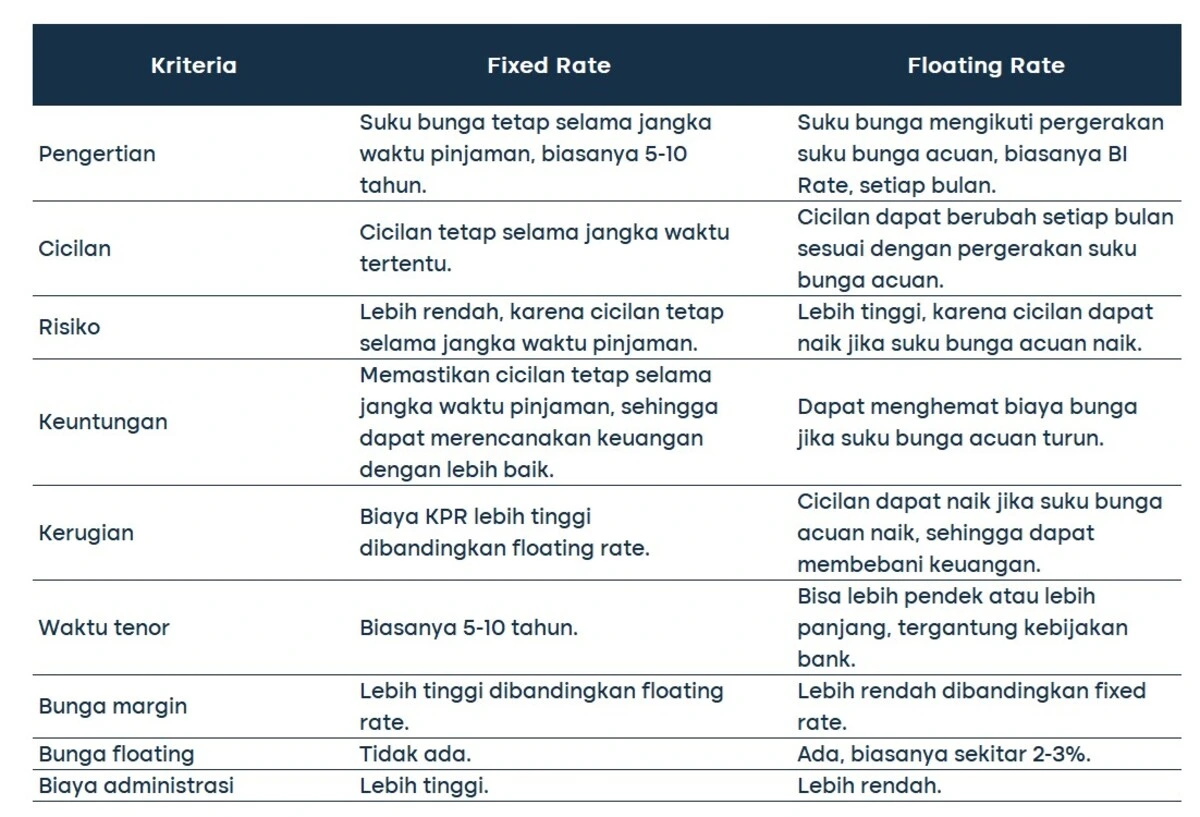

Perbedaan Fixed Rate & Floating Rate

Setiap jenis suku bunga punya plus minus masing-masing. Agar tidak salah pilih, simak perbedaan bunga tetap dan bunga mengambang berikut ini:

Tabel Perbedaan Fixed Rate dan Floating Rate

[Baca Juga: Mau Beli Rumah? Ini Strategi Memilih Tenor KPR yang Pas untuk Kamu]

Kelebihan & Kekurangan Floating Rate

Sebagian orang merasa galau ketika memilih suku bunga KPR. Untuk Anda yang sedang mempertimbangkan bunga mengambang, silakan pelajari plus minusnya:

#1 Kelebihan

Floating ditetapkan berdasarkan suku bunga acuan, sehingga dapat berubah-ubah. Dalam masa suku bunga rendah, Anda dapat menikmati cicilan yang lebih kecil.

Tapi, risikonya adalah suku bunga dapat naik di masa mendatang, sehingga beban cicilan ikut meningkat.

Karena alasan ini, floating rate cocok untuk debitur yang berani mengambil risiko dan mampu memprediksi suku bunga di masa mendatang.

#2 Kekurangan

Floating rate menawarkan fleksibilitas bagi debitur karena suku bunganya mengikuti perubahan suku bunga pasar. Namun, fleksibilitas ini juga bisa menjadi kerugian jika suku bunga pasar naik.

Di masa ini, beban bunga floating rate akan meningkat. Sehingga cicilan bulanan debitur juga akan membengkak.

Selain itu, floating rate dapat berubah sewaktu-waktu tanpa pemberitahuan terlebih dahulu. Hal ini mungkin membuat sebagian orang kaget karena cicilan bulanan meningkat tiba-tiba.

Jika Sobat Finansialku berencana untuk membeli rumah dengan sistem KPR, sebaiknya tonton video yang tersemat berikut ini. Biar gak nyesel!

Cara Kerja Bunga Floating

Simak cara kerja bunga floating berikut ini:

#1 Pemerintah Mengatur Bunga Mengambang Maksimal

Bank Indonesia menetapkan Suku Bunga Dasar KPR (SBDK) sebagai bunga acuan KPR. SBDK menjadi dasar bagi bank dalam menetapkan bunga floating sesuai BI rate.

Kebijakan ini ditujukan untuk melindungi konsumen dari bunga KPR yang terlalu tinggi. Dengan demikian, bank tidak dapat menentukan bunga floating sewenang-wenang.

#2 Bunga Mengalami Fluktuasi Sesuai Situasi Ekonomi

Bunga floating adalah jenis bunga yang dapat berubah mengikuti kondisi ekonomi. Besaran bunga floating ditetapkan berdasarkan BI rate berubah secara berkala.

Misal, saat pandemi COVID-19, Bank Indonesia menurunkan suku bunga acuan sebagai upaya meringankan beban debitur. Hal ini menyebabkan bunga floating turun. Sehingga debitur lebih mudah membayar cicilan KPR.

Karena alasan ini, Anda perlu memantau perkembangan besaran suku bunga acuan secara berkala. Informasi ini bisa disimak dalam situs web Bank Indonesia atau portal berita nasional.

#3 Masa Cicilan Lebih Lama

Suku bunga floating biasanya punya waktu angsuran lebih lama dibanding bunga fixed rate.

Karenanya, Anda perlu memperhitungkan perbedaan besaran cicilan dan biaya lain yang dikenakan pada proses pengambilan KPR. Hal ini dilakukan agar Anda dapat mengatur keuangan dengan lebih baik.

Bagaimana Menghitung Bunga Floating

Sebelum mengambil KPR, Anda bisa membuat hitung-hitungan bunga untuk memperkirakan kemampuan finansial. Bunga floating KPR bisa dihitung dengan rumus berikut:

Bunga 1 tahun = Saldo Pokok Pinjaman (SBP) x suku bunga tiap tahun : jumlah bulan

Bunga beberapa tahun = (Saldo Pokok Pinjaman (SBP) x suku bunga tiap tahun x jumlah tahun) : jumlah bulan

Contoh:

Ale membeli rumah seharga Rp1 miliar dengan cicilan KPR selama 15 tahun dengan floating rate. Pada tiga tahun pertama, bank menetapkan bunga sebesar 8%. Sementara itu, bunga naik menjadi 10% di tahun keempat dan kelima.

Sebelumnya, Ale sudah membayar uang muka sebesar Rp500 juta. Maka, bunga yang Ale bayar dalam setiap periode adalah:

Bunga dan cicilan pada bunga 8%

Bunga = (Saldo Pokok Pinjaman (SBP) x suku bunga tiap tahun x jumlah tahun) : jumlah bulan

Bunga = (Rp1.000.000.000 x 8% x 3) : 36

Bunga = Rp240.000.000 : 36

Bunga = Rp6.666.666,66

Cicilan = {(SBP – DP) : 36} + bunga

Cicilan = {(Rp1.000.000.000 – Rp500.000.000) + Rp6.666.666,66

Cicilan = Rp2.777.777,77 + Rp6.666.666,66

Cicilan = Rp9.444.444,43

Bunga dan cicilan pada bunga 10%

Bunga = (Saldo Pokok Pinjaman (SBP) x suku bunga tiap tahun x jumlah tahun) : jumlah bulan

Bunga = (Rp1.000.000.000 x 10% x 2) : 24

Bunga = Rp200.000.000 : 24

Bunga = Rp8.333.333,33

Cicilan = Rp2.777.777,77 + Rp8.333.333,33

Cicilan = Rp11.111.111,1

Selain menggunakan perhitungan di atas, Anda juga bisa mendapatkan simulasi perhitungan saat akan membeli rumah dengan Kalkulator Keuangan Dana Membeli Rumah dari Finansialku. Coba, yuk!

[Baca Juga: Mau Mengajukan KPR Rumah Second? Begini Panduan Lengkapnya!]

Skema Bunga Floating pada KPR

Bunga floating pada cicilan KPR di Indonesia dihitung dengan skema anuitas atau efektif. Perhitungan ini menyebabkan jumlah cicilan tetap sama meski pinjaman pokok dan bunga terus berubah.

Sementara itu, skema efektif jumlah cicilan per bulan akan berbeda dengan kecenderungan turun. Hal ini karena jumlah pinjaman pokok akan berkurang seiring cicilan yang dilakukan.

Siap Mewujudkan Rumah Idaman Punya Sendiri?

Anda bisa mempertimbangkan floating rate saat mengajukan KPR. Saat memiliki kredit, sebaiknya atur keuangan dengan benar agar semua kebutuhan tetap bisa terakomodasi.

Agar bisa menata keuangan untuk membeli hunian secara ideal, Anda bisa membaca ebook dari Finansialku berjudul Cara Wujudkan Rumah Impian Kamu.

Jika memerlukan advice yang lebih komprehensif dalam menentukan sistem pembelian rumah, termasuk mengalokasikan keuangannya secara tepat. Perencana Keuangan Finansialku siap membantu.

Setelah sesi selesai, Anda bisa langsung menerapkan saran yang diberikan untuk mewujudkan tujuan finansial. Booking jadwal konsultasi Anda di 0851 5866 2940 atau klik banner di bawah ini!

Disclaimer: Finansialku adalah perusahaan perencana keuangan di Indonesia yang melayani konsultasi keuangan bersama Certified Financial Planner (CFP) seputar perencanaan keuangan, rencana pensiun, dana pendidikan, review asuransi dan investasi.

Finansialku bukan platform pinjaman online dan tidak menerima layanan konsultasi di luar hal-hal yang disebutkan sebelumnya. Artikel ini dibuat hanya sebagai sarana edukasi dan informasi.

Sekian pembahasan untuk bunga floating KPR. Sampaikan tanggapan Anda di kolom komentar di bawah ini.

Bagikan artikel ini di media sosial untuk membantu rekan Anda menemukan skema Kredit Pemilikan Rumah yang tepat. Terima kasih!

Cek Berita dan Artikel yang lain di Google News

Editor: Muhammad Dicky Syaifudin

Sumber Referensi:

- Admin. 13 Januari 2023. Suku Bunga Floating: Pengertian, Skema pada KPR, dan Cara Kerjanya. Ideal.id – https://bit.ly/4bagmyL

- Admin. 24 Juli 2023. Simak Cara Menghitung Bunga KPR Berdasarkan Jenisnya. pashouse.id – https://bit.ly/3vOh9p1

- Admin. 25 Oktober 2022. Ini Perbedaan Bunga Fixed dan Bunga Floating Pada Pinjaman. Dbs.id – https://bit.ly/3OfqLzw

- Admin. 27 Juli 2023. Sebelum Kredit Rumah, Pahami Cara Hitung Cicilan KPR Bunga Floating and Fixed Berikut. kompas.com – https://bit.ly/3tVHfWG

- Hariyanto. 04 September 2023. Floating Rate Adalah: Pengertian, Keunggulan, dan Kekurangannya. Ajaib.co.id – https://bit.ly/4953Iz8

- Hendra Friana. 15 November 2022. Apa Itu ‘Floating Rate‘ dalam Kredit: Pengertian dan Contohnya. Fortuneidn.com – https://bit.ly/3Sc9qJ3

- Shandy Pradana. 07 Maret 2023. Mengenal Floating Rate KPR serta Kelebihan dan Kekurangannya. Rumah123.com – https://bit.ly/48UP11M

Sumber Gambar:

- Cover: Rumah123.com

Leave A Comment