Penghasilan aktif sebenarnya bisa diubah menjadi penghasilan investasi dan penghasilan pasif, asalkan kamu tahu caranya.

Ketika di seminar, di tiket aplikasi Finansialku, live webinar, banyak orang bertanya:

- Bagaimana caranya bebas keuangan (financial freedom)?

- Bagaimana caranya pensiun dini?

- Bagaimana caranya aman saat masa pensiun?

Jawabannya satu:

Ubah PENGHASILAN AKTIF menjadi PENGHASILAN INVESTASI dan PENGHASILAN PASIF.

Pertanyaan selanjutnya adalah;

“Bagaimana cara mengubah penghasilan aktif menjadi penghasilan investasi dan penghasilan pasif?”

Dalam artikel ini, saya akan menjawab pertanyaan-pertanyaan tersebut:

- Apa yang dimaksud dengan penghasilan aktif?

- Apa yang dimaksud dengan penghasilan investasi?

- Apa yang dimaksud dengan penghasilan pasif?

- Bagaimana cara mengubah penghasilan aktif menjadi penghasilan investasi dan penghasilan pasif?

Rubrik Finansialku

Apa yang Dimaksud dengan Penghasilan Aktif?

Penghasilan yang didapat karena seseorang bekerja, menukarkan waktu, tenaga, pikiran dan perasaan (terkadang dimarahi klien atau atasan).

Contoh penghasilan aktif:

- Karyawan yang bekerja mendapatkan gaji bulanan, bonus dan tunjangan.

- Agen asuransi atau agen properti yang mendapatkan komisi.

- Pedagang atau pemilik toko yang mendapatkan keuntungan dari penjualan.

Apa yang Dimaksud dengan Penghasilan Investasi?

Penghasilan yang didapat karena uang kita bekerja dan menghasilkan uang lebih besar.

Contoh penghasilan investasi:

- Keuntungan dari jual beli reksa dana.

- Keuntungan dari jual beli saham.

- Keuntungan dari dividen saham. Dividen adalah bagi hasil keuntungan bisnis.

- Keuntungan dari pengembalian pokok dan bunga dari investasi surat utang (obligasi/bond).

- Keuntungan dari P2P lending.

Apa yang Dimaksud dengan Penghasilan Pasif?

Penghasilan yang didapat karena aset bekerja dan menghasilkan pemasukan.

Aset adalah: segala sesuatu yang kelihatan dan/atau tidak kelihatan, yang mampu menghasilkan pemasukan untuk kita.

Contoh penghasilan pasif:

- Hasil keuntungan menyewakan rumah (property), menyewakan kendaraan, menyewakan barang-barang kita.

- Hasil keuntungan bisnis waralaba (franchise).

Bagaimana Cara Mengubah Penghasilan Aktif menjadi Penghasilan Investasi dan Penghasilan Pasif?

Saya akan jelaskan dalam studi kasus, supaya kamu tahu strateginya.

Pelajari polanya, bukan produk investasinya ya :D

Satu-satunya cara supaya bisa mengubah penghasilan aktif, menjadi penghasilan investasi dan penghasilan pasif adalah ANGGARAN.

Berikut ini sistem anggaran yang saya sarankan:

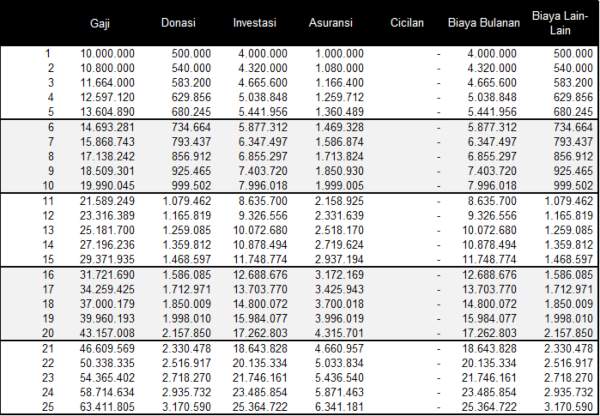

Tabel Cara Mengelola Keuangan

Perhatikan urutan-urutannya (nomor 1 sampai dengan 7), supaya kamu tidak keliru. Penjelasan mengenai urutan tersebut dapat dibaca di artikel: Mengatur Keuangan Bulanan.

Contoh:

Pak Budi (karyawan, usia 30 tahun) sekarang ini memiliki penghasilan aktif Rp10 juta per bulan.

Beliau ingin memiliki penghasilan investasi dan penghasilan pasif senilai Rp10 juta per bulan (atau Rp120 juta per tahun).

Berikut ini cash flow Pak Budi (dalam Rupiah per bulan):

Cash Flow Pak Budi (dalam Rupiah per bulan)

Kemudian, bagaimana strategi Pak Budi supaya bisa memiliki penghasilan investasi dan penghasilan pasif?

Step 1 Mengubah Penghasilan Aktif Jadi Penghasilan Investasi dan Penghasilan Pasif: Cek Kesehatan Keuangan

Pak Budi melakukan financial check up, untuk mengetahui kondisi kesehatan keuangan. Kamu akan sulit berinvestasi dan memiliki penghasilan pasif, jika cicilan masih besar.

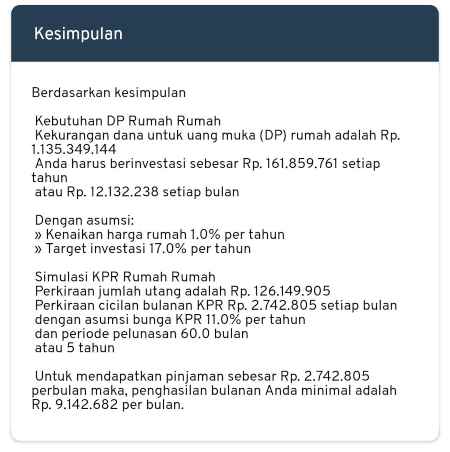

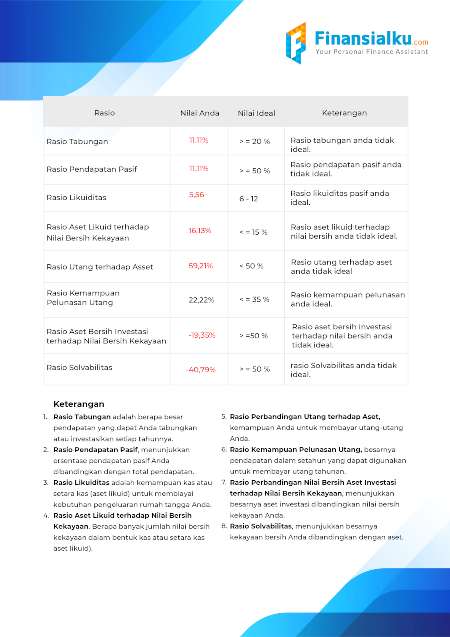

Contoh hasil financial check up:

Kamu bisa mendapatkan hasil financial check up di Aplikasi Finansialku yang dapat didownload di Google Play Store maupun Apple Apps Store atau klik di sini.

Dari hasil financial check up tersebut, kamu dapat mengetahui bagian-bagian apa saja yang sudah bagus dan bagian apa yang masih berantakan. Setelah itu mulai perbaiki satu per satu yang masih kurang bagus.

Asumsi perhitungan:

- Gaji (penghasilan pasif) Pak Budi naik sebesar 8% per tahun.

- Persentase pengeluaran mengikuti contoh di atas

Berikut tabelnya:

Tabel Kenaikan Gaji Pak Budi

Step 2: Mulai Buat Rencana Keuangan untuk Bebas Keuangan

Setelah Kamu sehat secara keuangan, maka langkah selanjutnya adalah buat PERENCANAAN KEUANGAN, dengan tujuan BEBAS KEUANGAN.

Bagaimana caranya?

Kembali ke studi kasus Pak Budi yang ingin memiliki penghasilan investasi dan pasif senilai Rp10 juta per bulan (atau Rp120 juta setahun).

Setelah berkonsultasi dengan perencana keuangan, didapatkan strategi seperti berikut:

|

No |

Strategi |

Modal |

Keuntungan |

|

1. |

P2P Lending |

Rp360.000.000 |

Rp36.000.000 |

|

2. |

Dividen Saham |

Rp600.000.000 |

Rp24.000.000 |

|

3. |

Sewa Rumah |

Rp1.200.000.000 |

Rp60.000.000 |

Total modal yang dibutuhkan adalah:

Rp360.000.000 + Rp600.000.000 + Rp1.200.000.000 = Rp2.160.000.000

Jadi goal atau tujuan akhir dari Pak Budi adalah seperti berikut:

Goal atau Tujuan Akhir dari Pak Budi

Coba bandingkan keduanya ya:

Perbandingan Kondisi Awal dengan Tujuan Akhir

Pertanyaannya, kita mulai darimana terlebih dahulu?

Jawabannya adalah: cari yang modal paling kecil terlebih dahulu!

Lihat kembali tabel berikut!

|

No |

Strategi |

Modal |

Keuntungan |

|

1. |

P2P Lending |

Rp360.000.000 |

Rp36.000.000 |

|

2. |

Dividen Saham |

Rp600.000.000 |

Rp24.000.000 |

|

3. |

Sewa Rumah |

Rp1.200.000.000 |

Rp60.000.000 |

Dari ketiga opsi tersebut, mana yang paling kecil modalnya?

Ya betul, P2P lending. Maka kita akan mulai mengumpulkan modal sebesar Rp360.000.000.

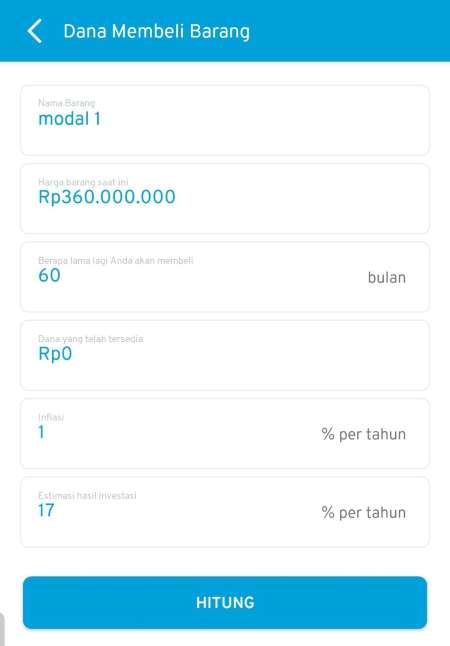

Kamu bisa menghitung pakai Aplikasi Finansialku, fitur PERENCANAAN KEUANGAN dan DANA MEMBELI BARANG.

Yuk kita hitung dengan Aplikasi Finansialku:

Menghitung Investasi

Dan hasil perhitungannya:

Hasil Perhitungan Investasi

Kesimpulan: Jadi Pak Budi perlu berinvestasi sebesar Rp4.044.079 per bulan selama 5 tahun (atau 60 bulan) dengan target hasil investasi 17% per tahun.

Investasi apa yang cocok?

Pak Budi bisa memilih reksa dana (dengan metode optimasi) dan investasi (dengan metode value investing).

Anggap saja setelah 5 tahun berselang Pak Budi memiliki modal Rp360.000.000 untuk P2P lending, maka cash flow Pak Budi adalah:

Cash Flow Pak Budi setelah 5 tahun

Sekarang pemasukan aktif Pak Budi sudah Rp13.604.890 + Rp3.000.000 = Rp16.604.890. Dan uang yang dapat diinvestasikan menjadi Rp8.441.956 per bulan.

Kembali kita lihat tabel strategi:

|

No |

Strategi |

Modal |

Keuntungan |

|

1. |

P2P Lending |

Rp 360.000.000 |

Rp 36.000.000 |

|

2. |

Dividen Saham |

Rp600.000.000 |

Rp24.000.000 |

|

3. |

Sewa Rumah |

Rp1.200.000.000 |

Rp60.000.000 |

Dari kedua opsi yang tersisa, mana yang paling kecil modalnya?

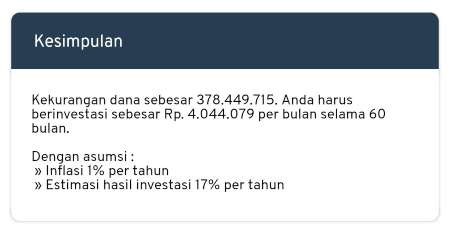

Ya betul, Dividen saham. Maka kita akan mulai mengumpulkan modal sebesar Rp600.000.000.

Bagaimana caranya? Lakukan cara yang sama dengan cara pertama yaitu mulai mengumpulkan modal untuk mendapatkan Rp600.000.000.

Yuk hitung kembali dengan menggunakan Aplikasi Finansialku:

Menghitung Investasi 2

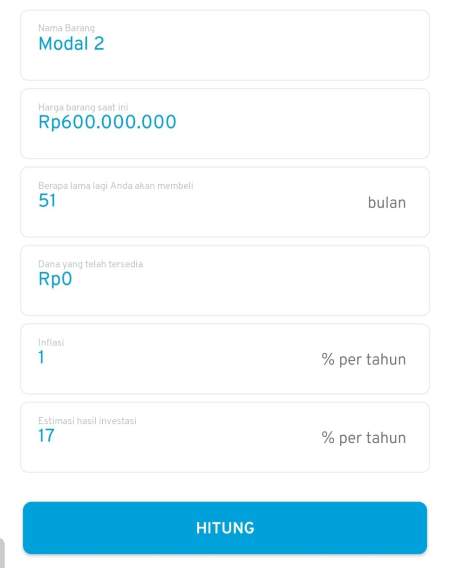

Dan hasil perhitungannya:

Hasil Perhitungan Investasi 2

Kesimpulan: Jadi Pak Budi perlu berinvestasi sebesar Rp8.453.312 per bulan selama sekitar 4 tahun lebih sedikit (atau tepatnya 51 bulan) dengan target hasil investasi 17% per tahun.

Investasi apa yang cocok?

Pak Budi masih bisa menggunakan strategi lamanya yaitu reksa dana yang dipotimalkan dan saham value investing.

Kalau kamu mau tahu mengenai reksa dana dan saham, maka kamu bisa join di group belajar Finansialku reksa dana dan group belajar Saham Finansialku :D

Anggap saja setelah 5 tahun berselang Pak Budi memiliki modal Rp600.000.000 untuk dividen saham, maka cash flow Pak Budi adalah:

Dividen atau Cash Flow Pak Budi Setelah Investasi

Sekarang pemasukan Pak Budi sudah Rp18.509.301 + Rp3.000.000 + Rp2.000.000 = Rp23.509.301. Dan uang yang dapat diinvestasikan menjadi Rp12.403.720 per bulan.

Terakhir adalah:

|

No |

Strategi |

Modal |

Keuntungan |

|

1. |

P2P Lending |

Rp 360.000.000 |

Rp 36.000.000 |

|

2. |

Dividen Saham |

Rp 600.000.000 |

Rp 24.000.000 |

|

3. |

Sewa Rumah |

Rp1.200.000.000 |

Rp60.000.000 |

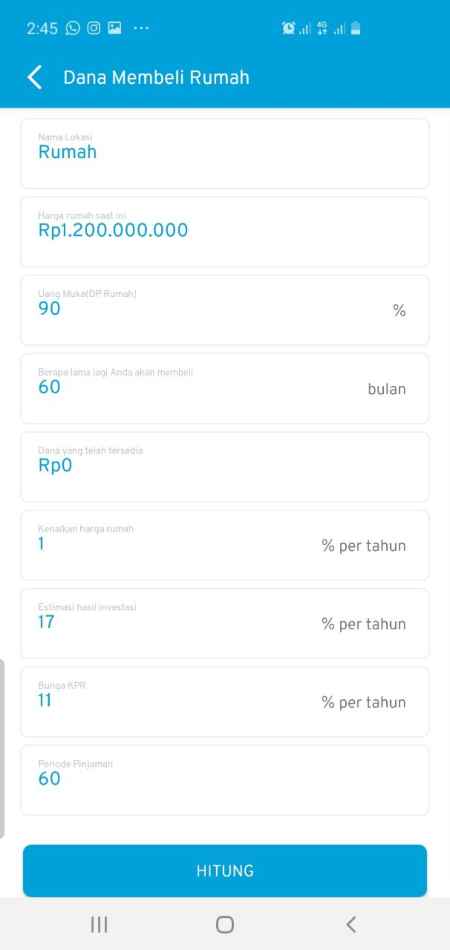

“Bagaimana strategi mendapatkan rumah dengan harga Rp1.200.000?”

Kamu bisa menggunakan uang cash keras atau KPR.

Sebenarnya Pak Budi bisa mengoptimalkan dengan menggunakan KPR. Saya bantu perhitungan Pak Budi supaya cicilan KPR bisa dibayar dari uang sewanya.

Berdasarkan hasil perhitungan saya maka didapat, DP 90% dan Pinjaman 10%.

DP tersebut dikumpulkan dalam waktu 5 tahun.

Dan hasil perhitungannya:

Hasil Perhitungan Dana Membeli Rumah

Kesimpulan: Jadi Pak Budi perlu berinvestasi sebesar Rp12.132.238 per bulan selama sekitar 5 tahun (atau 60 bulan) dengan target hasil investasi 17% per tahun.

Investasi apa yang cocok?

Pak Budi masih bisa menggunakan strategi lamanya yaitu reksa dana yang dioptimalkan dan saham value investing.

Step 3: Jalankan Rencana Keuangan

Setelah memiliki proyeksi dan perhitungan jalankan rencana yang sudah dibuat.

Jika kamu seperti Pak Budi (seorang awam dibidang keuangan), maka kamu bisa ikuti cara Pak Budi dengan menggunakan jasa perencana keuangan.

Step 4: Review dan Perbaiki

Namanya rencana pasti akan ada kondisi yang baik dan buruk. Pastikan rencana Anda tetap berjalan dengan melakukan review berkala (paling tidak setiap 4 bulan sekali di-review).

Dengan proses manajemen perencanaan keuangan, tujuan keuangan untuk memiliki penghasilan investasi dan penghasilan pasif bisa segera terwujud.

Lesson Learn: Mengubah Penghasilan Aktif Menjadi Penghasilan Investasi dan Penghasilan Pasif

Langkah-langkah yang dapat kamu lakukan untuk mengubah penghasilan aktif menjadi penghasilan investasi dan penghasilan pasif:

- Mulai dari cek kesehatan keuangan.

- Mulai buat rencana keuangan

- Jalankan rencana tersebut

- Review berkala dan perbaiki.

Saya tahu penjelasan disini bisa jadi membingungkan, terlebih jika kamu masih pemula. Saran saya Download Aplikasi Finansialku dan gunakan fitur Konsultasi Keuangan.

Cara Konsultasi Keuangan dengan aplikasi Finansialku

Saya akan coba bantu kamu menjawab pertanyaan :D

GRATISSS Download!!! Ebook Panduan Sukses Atur Gaji Ala Karyawan

Leave A Comment