Bagi teman-teman yang sering bingung bagaimana menganalisis laporan keuangan sebelum berinvestasi, gunakan rasio profitabilitas dan rasio investasi!

Summary

- Memahami rasio profitabilitas dan rasio investasi untuk mengetahui kesehatan perusahaan.

- Rasio profitabilitas berfokus pada kinerja perusahaan dalam menghasilkan laba. Sedangkan rasio investasi adalah rasio yang mengukur tingkat kemampuan perusahaan dalam memberikan imbalan atas dana yang telah diinvestasikan investor kepada perusahaan.

Rasio dalam Laporan Keuangan

Dalam dunia keuangan, investor sering kali menggunakan rasio keuangan sebagai tools dalam menganalisa laporan keuangan.

Rasio keuangan adalah nilai perbandingan dua atau lebih data pada laporan keuangan yang dijadikan alat untuk mengukur kinerja perusahaan.

Dengan memahami dan menggunakan rasio keuangan dalam analisa kamu, Sobat Finansialku dapat memperoleh insight yang tidak tertulis secara gamblang pada laporan keuangan perusahaan.

Tujuannya sih tentunya untuk mempertajam analisis Sobat Finansialku.

Di artikel ini saya akan khusus membahas mengenai rasio profitabilitas dan rasio investasi. Simak sampai akhir untuk studi kasus perhitungannya, ya!

Buat Sobat Finansialku yang mungkin belum bisa baca Laporan Keuangan, kalian bisa simak video berikut ini.

Rasio Profitabilitas

Rasio profitabilitas (profitability ratio) adalah rasio yang digunakan untuk mengetahui kemampuan perusahaan dalam menghasilkan laba/profit dari aktivitas operasionalnya, aset yang dimiliki, serta modal perusahaan.

Sekilas mirip dengan efficiency ratio atau rasio aktivitas, rasio profitabilitas berfokus pada kinerja perusahaan dalam menghasilkan laba.

Dalam rasio ini, efisiensi beban yang turut mempengaruhi laba serta modal perusahaan yang menjadi bekal dalam beroperasi juga turut dipertimbangkan.

Jadi, tidak hanya mengukur kemampuan perusahaan dalam mengoptimalkan asetnya seperti pada efficiency ratio ya.

[Baca Juga: Analisis Laporan Keuangan: Rasio Solvabilitas dan Rasio Aktivitas]

Jenis-jenis Rasio Profitabilitas

Dalam mengukur kemampuan perusahaan menghasilkan profit, ada macam-macam rasio profitabilitas sesuai pendekatannya.

Bisa dari sisi tingkat margin penjualannya, bisa juga dengan melihat dari sisi pengelolaan modal perusahaan. Berikut jenis-jenisnya.

Gross Profit Margin (GPM)

Rasio Gross Profit Margin dihitung dengan membandingkan laba kotor dengan omzet penjualan.

Sebagai informasi, laba kotor adalah total pendapatan dikurangi COGS (cost of goods sold) alias harga pokok penjualan, atau total biaya-biaya langsung yang dibutuhkan untuk memproduksi barang/jasa perusahaan tersebut.

Gross Profit Margin = Laba Kotor ÷ Total Pendapatan × 100%

Tentunya, semakin tinggi nilai gross profit margin maka semakin tinggi laba yang dihasilkan dan semakin efisien biaya produksi.

Operating Profit Margin (OPM)

Jika pada GPM kita hanya mempertimbangkan faktor biaya produksi lewat nilai laba kotor, pada Operating Profit Margin (OPM) kita turut mempertimbangkan faktor biaya operasional perusahaan seperti biaya sewa, gaji karyawan, dan biaya-biaya lainnya yang dibutuhkan untuk menunjang operasional perusahaan.

Oleh karena itu, dalam perhitungan OPM, alih-alih menggunakan laba kotor, kali ini kita menggunakan laba operasional yang lalu dibandingkan dengan total pendapatan.

Operating Profit Margin = Laba Operasional ÷ Total Pendapatan × 100%

Laba Operasional adalah laba kotor yang dikurangi dengan biaya/beban operasional. Senada dengan GPM, semakin tinggi OPM menandakan semakin efisien perusahaan dalam menekan biaya, dan menggenjot pendapatan lewat strategi-strategi dalam penetapan harga jual.

Net Profit Margin (NPM)

Net Profit Margin (NPM) atau margin laba bersih menghitung tingkat profitabilitas perusahaan dalam menghasilkan laba bersih setelah dikurangi seluruh biaya dan beban pajak. NPM dihitung dengan membandingkan laba bersih dengan total pendapatan.

Net Profit Margin = Laba Bersih ÷ Total Pendapatan × 100%

Di dalam laporan keuangan, laba bersih/net profit juga seringkali ditulis sebagai laba tahun berjalan (income for the year/profit for the year). Porsi inilah yang menjadi sisa hasil penjualan setelah dikurangi berbagai biaya dan beban pajak.

Semakin tinggi NPM artinya semakin banyak pula porsi pendapatan yang dapat diperoleh perusahaan, entah nantinya didistribusikan kepada pemegang saham atau ditahan untuk pengembangan perusahaan lebih lanjut.

Return on Equity (ROE)

Jika ketiga rasio di atas mengukur kemampuan perusahaan dalam menghasilkan laba dari sisi persentase margin penjualan atas total pendapatan, ROE mengukur kemampuan perusahaan dalam mengelola modal (equity) pemegang saham demi meraih keuntungan (Sherman, 2015).

ROE dihitung dengan membandingkan laba bersih dengan ekuitas/modal. Semakin tinggi nilai ROE perusahaan, artinya semakin baik kinerja perusahaan tersebut.

Return of Equity = Laba Bersih ÷ Total Ekuitas × 100%

‘Wah, aku baru mulai nih investasi. Gimana cara ngitungnya ya?’

Buat Sobat Finansialku yang baru berinvestasi, jangan khawatir! Di Finansialku, selain kamu bisa akses ilmunya melalui artikel di Finansialku.com, khusus untuk kalian yang ingin lebih paham mengenai investasi saham, kita punya komunitas belajar saham lho.

Dalam komunitas ini kalian akan dipandu untuk belajar lebih lanjut lagi mengenai analisa saham, analisa sektor industri, bahkan valuasi saham yang dipandu langsung oleh pakar Value Investing, Rivan Kurniawan, dan Melvin Mumpuni, CFP®, CEO dan Founder Finansialku.com.

Selain bisa dapat materi, kamu juga akan mendapat update ilmu dan situasi market setiap bulannya melalui webinar. Mau gabung? Yuk klik banner-nya!

Rasio Investasi

Rasio investasi (investment ratio) adalah rasio yang mengukur tingkat kemampuan perusahaan dalam memberikan imbalan atas dana yang telah diinvestasikan investor kepada perusahaan.

Jenis-jenis Rasio Investasi

Sama halnya dengan rasio profitabilitas, kemampuan perusahaan dalam memberikan imbal hasil pun dapat dihitung dengan beberapa pendekatan.

Berikut jenis rasio investasi yang umum digunakan investor.

Dividend yield

Dalam berinvestasi di saham, Sobat Finansialku memiliki 2 potensi keuntungan, yaitu keuntungan dari dividen dan dari capital gain.

Dividen adalah bagian dari laba bersih yang dibagikan kepada pemegang saham, atau secara sederhananya adalah bagi hasil sebagai imbalan perusahaan kepada investor atas dana yang telah diinvestasikan kepada perusahaan.

Pada rasio ini, kita ingin mengetahui persentase harga satu lembar saham yang akan diperoleh kembali dalam bentuk dividen.

Dividend yield dihitung dengan membandingkan dividen per lembar saham dengan harga saham, dimana dividen per lembar saham didapat dengan menjumlahkan dividen dalam setahun dan membaginya dengan jumlah saham yang beredar.

Dividend Yield = Dividen per Lembar Saham (DPS) ÷ Harga Saham

Jadi, kejar saja saham-saham dengan dividend yield yang tinggi? Tunggu dulu..

Meskipun dividend yield yang tinggi dapat diartikan sebagai potensi pengembalian modal yang tinggi, namun perlu Sobat Finansialku sadari juga bahwa semakin banyak dividen yang dibagikan oleh perusahaan berarti semakin sedikit porsi laba bersih yang dapat diputarkan kembali pada bisnis perusahaan tersebut.

Dengan kata lain, semakin sedikit pula tambahan bahan bakar perusahaan untuk menumbuhkan bisnis dan menghasilkan keuntungan yang lebih besar.

Oleh karena itu bagi investor yang mengejar growth perusahaan, dividend yield yang tinggi mungkin tidak menjadi daya tarik. Kalau Sobat Finansialku investor yang seperti apa nih?

Earnings Per Share (EPS)

Adalah rasio yang menghitung laba per lembar saham. Tidak seperti rasio-rasio lainnya yang mengharuskan kita-investor untuk menghitung sendiri, EPS umumnya tertera pada laporan keuangan tepatnya di akhir laporan laba rugi.

EPS mencerminkan porsi laba perusahaan yang terbagi dalam setiap lembar sahamnya. Sebagai investor, pastinya kita berharap setiap lembar saham yang kita miliki mengandung porsi laba yang tinggi.

Oleh karena itu, nilai EPS yang tinggi dapat menjadi nilai plus tersendiri saat investor membandingkan daya saing beberapa saham dalam industri yang sama.

Earnings per Share = Laba Bersih ÷ Jumlah Saham Beredar

Selain komponen laba, jumlah saham biasa yang beredar juga menjadi komponen dalam rasio ini. Karenanya, tidak hanya kenaikan dan penurunan laba bersih, jumlah saham beredar juga dapat mempengaruhi nilai EPS.

Price to Earnings Ratio (PER)

Rasio ketiga adalah Price to Earnings Ratio (PER) atau sering juga disebut dengan PE Ratio (P/E). Rasio ini membandingkan harga saham perusahaan dengan laba per lembar saham.

Familiar dengan laba per lembar saham? Betul, ini adalah EPS yang baru saja Sobat Finansialku baca pada nomor 2 di atas.

Price to Earnings Ratio = Harga Saham ÷ EPS

PER berbanding lurus dengan harga saham dan berbanding terbalik dengan EPS.

Artinya, semakin tinggi PER semakin mahal pula saham tersebut sebab dibutuhkan pengali yang lebih “besar” untuk melipatgandakan EPS dan mencapai ekuivalen (sama dengan) dengan harga saham tersebut.

Untuk lebih jelasnya, lihat studi kasus berikut ini ya!

Hitung Rasio Profitabilitas dan Rasio Investasi

Sebagai contoh kasus, kita akan menggunakan laporan keuangan PT Kalbe Farma (KLBF).

Rasio profitabilitas dan rasio investasi KLBF dapat dihitung menggunakan data dari Laporan posisi keuangan (balance sheet) dan laporan laba rugi (income statement).

Disclaimer ON: Penyebutan nama perusahaan pada artikel ini hanya sebagai bahan edukasi

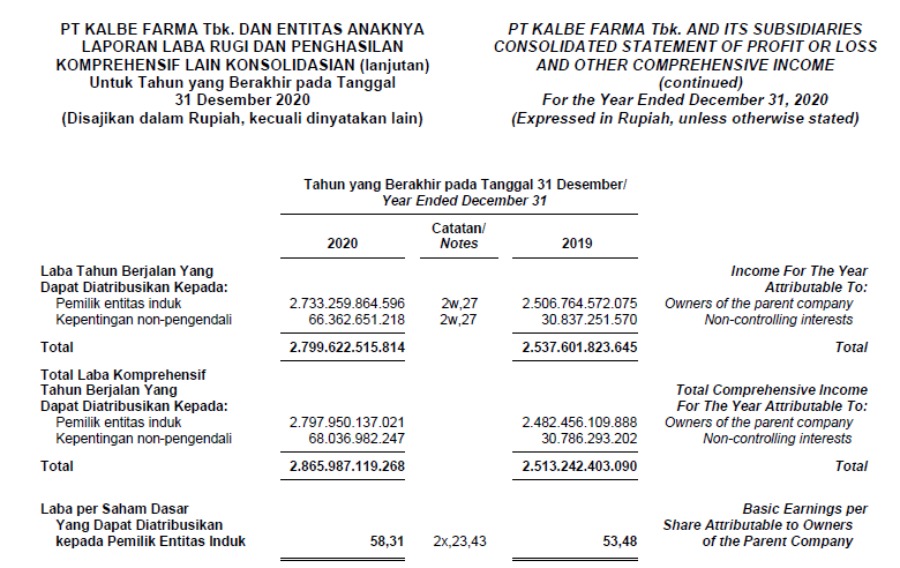

Income Statement KLBF 2020

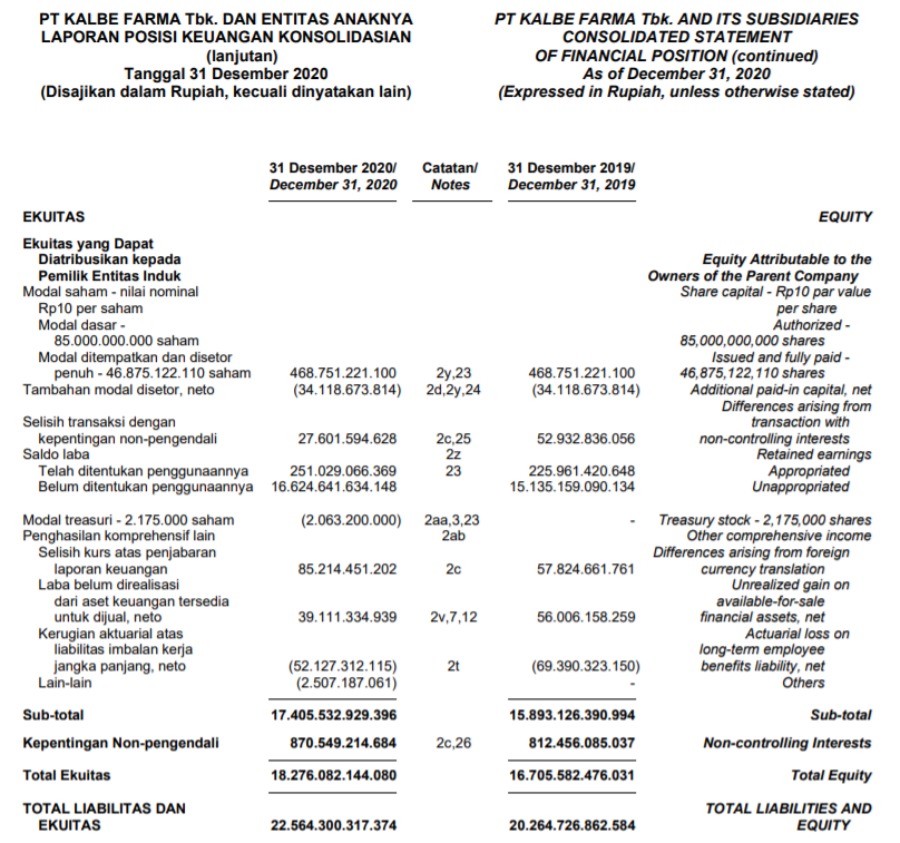

Balance sheet KLBF 2020 – Ekuitas

Contoh Perhitungan Rasio Profitabilitas

Gross Profit Margin (GPM)

GPM KLBF pada tahun 2019 = 45,3% (10.244 ÷ 22.633 x 100%)

GPM KLBF pada tahun 2020 = 44,3% (10.246 ÷ 23.113 x 100%)

Operating Profit Margin (OPM)

OPM KLBF pada tahun 2019 = 15,9% ((10.244 – 5.358 – 1.288) ÷ 22.633 x 100%)

OPM KLBF pada tahun 2020 = 16,6% ((10.246 – 5.014 – 1.392) ÷ 23.113 x 100%)

Net Profit Margin (NPM)

NPM KLBF pada tahun 2019 = 11,2% (2.538 ÷ 22.633 x 100%)

NPM KLBF pada tahun 2020 = 12.1% (2.799,6 ÷ 23.113 x 100%)

Return on Equity (ROE)

ROE KLBF pada tahun 2019 = 15,2% (2.538 ÷ 16,706 x 100%)

ROE KLBF pada tahun 2020 = 15,3% (2.799,6 ÷ 18.276 x 100%)

Contoh Perhitungan Rasio Investasi

Dividend yield

Dividend yield KLBF pada tahun 2019 = 1,2% (20 ÷ 1.620 x 100%)

Dividend yield KLBF pada tahun 2020 = 1,75% (26 ÷ 1.480 x 100%)

Earnings per Share (EPS)

EPS KLBF pada tahun 2019 = 53,48 (lihat laporan laba rugi)

EPS KLBF pada tahun 2020 = 58,31 (lihat laporan laba rugi)

Price to Earnings Ratio (PER)

PER KLBF pada tahun 2019 = 30,3x (1.620 ÷ 53,48)

PER KLBF pada tahun 2020 = 25,4x (1.480 ÷ 58,31)

Interpretasi Rasio Profitabilitas dan Rasio Investasi KLBF

Dari perhitungan di atas kita ketahui bahwa meskipun terdapat penurunan GPM pada tahun 2020, namun perusahaan dapat melakukan efisiensi biaya sehingga terdapat peningkatan pada OPM dan NPM di tahun 2020.

Lebih lanjut lagi, NPM 12,1% (2020) artinya KLBF dapat mendulang laba bersih sebesar 12,1% dari total penjualannya pada tahun 2020.

Nilai yang dapat dikatakan baik jika dibandingkan dengan rata-rata industrinya pada sektor industri IDXHealth yang rata-ratanya berada di level 5% (2020) dan 6% (2019).

Dari segi ROE, ROE dalam 2 tahun terakhir terjaga di level 15%. Meskipun bukan yang tertinggi pada industrinya, namun tergolong tinggi jika dibandingkan dengan rata-rata industry IDXhealth yang sebesar 9% (2020) dan (8%)

Sementara, dari sisi rasio investasi, dividend yield meningkat dari 1,2% di tahun 2019 menjadi 1,75%. Artinya, investor memiliki potensi keuntungan pengembalian sebesar 1,75% dari Rp 1.480 yang dibayarkan untuk memiliki selembar saham KLBF.

Peningkatan dividend yield ini dapat berarti perusahaan meningkatkan dividennya atau harga saham sedang mengalami penurunan, atau bahkan keduanya seperti yang terjadi pada KLBF dalam 2 tahun terakhir.

Karena itulah, saya menyarankan agar Sobat Finansialku tidak bergantung pada rasio dividen yield semata.

[Baca Juga: Mengenal Faktor dan Cara Menghitung Valuasi]

Setali tiga uang dengan divided yield, EPS KLBF di tahun 2020 juga mengalami peningkatan.

KLBF menghasilkan laba sebesar Rp 58,31 per lembar sahamnya pada tahun 2020, meningkat dibandingkan kinerjanya di tahun 2019 yang menghasilkan Rp 53,48 per lembar sahamnya.

Berdasarkan nilai EPS tersebut dan harga penutupan saham KLBF di tahun 2019 & 2020, maka dapat kita ketahui bahwa PER KLBF 2020 mengalami penurunan.

Hal ini menandakan saham KLBF dapat menghasilkan keuntungan per lembar saham yang lebih tinggi (peningkatan EPS) namun diperjualbelikan dengan harga yang lebih rendah (penurunan harga saham) atau dengan kata lain saham KLBF di tahun tersebut menjadi relatif lebih murah.

Namun, tentunya rasio profitabilitas dan rasio investasi saja tidaklah cukup untuk mengetahui mahal atau murahnya suatu emiten saham dan layak dijadikan target investasi atau tidaknya saham tersebut.

Dibutuhkan analisis lebih dalam dari berbagai aspek seperti rasio keuangan lainnya, model bisnis dan manajemen perusahaan, juga sambil disesuaikan dengan tujuan investasi Sobat Finansialku.

Kalau Sobat Finansialku masih memiliki keraguan dalam berinvestasi yang sesuai dengan tujuan keuangan teman-teman, jangan ragu untuk berkonsultasi kepada kami para perencana keuangan tersertifikasi di Finansialku.com.

Terhubung dengan kami melalui fitur Konsultasi Keuangan di aplikasi Finansialku maupun buat janji melalui Admin Finansialku.

Download Aplikasi Finansialku Di Sini!!

Demikian penjelasan mengenai rasio profitabilitas dan investasi, semoga bermanfaat dalam journey investasi kamu!

Editor: Eunice

Sumber Referensi:

- Sherman, E.H. 2015. A Manager’s Guide to Financial Analysis. New York City: American Management Association

- Glynis D Morris BA FCA, … Andrea Oates BSc, Finance Director’s Handbook (Fifth Edition), 2009

- Corporatefinanceinstitute.com

- Idx.co.id

- Investopedia.com

- Accurate.id

Leave A Comment