Investment Outlook 25-29 Oktober 2021: Penurunan IHSG wajar terjadi. Simak prediksi investasi saham, reksa dana, obligasi, dan p2p lending minggu ini.

IHSG “Review dan Outlook”

Review IHSG “ IHSG tidak mampu Tembus 6689 Minggu kemarin”

Indeks Harga Saham Gabungan (IHSG) pada perdagangan Hari Jumat (22/10) ditutup masih mengalami kenaikan sebesar 11 poin atau +0,16% di level IHSG 6.644.

Dibuka di 6.620 pada sesi I sempat mengalami penurunan sampai level 6.585 dan pada sesi ke II berhasil mengalami kenaikan sampai titik tertinggi di 6.655 dan pada akhirnya ditutup di 6.643.

[Baca Juga: IHSG Hari Ini]

Nilai perdagangan sebesar Rp 14,5 triliun dengan Market Caps IHSG Rp 8.180 triliun.

Dalam pergerakan IHSG selama seminggu kemarin IHSG dibuka 6.633 pada Hari Senin (18/10) dan mengalami kenaikan tertinggi di 6.687 pada perdagangan Hari Kamis (21/10), berharap dapat break rekor harga tertinggi di IHSG pada 6.689 yang terjadi 3 tahun lalu di 2018. Jadi hanya selisih 2 poin dari titik tertinggi IHSG 3 tahun terakhir.

Hot Topik yang Menjadi Penggerak Market Minggu Kemarin

- Bos The Fed Menilai sudah waktunya pangkas nilai stimulus, bunga belum tentu diubah

Ketua Federal Reserve (The Fed) Jerome Powell pada Jumat (23/10) menyatakan otoritas moneter Amerika Serikat (AS) itu harus mengurangi dukungan terhadap ekonomi dengan mengurangi pembelian asetnya (tapering off).

Namun The Fed belum akan menaikkan suku bunga acuan.

“Saya pikir sudah waktunya untuk mengurangi, namun saya tidak berpikir ini saatnya untuk menaikkan suku bunga,” kata Powell.

Ia mengingatkan bahwa pekerjaan di AS saat ini masih lima juta lebih sedikit dibandingkan dengan jumlah di masa pra pandemi.

Dia juga menegaskan kembali pandangannya bahwa inflasi yang tinggi kemungkinan akan mereda tahun epan karena tekanan dari pandemi memudar.

“Kami pikir kami bisa bersabar dan membiarkan pasar tenaga kerja pulih” katanya lagi.

The Fed telah berjanji untuk mempertahankan suku bunga acuan dikisaran mendekati 0% sampai ekonomi kembali ke lapangan kerja yang normal dan inflasi bertahan sesuai yang ditargetkan oleh bank sentral AS sebesar 2%.

The Fed telah mengisyaratkan kemungkinan untuk mengurangi pembelian bulann obligasi senilai US$ 120 miliar mulai bulan depan yaitu November 2021.

- Tarif BI Fast lebih rendah dari SKNBI, fee based income Bank akan terpangkas

Bank Indonesia (BI) akan menjalankan BI Fast Payment secara penuh pada minggu kedua Desember 2021. Kehadiran BI Fast Payment ini akan menekan biaya transaksi sistem pembayaran.

Sistem yang menggantikan dan modernisasi dari Sistem Kliring Nasional BI (SKNBI) ini ditetapkan tarif Rp 19 per transaksi kapada peserta. Sedangkan tarif dari peserta ke nasabah maksimal adalah Rp 2.500 per transaksi.

Gubernur Bank Indonesia Perry Warjiyo mengakui hal ini akan memangkas pendapatan berbasis komisi bagi perbankan.

Oleh sebab itu bank sentral mengajak para pelaku sistem pembayaran untuk memperluas layanannya ke segmen yang belum tergarap.

Outlook IHSG Minggu Ini (24-29 Oktober 2021)

IHSG pada minggu ini masih akan mencoba test naik atau break resisten di 6.689, namun jika tidak mampu maka potensi koreksi atau penurunan akan terjadi dengan support di 6.570 dan 6.700.

Akan terjadi koreksi atau penurunan yang sehat efek taking profit sementara, secara outlook mingguan negatif alias mengalami koreksi (turun).

Sektoral IHSG Secara Mingguan

Kinerja sektoral IHSG dalam sepekan kemarin (18-22 Oktober 2021)

| No | Sektoral | Senin (18/10) | Jumat (22/10) | Perubahan | % Perubahan |

|---|---|---|---|---|---|

| 1 | IDXFinance | 1.510,96 | 1.549,01 | 38,05 | 2,52% |

| 2 | IDXBasic | 1.194,38 | 1.199,04 | 4,66 | 0,39% |

| 3 | IDXEnergy | 1.052,68 | 1.001,08 | 51,60 | -4,90% |

| 3 | IDXCyclic | 837,54 | 851,22 | 13,68 | 1,63% |

| 5 | IDXNonCyclic | 733,28 | 717,14 | 16,14 | -2,20% |

| 6 | IDXHealth | 1.354,81 | 1.353,24 | 1,57 | -0,12% |

| 7 | IDXProperty | 870,16 | 876,97 | 6,81 | 0,78% |

| 8 | IDXTechno | 9.028,75 | 8.968,19 | 60,56 | -0,67% |

| 9 | IDXInfra | 988,99 | 991,09 | 2,10 | 0,21% |

| 10 | IDXTrans | 1.202,36 | 1.227,71 | 25,35 | 2,11% |

| 11 | IDXIndustri | 1.117,03 | 1.089,47 | 27,56 | -2,47% |

| IDX30 | 517,26 | 516,21 | 1,05 | -0,20% | |

| LQ45 | 972,20 | 970,79 | 1,41 | -0,15% | |

| IHSG | 6.633,33 | 6.643,73 | 10,40 | 0,16% | |

Sumber: IDX

Dari 11 Sektor yang ada di Bursa Efek Indonesia (BEI) 6 sektor minggu ini yang mengalami kenaikan, dipimpin oleh sektor finance yang merupakan sektor dengan bobot terbesar yang naik 2,52%, disusul oleh sektor transportasi yang naik 2,11% dan sektor konsumer cyclical yang naik 1,63%.

Sedangkan sektor yang mengalami penurunan terdalam ada di sektor energy sebesar -4,90% efek terjadinya taking profit pada sektor tersebut setelah mengalami kenaikan tinggi sejak September, dilanjutkan sektor industri yang turun -2,47% dan sektor konsumer non cyclical yang turun -2,20%.

Investor Asing

Pergerakan Investor Asing pada IHSG

Berdasarkan Data RTI, Investor asing (Foreign) dalam seminggu kemarin mencatatkan pembelian bersih (Net Buy) sebanyak Rp 1,19 triliun seluruh pasar dengan rincian pembelian di pasar reguler sebesar Rp 1,13 triliun dan di pasar negosiasi net buy sebesar Rp 56,69 miliar.

Secara mingguan sudah terjadi inflow atau arus dana asing yang masuk sebesar Rp 4,75 triliun.

Pembelian bulanan ini merupakan yang terbesar di tahun 2021 dengan fokus pada saham-saham Bank besar penggerak market: BBCA, BBRI, BMRI.

Secara Year to Date (YTD) 2021 investor asing sudah masuk sebesar Rp 31,26 triliun di pasar modal Indonesia.

5 Saham yang Diakumulasi Asing Terbesar Dalam Mingguan (Dibeli Asing)

| No | Nama Saham | Net Buy Asing (Rp) | Harga Saham (22/10) (Rp) | % Mingguan |

|---|---|---|---|---|

| 1 | Bank BRI (BBRI) | 1,8 Triliun | 4.400 | 3,53% |

| 2 | Bank Mandiri (BMRI) | 482 Miliar | 7.200 | 0,35% |

| 3 | Telkom Indonesia (TLKM) | 216 Miliar | 3.870 | 1,04% |

| 4 | Adaro Energy (ADRO) | 169 Miliar | 1.735 | -6,47% |

| 5 | Bukit Asam (PTBA) | 92 Miliar | 2.670 | -5,32% |

Sumber data: RTI Business

Pergerakan dari 5 saham yang menjadi akumulasi pembelian asing yang dipimpin oleh saham BBRI sebesar Rp 1,8 triliun akumulasi pembelian, saham Bank Mandiri (BMRI) sebesar Rp 482 miliar dan Telkom Indonesia (TLKM) sebesar Rp 216 miliar.

Yang menarik adalah koleksi saham pada sektor energy batubara pada ADRO dan PTBA, asing masih melakukan pembelian namun harga -5-6% efek taking profit pada sektor energi.

5 Saham yang Distribusi Asing Terbesar Dalam Mingguan (Dijual Asing)

| No | Nama Saham | Net Buy Asing (Rp) | Harga Saham (22/10) (Rp) | % Mingguan |

|---|---|---|---|---|

| 1 | Bank BCA (BBCA) | 620 Miliar | 7.525 | -2,90% |

| 2 | Unilever Indonesia (UNVR) | 177 Miliar | 4.850 | -8,92% |

| 3 | Bukalapak.com (BUKA) | 174 Miliar | 675 | -9,40% |

| 4 | Indofood Sukses Makmur (INDF) | 116 Miliar | 6.650 | -2,92% |

| 5 | ABM Investama (ABMM) | 79 Miliar | 1.535 | 3,37% |

Sumber data: RTI

Saham yang dijual atau distribusi terbanyak seminggu oleh para investor asing adalah sebagai berikut.

Saham Bank BCA (BBCA) mengalami aksi penjualan dari asing sebesar Rp 620 miliar.

Untuk saham yang mengalami penjualan asing harga mengalami penurunan, saham Unilever (UNVR) kembali dijual oleh asing Rp 177 miliar, dan saham sektor teknologi yaitu Bukalapak (BUKA) yang juga mengalami penjualan sebesar Rp 174 miliar dengan penurunan harga selama seminggu sebesar -9,40%.

Saham sektor teknologi masih mendapat sentimen negatif dengan dominan seller (tekanan jual masih belum mereda).

Data dan Sentimen Kuat Penggerak Market

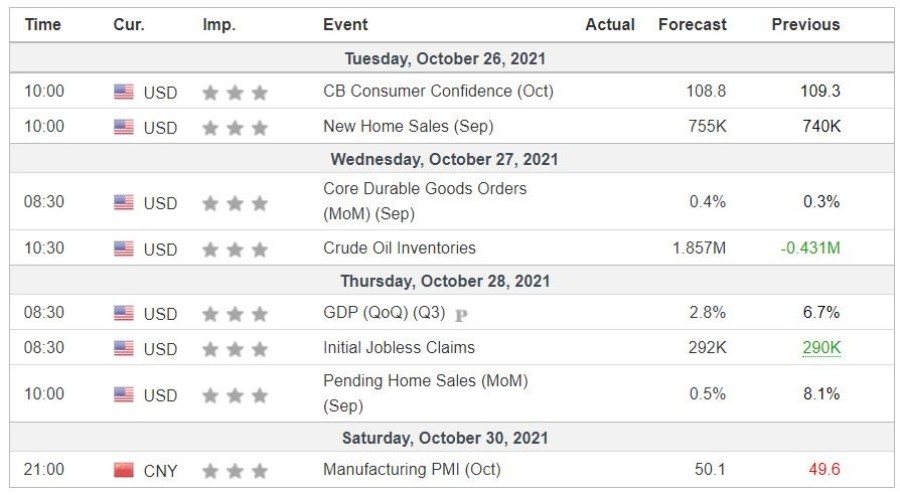

Data Global:

Sumber: Investing.com

Rekomendasi Saham

Wait and see pasca Tapering AS 4 November 2021.

Supaya bisa dapat info ter-update mengenai kondisi pasar terkini, Sobat Finansialku bisa bergabung dalam komunitas grup belajar saham Finansialku.

Anda juga bisa diskusi dan sharing dengan rekan investor lainnya, juga akan dipandu dalam webinar aktif setiap bulannya tentang analisis saham emiten-emiten yang menarik. Klik banner berikut untuk gabung!

Reksa Dana

Reksa Dana Indeks Basis LQ45 dan ETF LQ45

Indeks LQ45: Reksa dana berbasis Indeks dan ETF berbasis LQ45 Minggu ini akan dominan koreksi atau penurunan wajar. Outlook negatif.

Reksa Dana Indeks Basis IDX30 dan ETF IDX30

Indeks IDX30 minggu ini masih outlook-nya negatif alias mengalami penurunan. Sama dengan IHSG, LQ45 dan IDX30. Sifat penurunan adalah koreksi wajar.

Reksa Dana Saham YTD kinerja lebih baik dibandingkan dengan market

Kriteria seleksi berdasarkan parameter:

- Return 2021: Year To Date (YTD) di atas IHSG

- Asset Under Management (AUM): di atas 200 M

- Sharpe Ratio: Positif dan semakin tinggi semakin baik

- DrawDown (DD): 9-15%

- Top 20 Manajer Investasi (MI) sisi Dana Kelolaan

| No | Nama Reksa Dana | Last NAB | YTD (%) | 3Y (%) | AUM (Rp) | DrawDown (%) | Sharpe Ratio |

|---|---|---|---|---|---|---|---|

| 1 | Manulife Institusional Equity | 2.103 | 49,31 | 64,13 | 212 M | 9,66 | 0,2021 |

| 2 | Manulife Dana Andalan | 2.520 | 25,78 | 34,31 | 4,85 T | 9,74 | 0,1499 |

| 3 | Panin Dana Teladan | 1.612 | 16,91 | 11,13 | 577 M | 9,45 | 0,1131 |

| 4 | HPAM Ultima Ekuitas 1 | 2.421 | 13,04 | 0,47 | 308 M | 8,81 | 0,0756 |

| 5 | Simas Saham Unggulan | 1.439 | 11,31 | -24,13 | 1,42 T | 11,19 | 0,0632 |

Sumber: Indopremier per 24 Oktober 2021

Sektoral dan Top Holding Sahamnya Per Data FFS

- Manulife Institusional Equity: Alokasi bobot investasinya adalah 97,98% saham dan 2,02% pasar uang. Alokasi sektoral dalam produk ini adalah sektor keuangan (20,95%), sektor teknologi (17,36%), sektor layanan komunikasi (16,25%). Sedangkan untuk Top Holding sahamnya adalah BBCA, ARTO, BMRI, BBRI, DMMX, MCASH, MDKA, TLKM, TBIG.

- Manulife Dana Andalan: Alokasi sektoral dalam produk ini adalah sektor keuangan (28,99%), layanan komunikasi (20,14%), dan teknologi informasi (13,68%). Sedangkan untuk Top Holding Ssahamnya adalah: BBCA, ARTO, BMRI, BBRI, DMMX, MCAS, MPPA, MDKA, TLKM, TBIG.

- HPAM Ultima Ekuitas 1: Alokasi aset di produk ini adalah saham 97% dan pasar uang 3% dengan Top Holding sahamnya adalah AKRA, ASII, BBRI, BRPT, SMCB, SRTG, SSIA, TPIA, WIFI, WSKT.

- Panin Dana Teladan: Alokasi sektoral produk ini adalah sektor keuangan 34%, sektor infrastruktur 25% dan sektor barang baku 14%. Sedangkan Top Holding sahamnya adalah ANTM, BBCA, BMRI, BBNI, BBRI, BUMI, MDKA, TOWR, TLKM dan UNTR.

Reksa Dana Campuran YTD kinerja lebih baik dibandingkan dengan market

Kriteria seleksi berdasarkan parameter:

- Return 2021: Year To Date (YTD) di atas Infovesta Balance Fund Indeks

- Asset Under Management (AUM): di atas 100 M

- Sharpe Ratio: Positif dan semakin tinggi semakin baik

- DrawDown (DD): 7-12%

| No | Nama Reksa Dana | Last NAB | YTD (%) | 3Y (%) | AUM (Rp) | DrawDown (%) | Sharpe Ratio |

|---|---|---|---|---|---|---|---|

| 1 | Henan Putih – HPAM Premium | 1.355 | 62,31 | 18,51 | 179 M | 7,44 | 0,2613 |

| 2 | Jarvis Balanced Fund | 1.896 | 52,69 | 780 M | 13,63 | 0,1968 | |

| 3 | Syailendra Balanced Opportunity | 3.164 | 22,44 | 34,99 | 248 M | 11,88 | 0,1252 |

| 4 | Trimegah Balanced Absolut | 1.566 | 16,14 | 194 M | 7,01 | 0,1313 | |

| 5 | Panin dana Unggulan | 8.586 | 14,54 | 17,71 | 204 M | 7,93 | 0,1183 |

Sumber: Indopremier

Sektoral dan Top Holding Saham dan Obligasinya Per Data FFS

- Henan Putih – HPAM Premium (Produk ekslusif tidak dijual di umum)

- Jarvis Balance Fund: Portofolio investasi di saham 71,9%, obligasi 1,1% dan pasar uang sebanyak 27%. Sedangkan Top Holding sahamnya adalah BANK, ARTO, AGRO, BUKA, MDKA, MLPL, FREN, TBIG, EXCL.

- Syailendra Balance Opportunity Fund: Portofolio investasi berdasarkan FFS bulan Juli adalah saham 67%, obligasi perusahaan swasta 13%, obligasi pemerintah 4% dan cash 16%. Sedangkan untuk Top Holding sahamnya adalah FREN, SRTG, LINK, EXCL.

- Sucorinvest Flexsi Fund: Portofolio investasi saham 75%, obligasi 15% dan cash 10% dengan Top Holding saham di HOKI, CSMI, KLBI, MYOH.

- Trimegah Balanced Absolut: Portofolio aset alokasi di saham 55%, obligasi 13% dan cash 32% dengan Top Holding saham di ASII, BBTN, ARTO, BFIN, BUKA, TLKM, INCO, AMRT.

Reksa Dana Pendatapan Tetap

Kriteria seleksi berdasarkan parameter:

- Return 2021: Year To Date (YTD) di atas Infovesta Fix Income Indeks

- Asset Under Management (AUM): di atas 100 M

- Sharpe Ratio: Positif dan semakin tinggi semakin baik

- DrawDown (DD): 4-6%

| No | Nama Reksa Dana | Last NAB | YTD (%) | 3Y (%) | AUM (Rp) | DrawDown (%) | Sharpe Ratio |

|---|---|---|---|---|---|---|---|

| 1 | Bahana Revolving | 1.728 | 16,52 | 30,18 | 502 M | 0,56 | 0,0843 |

| 2 | Sucorinvest Stable Fund | 1.155 | 7,37 | 3,62 T | 0 | 1,1182 | |

| 3 | Bahana Income Bond | 1.542 | 6,29 | 35,52 | 178 M | 2,39 | 0,1444 |

| 4 | Equity Dana Pasti | 5.160 | 6,07 | 26,08 | 322 M | 0 | 0,6044 |

| 5 | Dana Obligasi Stabil | 5.607 | 5,84 | 37,05 | 635 M | 0,85 | 0,2049 |

Sumber: Indopremier

Reksa dana pendapatan tetap dengan kinerja diatas rata-rata pendapatan tetap yang ada di market karena strategi investasi mereka adalah di obligasi swasta yang dominan diambil. Oleh karena itu kinerjanya lebih bagus dan stabil.

Contoh pada FFS di Succor Invest Stable Fund dkk.

Reksa Dana Pasar Uang

Kriteria seleksi berdasarkan parameter:

- Return 2021: Year To Date (YTD)

- Asset Under Management (AUM): di atas 500 M

- DrawDown (DD): 0-0,5%

| No | Nama Reksa Dana | Last NAB | YTD (%) | 3Y (%) | AUM (Rp) | DrawDown (%) | Sharpe Ratio |

|---|---|---|---|---|---|---|---|

| 1 | Sucorinvest Money Market | 1.599 | 4,28 | 20,79 | 6,81 T | 0 | 0,4386 |

| 2 | Danamas Rupiah Plus | 1.547 | 4,16 | 17,05 | 2,42 T | 0 | 0,3693 |

| 3 | HPAM Money Market | 1.397 | 4,11 | 18,53 | 608 M | 0,5 | 0,1028 |

| 4 | Sucorinvest Syariah Money Market | 1.212 | 3,68 | 2,28 T | 0 | 0,2982 | |

| 5 | Danareksa Seruni Pasar Uang III | 1.511 | 3,51 | 15,84 | 1,34 T | 0,09 | 0,1198 |

Sumber: Indopremier

Penempatan reksa dana pasar uang lebih dominan di obligasi jangka pendek dibandingkan dengan deposito dan penempatan deposito dengan rate bungan yang menarik.

[Baca Juga: Reksa Dana Pasar Uang, Aman dan Cocok untuk Pemula]

Sama seperti komunitas saham, Sobat Finansialku juga bisa cari tahu informasi dan update seputar investasi reksa dana dengan bergabung dalam komunitas belajar reksa dana Finansialku.

Dengan webinar analisis reksa dana aktif di setiap bulannya, tentu saja dapat memaksimalkan investasi reksa dana Anda. Klik banner untuk bergabung!

Obligasi

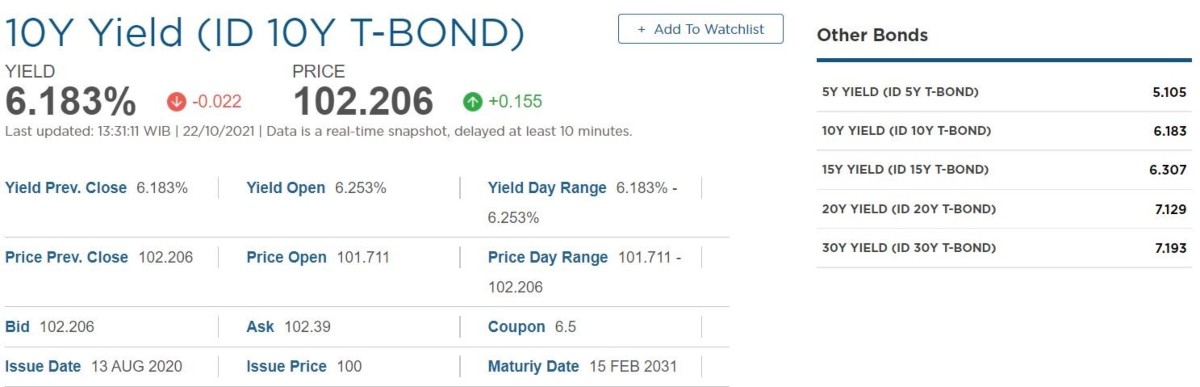

Obligasi Negara tipe FR yang menjadi acuannya adalah FR Tenor 10 tahun:

Sumber: CNBC

Pergerakan Yield Obligasi yang tenor 10 tahun seminggu ini mengalami penurunan yield dari 6,33% ke 6,279%. Isu Tapering AS masih menjadi pemberat dari pergerakan harga obligasi dan yield-nya.

Peer-to-Peer (P2P) Lending

3 P2P Lending yang mempunyai TKB90 sebesar 100%

| No | Nama Perusahaan P2P | Jenis P2P | Range Return p.a | TKB90 | Minimal Invest (Rp) |

|---|---|---|---|---|---|

| 1 | Asetku | Konsumtif | 15-19,5% | 100% | 100.000 |

| 2 | Danain | P2P beragunan Emas | 8-15% | 100% | 100.000 |

| 3 | Tanifund | Produktif ke Pertanian | 12-17% | 100% | 100.000 |

| 4 | ALAMI | Produktif ke UMKM basis Invoice (syariah) | 12-17% | 100% | 100.000 |

TKB90 adalah ukuran tingkat keberhasilan penyelenggara P2P dalam memfasilitasi Penyelesaian Kewajiban Pinjam meminjam dalam jangka waktu sampai 90 hari terhitung sejak jatuh tempo.

Sobat Finansialku bisa baca juga artikel Cara Kerja P2p Lending untuk tahu apa itu P2p Lending.

Membeli produk investasi sekaligus mengatur keuangan secara langsung dalam satu aplikasi? Bisa konsultasi dengan Financial Planner saat butuh pencerahan tentang masalah keuangan juga dalam aplikasi yang sama?

Semua bisa di aplikasi Finansialku! Atur keuangan, belajar keuangan, ikut kelas keuangan, rencanakan masa depan, hingga beli langsung produk keuangannya bisa dilakukan dalam satu aplikasi Finansialku.

Penasaran? Download aplikasinya dan dapatkan akses premium gratis selama 30 hari.

Download Aplikasi Finansialku Sekarang!!

Sobat Finansialku bisa konsultasikan keuangan Anda, termasuk investasi, secara terpisah bersama Perencana Keuangan Finansialku dengan membuat jadwal melalui whatsapp Finansialku.

Disclaimer ON: Tulisan ini bertujuan untuk memberikan pertimbangan investasi berdasarkan data yang tertera. Penulis tidak bertanggung jawab atas segala keputusan investasi, baik itu yang mendatangkan keuntungan atau pun kerugian.

Itu dia investment outlook seminggu ke depan. Bagaimana menurut pendapat Anda?

Yuk share informasi ini pada sesama investor! Jika ada yang tidak Anda mengerti, silakan tanyakan dalam kolom komentar. Kami akan bantu Anda mengerti investasi Anda.

Editor: Eunice

Leave A Comment