Selain menyiapkan uang seharga properti yang dibeli, ada biaya tambahan untuk pajak jual beli properti yang dibebankan kepada penjual maupun pembeli.

Agar transaksi berjalan lancar, yuk, ketahui pajak dan biayanya berikut ini!

Summary:

- Dalam transaksi jual beli properti, ada pajak dan biaya yang wajib dibayar oleh pihak penjual maupun pembeli.

- Terdapat lima jenis pajak dan biaya yang perlu dipersiapkan pihak pembeli saat akan membeli properti.

Ketahui Pajak Pembelian Properti Sebelum Bertransaksi

Sobat Finansialku, ramai kita dengar pembelian properti saat ini dapat memanfaatkan free PPN, wah menarik bukan?

Sebenarnya, dalam transaksi jual beli properti, ada pajak jual beli rumah yang menjadi kewajiban kedua belah pihak, yakni pihak penjual dan pihak pembeli.

Nah, untuk pajak dan biaya di pihak penjual, Sobat Finansialku bisa mendapatkan informasinya lewat artikel berikut: Mengenal Pajak dan Biaya Jual Beli Properti, Ketahui Agar Tidak Rugi!

Sementara untuk pajak pembelian properti, akan saya bahas di artikel ini dan penting untuk kamu ketahui sebelum bertransaksi. Kenapa?

Sebab, kita sebagai pembeli seringkali merasa terbebani saat harus membayar pajak tersebut.

Salah satunya karena kurangnya pengetahuan, pemahaman dan persiapan terkait hal ini.

Perlu digarisbawahi, besarnya pajak akan berpengaruh pada jumlah uang yang dipersiapkan.

Agar transaksi lebih terencana dan berjalan lancar, simak penjelasan berikut ini!

Pajak dan Biaya di Pihak Pembeli

Pajak dan biaya pembeli merupakan pajak dan biaya yang dibebankan kepada pembeli.

Seperti Pajak Pertambahan Nilai (PPN), Pajak Penjualan Barang Mewah (PPnBM), Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB), Penerimaan Negara Bukan Pajak (PNBP) dan Bea Balik Nama (BBN).

Berikut penjelasan lengkapnya tentang pajak yang wajib ditanggung pembeli:

#1 Pajak Pertambahan Nilai (PPN)

Pajak Pertambahan Nilai atau PPN adalah pajak yang dikenakan atas setiap pertambahan nilai dari barang atau jasa dalam peredarannya dari produsen ke konsumen.

PPN dibayar oleh pembeli dan dipungut oleh penjual yang terdaftar sebagai Pengusaha Kena Pajak (PKP). Kemudian penjual wajib menyetorkannya ke negara.

Dalam bidang properti, PPN dikenakan terhadap properti primary yang dijual oleh pengembang ke konsumen.

Sedangkan untuk transaksi jual beli properti secondary atau rumah seken, tidak dikenakan PPN.

Besarnya PPN adalah 10 % dari Nilai Peralihan.

Wah, lumayan juga nominalnya mengingat nilai peralihan properti yang tidak murah.

Kalau dipikir-pikir, besaran PPN bisa untuk DP rumah, ya? Lalu, bagaimana bisa mewujudkan impian punya rumah sendiri? 🤔

Jangan khawatir, karena ada pengecualian yaitu peralihan hak untuk rumah sederhana, yang tidak dikenakan PPN.

Rumah sederhana yang dimaksud adalah rumah yang harga jualnya diatur oleh pemerintah.

Rumah ini dikenal juga sebagai rumah subsidi, karena pembelian disubsidi oleh pemerintah dalam bentuk:

- Harga rumah dibatasi.

Contohnya untuk perumahan di Pulau Jawa dan Sumatera harga perumahan subsidi adalah Rp 116,5 juta.

- Uang muka yang rendah, sekitar 1% dari harga rumah.

Sehingga, Masyarakat Berpendapatan Rendah (MBR) hanya perlu menyediakan uang muka sekitar Rp 1 juta, ditambah dengan biaya lain seperti BPHTB, biaya PPAT/Notaris, biaya provisi, dan administrasi bank yang jumlahnya sekitar Rp 4 juta.

Jadi untuk membeli rumah, masyarakat cukup menyediakan uang kurang lebih Rp 5 juta saja.

- Bunga Kredit Pemilikan Rumah (KPR) rendah sehingga cicilannya ringan.

Bunga KPR rumah subsidi lebih rendah dan flat (tidak ada floating bunga), dibandingkan bunga KPR untuk perumahan non subsidi yang masih di atas 8% – 10%, dan belum memperhitungkan floating bunganya.

Terlepas dari program rumah subsidi atau bukan, kamu tetap perlu merencanakan keuangan untuk memenuhi biaya-biaya yang diperlukan.

Supaya lebih mudah dan terarah, ikuti panduan ebook gratis Cara Wujudkan Rumah Impian Kamu dari Finansialku.

[Baca juga: Pajak Jual Beli Rumah yang Ditanggung Penjual dan Pembeli, Catat!]

#2 Pajak Penjualan Barang Mewah (PPnBM)

Pajak Penjualan Barang Mewah atau PPnBM dikenakan pada barang yang tergolong mewah yang dilakukan oleh produsen untuk menghasilkan atau mengimpor barang dalam kegiatan usaha atau pekerjaannya.

Pada bidang properti, PPnBM hanya berlaku untuk primary product (rumah atau produk properti lainnya) dari developer ke konsumen.

Tidak berlaku untuk transaksi antara individu atau secondary product.

Besarnya PPnBM adalah 20 % dari Nilai Transaksi.

Syarat transaksi jual beli properti dikenakan PPnBM:

- Hunian mewah seperti apartemen, kondominium, town house. Dengan luas 150 m2 atau lebih dan harga jual bangunan Rp 4.000.000 per m2.

- Rumah termasuk rumah kantor (rukan) atau rumah toko (ruko). Dengan luas bangunan minimal 400 m2 dan harga jual bangunan Rp 3.000.000 per m2.

Namun saat ini, kedua syarat di atas tidak berlaku lagi.

Berdasarkan Peraturan Menteri Keuangan (PMK) Nomor 206/PMK.010/2015, properti digolongkan barang mewah apabila harganya mencapai Rp 20 miliar untuk rumah tapak dan Rp 10 miliar untuk apartemen.

Jadi saat ini, tidak berpatokan pada luas dari properti tersebut. Melainkan hanya harga jualnya saja.

#3 Bea Pengalihan Hak atas Tanah dan Bangunan (BPHTB)

Bea Pengalihan Hak atas Tanah dan Bangunan atau BPHTB adalah pungutan atas perolehan hak atas tanah dan atau bangunan.

Dimana perolehan hak atas tanah dan atau bangunan adalah perbuatan hukum yang mengakibatkan diperolehnya hak atas tanah dan atau bangunan oleh orang pribadi atau badan.

Besarnya BPHTB adalah 5% dari Nilai Transaksi, dimana Nilai Transaksi dikurangi terlebih dahulu dengan Nilai Perolehan Objek Pajak Tidak Kena Pajak (NPOPTKP).

Besaran NPOPTKP berbeda-beda setiap daerah. Misalnya, untuk di Jakarta saat ini NPOPTKP adalah Rp 80 Juta, sedangkan BODETABEK Rp 60 Juta.

Besarnya BPHTB adalah 5% x (Nilai Transaksi-NPOPTKP)

📝Contoh Perhitungan

Satu unit rumah di Bekasi ditransaksikan dengan harga Rp 800 juta, maka besarnya BPHTB adalah:

= 5% x (Rp 800 juta – Rp 60 juta)

= 5% x Rp 740 juta

= Rp 37 juta

BPHTB juga dikenakan terhadap permohonan pembuatan sertifikat untuk pertama kali.

Misalnya, ada tanah seluas 500 m2 di Kalideres, Jakarta Barat, dengan nilai NJOP Rp 4.000.000 per m2. Tanah belum bersertifikat, maka BPHTB nya adalah:

= 5% ((500 m2 x Rp 4.000.000) – Rp 80.000.000)

= 5% (Rp 2.000.000.000 – Rp 80.000.000)

= 5% x Rp 1.920.000.000

= Rp 96 juta

BPHTB sebesar Rp 96 juta, belum termasuk biaya lain-lain.

Tentu jumlah ini sangat besar bagi sebagian masyarakat. Namun, untuk rumah subsidi pemerintah, BPHTB saat ini dikurangi 25% dari BPHTB normal.

Terdapat juga wacana pemerintah menggratiskan BPHTB. Dengan harapan masyarakat berpendapatan rendah semakin mudah memiliki rumah sendiri.

[Baca Juga: Tips Agar Tidak Menyesal Membeli Rumah Subsidi]

#4 Penerimaan Negara Bukan Pajak (PNBP)

Penerimaan Negara Bukan Pajak atau PNBP adalah seluruh penerimaan Pemerintah Pusat yang tidak berasal dari penerimaan perpajakan.

Pembayaran PNBP dilakukan ketika pengajuan permohonan balik nama sertifikat di Badan Pertanahan Nasional (BPN).

Besarnya PNBP adalah (0,1 % x Zona Nilai Tanah) + 50.000.

Zona Nilai Tanah (ZNT) adalah suatu poligon yang menggambarkan nilai tanah yang relatif sama atas sekumpulan bidang tanah yang ada di dalamnya, yang batasannya bisa bersifat imajiner ataupun nyata sesuai dengan penggunaan tanah.

Nilai ZNT dikeluarkan oleh Kementerian Agraria dan Tata Ruang/BPN. Penetapan ini berdasarkan perkiraan dan analisa harga tanah di lokasi, tidak termasuk nilai bangunannya.

#5 Bea Balik Nama (BBN)

Bea Balik Nama atau BBN adalah pajak yang dikenakan kepada pembeli untuk proses balik nama sertifikat properti yang ditransaksikan dari penjual.

Umumnya pajak BBN ini diurus oleh pihak developer dan konsumen tinggal membayarnya.

Tapi, jika kamu membeli properti secara perorangan, biaya BBN ini harus diurus sendiri atau oleh pihak notaris.

Besarnya pajak BBN berbeda di setiap daerah, namun rata-rata sekitar 2% dari nilai transaksi.

Sekarang, kamu sudah tahu kan pajak dan biaya di pihak pembeli saat jual beli properti.

Agar transaksimu berjalan lancar, yuk, rencanakan dana beli rumah sekaligus dengan pajaknya di Aplikasi Finansialku.

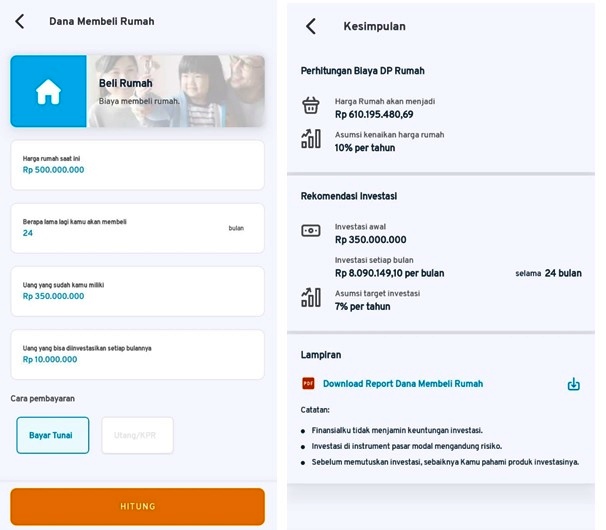

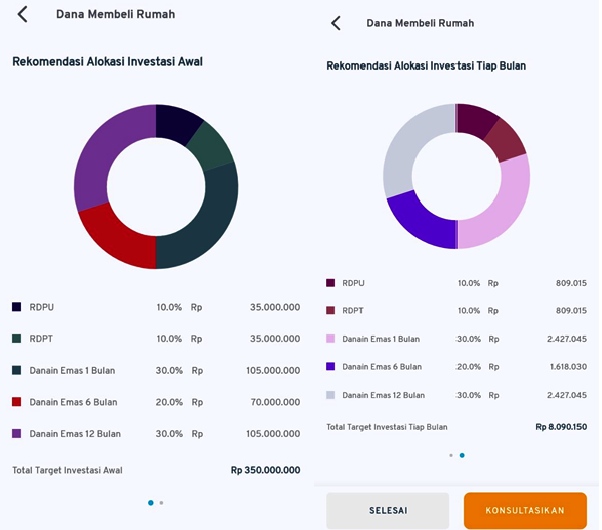

Sebagai gambaran, kamu bisa melakukan simulasi perhitungan di menu Financial Planning.

Misalnya, Pak Andi akan membeli rumah sekitar 2 tahun lagi secara cash, yang harganya Rp 500 juta.

Saat ini uang yang dimiliki Rp 350 juta, dengan alokasi tabungan sekitar Rp 10 juta per bulan. Berikut simulasi perhitungannya:

Berdasarkan simulasi di atas, Pak Andi bisa membeli rumah secara cash dengan mengalokasikan sekitar Rp 8 juta setiap bulannya.

Dengan asumsi kenaikan harga rumah per tahun 10%, maka harga rumah yang semula Rp 500 juta menjadi Rp 610 juta.

Selain itu ada beberapa rekomendasi untuk Pak Andi menginvestasikan uangnya setiap bulan, agar impian membeli rumah bisa tercapai.

Sekarang giliran kamu menghitung simulasinya!

Jika ternyata hasilnya belum memungkinkan untuk beli rumah secara cash, kamu bisa konsultasi dengan perencana keuangan Finansialku.

Semua Perlu Dipersiapkan!

Sobat Finansialku, ada lima jenis pajak dan biaya yang harus dipersiapkan oleh pembeli dalam membeli properti.

Jika kamu menemukan kendala dalam merencanakan dana beli rumah atau seputar pajak properti, jangan ragu untuk diskusi dengan saya, Retty, atau perencana keuangan Finansialku lainnya lewat aplikasi atau hubungi WhatsApp 0851 5866 2940.

Informasi ini semoga bisa memberikan manfaat dan pencerahan untuk kamu yang berencana membeli properti.

Supaya manfaatnya dirasakan lebih banyak orang, jangan lupa bagikan artikel ini kepada rekan dan keluarga yang punya rencana sama denganmu. Terima kasih.

Editor: Ismyuli Tri Retno

Leave A Comment