Aturan dalam UU HPP berisi sejumlah ketentuan baru dalam bidang perpajakan di Indonesia. Dari mulai perubahan PPN hingga perubahan NIK menjadi NPWP.

Ketahui informasi selengkapnya dalam artikel Finansialku berikut.

Aturan-Aturan dalam Undang-Undang Harmonisasi Peraturan Perpajakan

Pemerintah melalui Dewan Perwakilan Rakyat (DPR) telah mengesahkan Undang-Undang Harmonisasi Peraturan Perpajakan (UU HPP) yang merupakan bagian tidak terpisahkan dari reformasi perpajakan.

Reformasi perpajakan dilakukan untuk mendukung upaya percepatan pemulihan ekonomi dan pembangunan nasional melalui penataan ulang sistem perpajakan agar lebih kuat di tengah tantangan pandemi dan dinamika masa depan yang harus terus diantisipasi.

Selain itu, aturan ini akan berisi sejumlah ketentuan baru dalam bidang perpajakan di Indonesia. Dari mulai perubahan PPN hingga perubahan NIK menjadi NPWP.

Melansir dari Cnnindonesia.com, berikut sejumlah aturan baru tersebut.

Pajak Pertambahan Nilai (PPN)

Tarif PPN akan naik dari 10% sampai tahun ini menjadi 11% mulai 1 April 2022 dan 12% paling lambat pada 1 Januari 2025. Kendati naik, pemerintah tidak jadi memberlakukan skema PPN multitarif seperti yang pernah dikaji untuk masuk ke UU HPP.

Selain itu, pemerintah tidak jadi memungut PPN pada bahan kebutuhan pokok (sembako), jasa pendidikan atau sekolah, jasa keuangan, hingga jasa kesehatan. Pertimbangannya demi menjaga daya beli masyarakat di tengah pandemi Covid-19.

[Baca Juga: Pemerintah Resmi Sahkan Peraturan Pajak Baru, Ini Rinciannya!]

Pajak Penghasilan (PPh)

Batas penghasilan kena pajak (PKP) untuk tarif PPh bagi wajib pajak orang pribadi sebesar 5% naik dari semula untuk penghasilan sampai Rp 50 juta, kini menjadi sampai penghasilan Rp 60 juta.

Begitu juga dengan tarif PPh 15% yang semula dikenakan pada wajib pajak dengan penghasilan di atas Rp 50 juta sampai Rp 250 juta, diubah jadi di atas Rp 60 juta sampai Rp 250 juta.

Perubahan juga terjadi pada wajib pajak dengan penghasilan di atas Rp 5 miliar, semula tarif PPh-nya 30%, kini jadi 35%. Sedangkan tarif PPh Badan tidak jadi dinaikkan atau tetap 22% pada tahun depan.

[Baca juga: Fakta-fakta Tentang Program Tax Amnesty Jilid II 2021]

Pajak Karbon

Pemerintah akan memungut pajak karbon dengan tarif Rp 30 per kilogram (kg) mulai 1 April 2022. Hal ini untuk membantu negara mengurangi emisi karbon. Namun, tarifnya lebih rendah dari rencana semula sebesar Rp 75 per kg.

Nomor Induk Kependudukan (NIK) jadi Nomor Pokok Wajib Pajak (NPWP)

Pemerintah akan menggunakan NIK sebagai NPWP. Namun, hal ini tak berarti semua warga negara Indonesia (WNI) yang punya NIK akan dikenakan pungutan pajak karena tetap akan melihat ketentuan penghasilan dan syarat perpajakan yang berlaku.

Denda Pajak

Denda atau sanksi administrasi bagi pengemplang pajak turun dari semula 50% menjadi 30% dari kewajiban pajaknya.

Ketentuan berlaku untuk pengemplang pajak yang ditemukan oleh Direktorat Jenderal Pajak (DJP) dan langsung membayar pajaknya.

Tapi bagi yang menempuh jalur pengadilan dulu, maka sanksinya dikenakan sebesar 60% dari semula 100%. Selain itu, pemerintah tidak memidanakan pengemplang pajak, namun cukup membayar dendanya.

Tax Amnesty Jilid II

Program pengampunan pajak alias tax amnesty jilid II akan dilangsungkan mulai 1 Januari sampai 30 Juni 2022.

Program menyasar wajib pajak yang mengungkap harta yang belum terlapor usai tax amnesty jilid I dan SPT Tahunan 2020 secara sukarela.

[Baca Juga: Mengenal Tax Amnesty Di Indonesia: Pengertian, Tujuan Hingga Sanksi]

Tujuan UU HPP

Tujuan pembentukan UU HPP diklaim untuk:

- Meningkatkan pertumbuhan ekonomi yang berkelanjutan dan mendukung percepatan pemulihan ekonomi.

- Mengoptimalkan penerimaan negara.

- Mewujudkan sistem perpajakan yang lebih berkeadilan dan berkepastian hukum.

- Mereformasi administrasi, konsolidasi perpajakan, perluasan basis perpajakan.

- Meningkatkan kepatuhan sukarela Wajib Pajak.

Masa Berlaku UU HPP

Masa pemberlakuan UU HPP adalah sejak diundangkan. Namun, ada sejumlah klausul yang diatur khusus, yaitu:

- Perubahan UU Pajak Penghasilan (PPH) berlaku tahun pajak 2022

- Perubahan UU Pajak Pertambahan Nilai (PPN) berlaku mulai 1 April 2022

- Perubahan UU Ketentuan Umum dan Tata Cara Perpajakan (KUP) berlaku mulai tanggal diundangkan

- Program Pengungkapan Sukarela berlaku 1 Januari sampai dengan 30 Juni 2020

- Pajak Karbon mulai berlaku 1 April 2022

- Perubahan UU Cukai berlaku mulai tanggal diundangkan

Ilustrasi Menghitung Pajak. Sumber: Pexels

Cara Menghitung Pajak Penghasilan dalam UU HPP

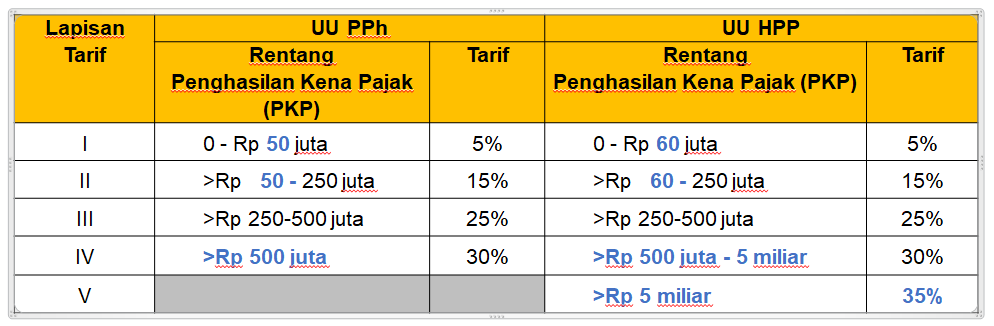

Ada penambahan dan pelebaran lapisan tarif pajak penghasilan (PPh) untuk orang pribadi dalam UU HPP dibanding UU PPh.

Semula, di UU PPh hanya ada empat lapisan tarif berdasarkan besaran penghasilan kena pajak (PKP). Yaitu:

- rentang PKP 0-Rp 50 juta

- rentang PKP lebih dari Rp 50 juta – Rp 250 juta

- rentang PKP lebih dari Rp 250 juta – Rp 500 juta, dan

- PKP lebih dari 500 juta.

Di UU HPP, ada penambahan satu rentang lagi menjadi lima, yaitu untuk penghasilan lebih dari Rp 5 miliar.

Selain itu, rentang pertama dan kedua lapisan tarif mengalami perubahan, yaitu menjadi rentang PKP 0-Rp 60 juta dan rentang PKP lebih dari Rp 60 juta – Rp 250 juta.

Sebagai catatan, PKP adalah nominal penghasilan kotor (bruto) dikurangi nilai penghasilan tidak kena pajak (PTKP).

Dalam RUU HPP, besaran PTKP tidak berubah, yaitu bagi orang pribadi lajang sebesar Rp 4,5 juta per bulan atau Rp 54 juta per tahun.

Tambahan (PTKP) sebesar Rp 4,5 juta diberikan untuk wajib pajak yang kawin dan ditambah Rp 4,5 juta untuk setiap tanggungan maksimal 3 orang.

Berikut ini tabel komparasi lapisan tarif PPh untuk orang pribadi di UU PPh yang kemudian diubah oleh UU HPP:

Simulasi untuk dampak perubahan lebar lapisan tarif pertama dan kedua untuk PPh orang pribadi ini dapat dilihat pada tabel berikut ini:

Apabila Sobat Finansialku memiliki masalah seputar pajak yang belum bisa diatasi dan butuh diskusi bisa hubungi langsung Perencana Keuangan Finansialku, yang siap membantu!

Langsung konsultasikan keuangan Anda dengan Perencana Keuangan Finansialku melalui Menu Konsultasi Keuangan di aplikasi Finansialku.

Download aplikasi Finansialku di sini dan dapatkan akses premium GRATIS selama 30 hari

Dapatkan juga potongan Rp 50 ribu dengan menggunakan kode voucher WEBTAHUNAN saat upgrade aplikasi Finansialku menjadi premium untuk merencanakan keuangan Anda dengan lebih baik.

Sobat Finansialku juga bisa konsultasi langsung seputar pajak dengan Perencana Keuangan Finansialku dengan membuat janji melalui whatsapp Finansialku.

Sanksi Pelanggar Pajak dalam UU HPP

Ada beberapa ketentuan sanksi dalam UU HPP.

Pertama, sanksi pemeriksaan dan wajib pajak tidak menyampaikan Surat Pemberitahuan Tahunan (SPT) yakni, PPh kurang dibayar akan dikenakan bunga per bulan sesuai dengan bunga yang berlaku di pasar sehingga tidak menjadi denda yang sangat tinggi, atau bunga per bulan sebesar suku bunga acuan ditambah uplift factor atau denda tambahan 20% dengan maksimal 24 bulan. Sementara pada UU Ketentuan Umum dan Tata Cara Perpajakan (KUP) dikenakan sanksi 50%.

Untuk PPh kurang dipotong dikenakan bunga per bulan sesuai dengan bunga yang berlaku di pasar sehingga tidak menjadi denda yang sangat tinggi, atau bunga per bulan sebesar suku bunga acuan ditambah uplift factor atau denda tambahan 20% dengan maksimal 24 bulan. Sementara pada UU KUP dikenakan sanksi 100%.

[Baca Juga: Tax Amnesty: Pengertian, Tujuan, dan Risiko Tidak Lapor Harta!]

Untuk PPh dipotong tetapi tidak disetor, sebelumnya dalam UU KUP dikenakan denda 100% dan dalam UU HPP dikenakan 75%.

Sementara untuk PPN dan PPnBM kurang bayar juga sebelumnya dalam UU KUP dikenakan denda 100% dan dalam UU HPP diturunkan 75%.

Kedua, sanksi setelah upaya hukum namun keputusan keberatan atau pengadilan mengusulkan ketetapan Direktorat Jendral Pajak (DJP), yakni yang keberatan atau jika DJP menang dipengadilan maka yang bersangkutan atau yang berperkara akan dikenakan denda 30% dibandingkan 50% dalam UU KUP.

Selanjutnya, jika yang berperkara mengajukan banding dan DJP tetap menang maka akan dikenakan denda 30%.

Lalu, jika yang bersangkutan mengajukan kembali banding maka akan dikenakan sanksi denda lebih tinggi yaitu 60%, setelah sebelumnya dalam UU KUP dikenakan 100%.

Bagaimana menurutmu tentang penjelasan soal UU HPP di atas? Jika ada pertanyaan atau tanggapan Sobat Finansialku bisa langsung tulis di kolom komentar yang tersedia di bawah ini.

Jangan lupa untuk bagikan artikel ini kepada teman dan kerabat Anda. Semoga bermanfaat, terimakasih.

Editor: Ratna SH

Sumber Referensi:

- Redaksi. 08 Oktober 2021. Naskah Lengkap UU HPP, Penjelasan, dan Poin-poin Pentingnya. Jeo.kompas.com – https://bit.ly/3ADNbAC

- Siti Masitoh. 11 Oktober 2021. Sanksi bagi pelanggar pajak dalam UU HPP kini lebih ringan. Newssetup.kontan.co.id – https://bit.ly/3iX03fe

- Redaksi. 08 Oktober 2021. Daftar Aturan Baru di UU HPP, Dari PPN hingga NIK jadi NPWP. Cnnindonesia.com – https://bit.ly/3iXd8Fg

Leave A Comment