Sektor multifinance merupakan sektor yang produknya banyak kita temui di masyarakat. Namun ironisnya, saham-saham di sektor multifinance ini masih belum populer di kalangan ritel. Bahkan bisa dikatakan sangat jarang sekali dilirik investor.

Padahal sektor ini memiliki keuntungan besar dan valuasi saham yang bisa dikatakan relatif murah jika dibandingkan dengan perbankan. Jadi, kapan sektor ini akan bangkit?

Artikel ini dipersembahkan oleh

Ekosistem Bisnis Multifinance di Indonesia

Multifinance atau pembiayaan adalah salah satu perusahaan yang role model bisnisnya, hampir sama seperti bank. Ya, perusahaan multifinance ini akan memberi pinjaman sejumlah uang kepada individu dan bisnis, maupun korporasi.

Untuk kemudian mendapatkan keuntungan berupa bunga, yang diperoleh dari dana yang sudah disalurkan, seperti layaknya bank.

Meskipun hampir sama, namun perusahaan multifinance tetap memiliki perbedaan dengan bank. Yaitu, perusahaan multifinance tidak dapat melakukan kegiatan simpanan, melainkan hanya memberi layanan pinjaman.

Lantas bagaimana perusahaan multifinance bisa memperoleh pendanaan?

Dalam praktik bisnisnya, perusahaan multifinance berperan sebagai perantara antara peminjam dan lembaga keuangan.

Hal ini membuat perusahaan multifinance memperoleh keuntungan dari selisih bunga yang diambil dari bank atau dari penerbitan obligasi, sebagai cost dan penyaluran pinjaman kepada nasabah yang nantinya diklaim menjadi revenue.

Jenis Pembiayaan

Adapun jenis pembiayaan yang disalurkan perusahaan multifinance, antara lain:

#1 Sewa Guna Usaha atau leasing

Penyaluran pembiayaan untuk menyediakan barang modal lewat sewa pembiayaan maupun sewa operasional yang dapat dimanfaatkan oleh para penyewa guna usaha.

#2 Anjak Piutang atau Factoring

Penyaluran pembiayaan ini berupa pembelian dalam bentuk piutang dagang dalam jangka pendek. Anjak piutang ini memberikan solusi administrasi atas penagihan atau bahkan penjualan yang efektif bagi nasabah yang mempunyai piutang.

[Baca Juga: SCMA Optimis Dongkrak Kinerja dari Vidio.com dan Sentimen Pemilu 2024]

#3 Unit Usaha Kartu Kredit atau Credit Card

Pembiayaan dalam hal kartu kredit ini diberikan perusahaan multifinance kepada nasabahnya untuk melakukan pembelian barang maupun jasa dengan kartu kredit. Sedangkan untuk penagihan tetap akan dikenakan kepada nasabah yang menggunakan.

#4 Pembiayaan Konsumen atau Consumer Finance

Pembiayaan ini dilakukan untuk dapat menyasar pemenuhan kebutuhan para konsumen, untuk mendapatkan barang dengan skema pembayaran diangsur atau dicicil.

Pembiayaan konsumen ini memberikan kemudahan pembiayaan pada kredit untuk kendaraan bermotor, kredit untuk peralatan rumah tangga maupun pada barang-barang elektronik termasuk juga untuk pembiayaan sepeda motor listrik.

Dengan role model bisnis tersebut, sepak terjang perusahaan multifinance di Indonesia terbukti mampu mendorong penyaluran pembiayaan, sehingga kehadirannya saat ini juga semakin banyak.

Histori Multifinance di Indonesia

Dilihat berdasarkan histori pertumbuhan sektor multifinance di Indonesia, memang terus mengalami pertumbuhan, seperti berikut:

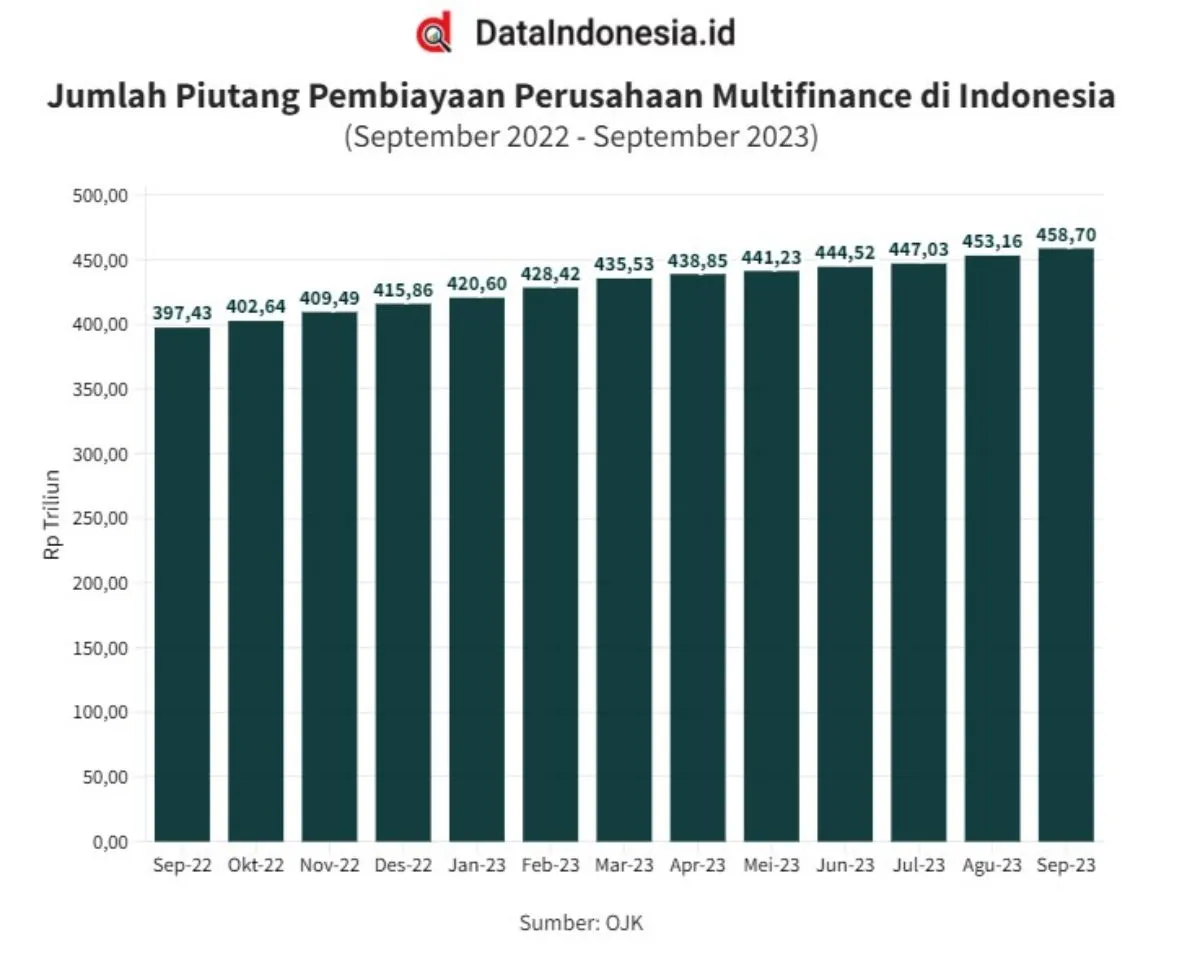

Jumlah Piutang Pembiayaan Perusahaan Multifinance di Indonesia. Sumber: dataindonesia.id

Dari data di atas adalah perhitungan dari September 2022 – September 2023, terlihat bahwa perusahaan di sektor multifinance terus bertumbuh.

OJK mengungkapkan bahwa jumlah piutang dari perusahaan multifinance di Indonesia pada September 2023 mencapai Rp458,7 triliun, angka tersebut meningkat 1,2% MoM dari bulan sebelumnya yang sebesar Rp453,16 triliun.

Tidak hanya itu, total piutang pembiayaan yang disalurkan perusahaan multifinance juga meningkat 15,4% YoY dari periode yang sama di tahun sebelumnya. Tercatat pada September 2022, piutang pembiayaan perusahaan multifinance ada di kisaran Rp397,43 triliun.

Dengan pertumbuhan seperti di atas, bisa dikatakan bahwa sektor multifinance masih akan menemukan momentum penyaluran pembiayaan di tahun 2024 ini seiring dengan meningkatnya konsumsi masyarakat.

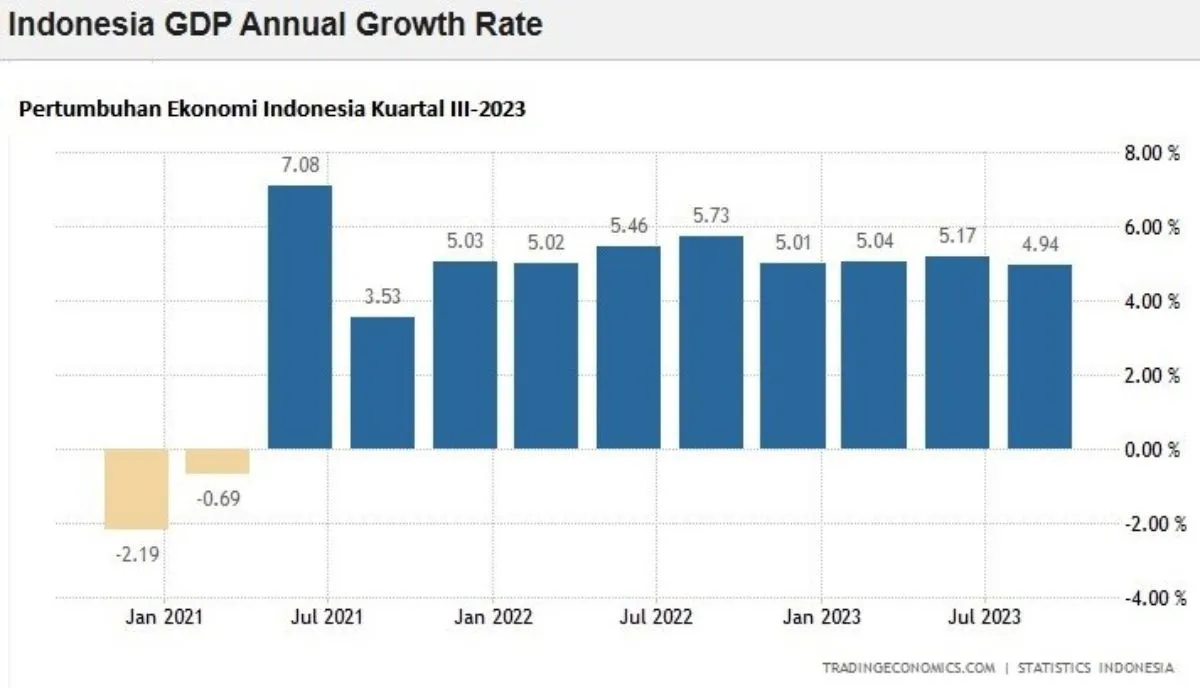

Hal ini tercermin dari pertumbuhan ekonomi Indonesia pada kuartal III-2023 yang tumbuh kuat di level 4,94% YoY berkat naiknya permintaan domestik, baik itu untuk konsumsi pihak swasta maupun pemerintah, serta untuk kebutuhan investasi.

Grafik Pertumbuhan Ekonomi Indonesia Q3 2023. Sumber: tradingeconomics

Momentum Sektor Multifinance di Pemilu 2024

Momen pemilu 2024 nampaknya bukan kendala bagi sektor multifinance lantaran masih dapat memanfaatkan momen pemilu. Apalagi dari pemilu-pemilu sebelumnya menunjukkan kecenderungan yang meningkatkan pertumbuhan ekonomi.

Hal ini tentu positif bagi perusahaan sektor multifinance karena akan semakin banyak uang yang beredar di masyarakat, sehingga likuiditas menjadi naik. Imbasnya tentu akan mendorong kenaikan permintaan, termasuk pada berbagai macam produk di perusahaan multifinance.

Sebut saja dengan cairnya bansos BNPT dan PKH pada Januari 2024 sebagai program bantuan sosial dari pemerintah yang dilanjutkan di tahun ini, setelah disepakati oleh pemerintah dan DPR pada Sidang Tahunan 16 Agustus 2023 yang lalu.

Sumber: kabar24.bisnis.com

Perlu kita tahu, bahwa BPNT 2024 ini dijadwalkan cair tiap dua bulan sekali sepanjang satu tahun dengan nilai sebesar Rp200 ribu/bulan. Artinya akan ada enam kali tahap penyaluran BPNT di sepanjang tahun ini.

Sedangkan untuk bansos PKH dikhususkan untuk keluarga miskin yang dilakukan dalam empat tahap dalam setahun, yakni Januari – Maret, April – Juni, Juli – September, Oktober – Desember. Adanya bansos tersebut, tentu akan membantu meningkatkan konsumsi Masyarakat.

Tidak hanya itu, melansir dari cnbcindonesia.com, menurut Ristiawan Suherman – Ketua Bidang Hubungan Pemerintah II APPI mengungkapkan bahwa pihak pemerintah berkomitmen untuk meningkatkan penyaluran pembiayaan melalui segmen UMKM, modal kerja, kredit investasi hingga kredit produktif.

Terlepas dari optimisme pemerintah, kita juga perlu tahu bahwa perusahaan di sektor multifinance saat ini sudah terbantu dengan adanya penyaluran pembiayaan kendaraan Listrik (Electric Vehicle/EV).

Terhitung sejak awal tahun 2023 lalu, sudah banyak perusahaan di sektor multifinance menyalurkan pembiayaan kendaraan listrik. Hal ini sejalan dengan semakin banyaknya brand baru kendaraan listrik yang dinilai mampu mendongkrak penyaluran pembiayaan.

Contohnya adalah BYD, mobil listrik asal China yang sebentar lagi akan masuk ke pasar Indonesia. BYD resmi merilis produk EV di Indonesia pada 18 Januari 2024. Dengan masuknya BYD, maka para buyer memiliki lebih banyak pilihan ketika membeli kendaraan listrik.

Tampilan Mobil BYD. Sumber: cnbcindonesia.com

Tidak hanya itu, optimisme sektor multifinance juga kian diperkuat oleh OJK yang memproyeksikan bahwa perusahaan di sektor ini akan melanjutkan tren positif di sepanjang tahun 2024.

OJK juga mengungkapkan untuk data November 2023, bahwa penyaluran pembiayaan mengalami peningkatan hampir di seluruh sektor ekonomi. Dengan pertumbuhan terbesar berasal dari sektor perdagangan besar dan eceran, reparasi dan perawatan mobil, juga sepeda motor. Disusul sektor pertambangan dan penggalian.

Jika di atas tadi kita menyinggung data piutang pembiayaan sektor multifinance dari September 2022 – September 2023. Maka data piutang pembiayaan sektor multifinance di Oktober 2023, juga tumbuh 15,02% YoY menjadi sebesar Rp463,12 triliun.

Dan berdasarkan data yang terbaru pada November 2023, OJK mencatatkan piutang pembiayaan sektor multifinance mengalami kenaikan hingga 14,14% YoY yakni sebesar Rp467,39 triliun.

Tantangan Sektor Multifinance

Kendati sektor multifinance memiliki peluang pertumbuhan yang baik. Namun bukan berarti, terlepas dari berbagai tantangan di depan.

#1 Rentan Serangan Siber

Salah satu tantangan terbesar sektor multifinance adalah rentan terhadap serangan siber. Seperti kita ketahui, belakangan ini serangan siber menjadi ancaman besar yang menyorot perhatian berbagai elemen industri.

Di mana banyak perusahaan yang sudah terkena aksi hack. Dampaknya pun terbilang besar, karena menimbulkan kerugian finansial dan bocornya data. Tidak hanya bagi perusahaan sebagai pelaksana pembiayaan. Namun juga bagi nasabah sebagai peminjam.

#2 Beban Biaya Keamanan Teknologi Informasi

Tantangan kedua, sektor multifinance perlu meningkatkan pendayagunaan Teknologi Informasi (TI) security secara terintegrasi. Sayangnya peningkatan TI ini membutuhkan biaya yang terbilang besar, karena memang biaya operasionalnya tidak murah.

Di mulai dari persiapan perangkat yang terintegrasi, penerapan prosedur untuk meningkatkan keamanan TI, penerapan dan uji coba security system, hingga melakukan edukasi secara menyeluruh. Bukan tidak mungkin ini akan meningkatkan beban biaya perusahaan multifinance.

#3 Sumber Modal Terbatas

Terbatasnya sumber modal bagi perusahaan sektor multifinance. Untuk dapat menjalankan bisnisnya, perusahaan di sektor ini membutuhkan dukungan modal yang besar. Sayangnya sampai dengan saat ini, faktor modal ini masih menjadi masalah utama yang menghambat pergerakan perusahaan multifinance.

Lantaran sumber modal perusahaan sektor multifinance masih sangat bergantung pada pinjaman perbankan. Keterbatasan sumber modal ini, berakibat pada dicabutnya hak usaha perusahaan multifinance.

Jika mengacu pada POJK No.35 Tahun 2018 mengenai Penyelenggaraan Usaha Perusahaan Pembiayaan, maka modal minimum bagi perusahaan multifinance sebesar Rp100 miliar. Sayangnya, masih ada yang belum mampu memenuhi ketentuan modal minimum tersebut.

#4 Lonjakan Inflasi dan Turun Daya Beli

Kenaikan inflasi yang tidak terkendali, dapat melemahkan daya beli Masyarakat. Hal ini dapat menahan perilaku konsumtif masyarakat yang pada akhirnya juga mempengaruhi penyaluran pembiayaan yang semakin tertahan. Akibatnya, piutang perusahaan akan merosot.

#5 Meningkatnya transaksi secara tunai

Hal ini akan berdampak buruk pada turunnya pembiayaan multifinance, karena skema pembayaran secara kredit semakin berkurang.

[Baca Juga: SMRA Ekspansi dan Targetkan Kenaikan Kunjungan Mal, Worth It?]

#6 Penjualan Mobil di Bawah Ekspektasi

Belum lama ini, Gaikindo mengungkapkan bahwa penjualan mobil di tahun 2023 merosot 4%, dibandingkan tahun sebelumnya. Penurunan penjualan ini dipicu oleh kebijakan ekonomi Amerika Serikat yang telah menaikkan interest rates, sehingga dolar keluar.

Akibatnya banyak perbankan yang mengetatkan pinjaman. Sementara yang terjadi di Indonesia sekitar 80%-nya penjualan kendaraan bermotor masih bergantung pada pembiayaan dari perusahaan di sektor multifinance.

Adapun di tahun 2024, Gaikindo memasang target yang lebih tinggi di kisaran 1,1 juta unit. Dengan dominasi segmen kendaraan di kelompok multipurpose vehicle (MPV), khususnya low MPV (LMPV) dan low cost green car (LCGC).

Sumber: gaikindo.or.id

Kendati demikian, hal ini perlu kita perhatikan kembali, mengingat di tahun 2023 kemarin, realisasi penjualan justru merosot.

Emiten Multifinance di Bursa Efek Indonesia

Di BEI, terdapat sejumlah emiten saham yang bergerak di sektor multifinance, beberapa di antaranya adalah:

- PT Adira Dinamika Multifinance Tbk. (ADMF)

- PT Mandala Multifinance Tbk. (MFIN)

- Mizuho Multifinance / Verena Multi Finance Tbk. (VRNA)

- PT Clipan Finance Indonesia Tbk. (CFIN)

- PT Wahana Ottomitra Multiartha Tbk. (WOMF)

- PT BFI Finance Indonesia Tbk. (BFIN)

- Dan beberapa emiten lainnya

Menariknya emiten di sektor ini, telah melakukan corporate action di tahun 2023 kemarin. Seperti halnya, akuisisi Mizuho Group terhadap VRNA. Ada juga akuisisi MUFG Group, kepada MFIN dan melibatkan anak usaha MUFG, yakni ADMF.

Dari dua perusahaan asing yang melakukan corporate action tersebut menjadi pertanda bahwa pasar multifinance masih akan menarik.

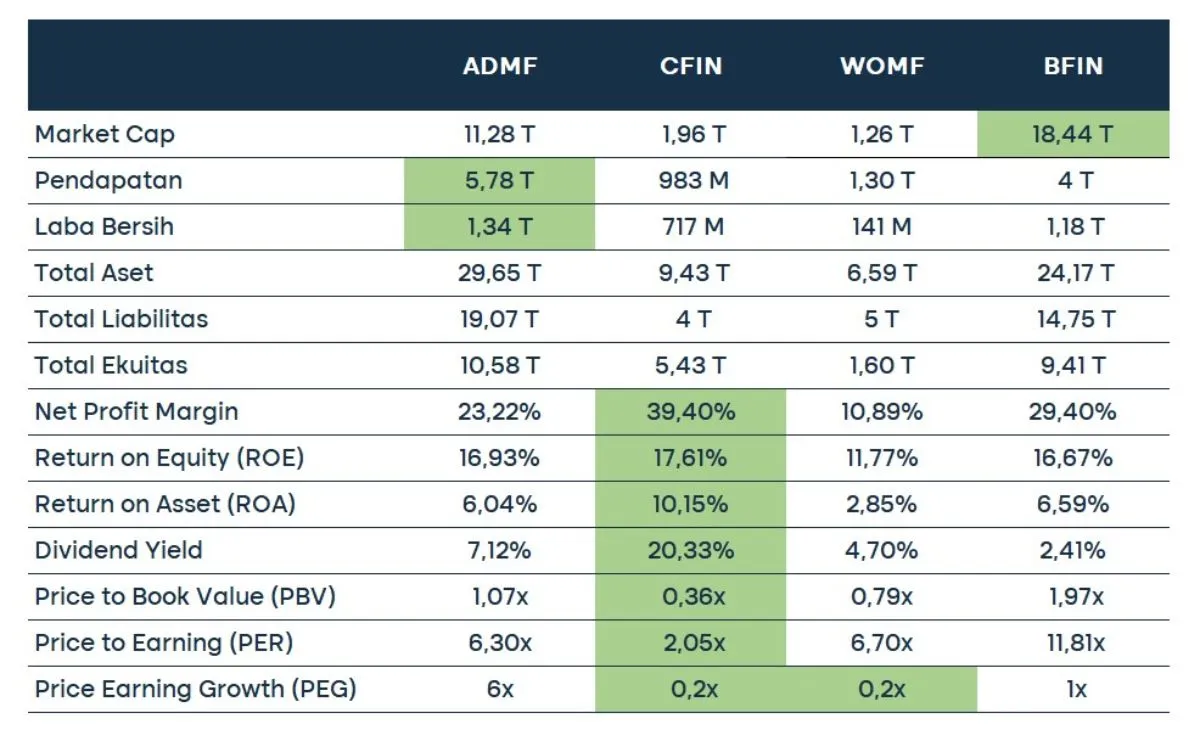

Berikut ini perbandingan antara empat saham multifinance dengan pangsa pasar tertinggi di Indonesia, yakni ADMF, CFIN, WOMF dan BFIN dari segi fundamental

Perbandingan empat saham multifinance menggunakan data fundamental Kuartal III-2023. Sumber: Cheatsheet RK Team & RTI

Dari tabel di atas, terlihat perbandingan dari empat emiten saham. Di mana CFIN, sebagai emiten dengan valuasi termurah dari beberapa rasio seperti PER, PBV, dan PEG.

Namun, jika dilihat dari size perusahaan dan kemampuan menghasilkan dividen secara rutin, maka ADMF lebih unggul. Meskipun CFIN membayarkan dividen cukup besar di tahun lalu, namun CFIN termasuk emiten yang tidak rutin dalam membagikan dividen.

Sedangkan dari sisi rasio profitabilitas seperti NPM, ROA dan ROE emiten CFIN masih unggul jika dibandingkan dengan yang lain. Adapun untuk ADMF ada di urutan kedua.

Untuk melakukan analisis lainnya, Anda bisa menggunakan tools Cheat Sheet dari RK Team. Dengan Cheat Sheet, Anda akan mendapatkan 20 data fundamental dan 15 rasio keuangan yang telah dirangkum.

Tertarik? Yuk, langganan sekarang dan manfaatkan promo potongan 10% dengan gunakan kode voucer FINANSIALKU. Info lebih lanjut klik banner ini sekarang!

Kesimpulan

Jadi, dari pembahasan kita di atas, dapat ditarik sebuah kesimpulan bahwa multifinance adalah salah satu sektor potensial, yang juga mendapat dukungan penuh dari pihak pemerintah.

Dengan role model bisnis yang hampir sama dengan sektor perbankan. Perusahaan di sektor multifinance ini terbukti mampu mendorong penyaluran pembiayaan yang terus meningkat. Terhitung dari September 2022 sampai September 2023, jumlah piutang perusahaan multifinance mencapai Rp458,7 triliun.

Maka, data piutang pembiayaan sektor multifinance di Oktober 2023 juga tumbuh 15,02% YoY menjadi Rp463,12 triliun dan masih bertumbuh hingga data terbaru November 2023 sebesar 14,14% YoY yakni sebesar Rp467,39 triliun.

Tidak hanya itu, momentum pemilu 2024 juga tidak serta merta menenggelamkan prospek sektor multifinance. Tahun politik cenderung akan menunjang pertumbuhan ekonomi yang dipicu oleh meningkatnya konsumsi masyarakat.

Sehingga, prospek sektor multifinance lebih prospektif ditambah dengan adanya penyaluran pembiayaan untuk kendaraan listrik yang saat ini membuat prospek sektor multifinance kian menarik.

[Baca Juga: MEDC Akuisisi 2 Blok Migas Oman & Kontrak Produksi Blok Coridor, Prospeknya?]

Sementara dari sisi kinerja dan fundamental emiten saham di sektor multifinance, secara overall masih cukup murah. Lantaran dari sisi PBV secara industri tidak lebih dari 2x, didukung juga dengan nature bisnis yang hampir sama dengan perbankan.

Maka bukan tidak mungkin, di tahun ini sektor multifinance mampu mendapatkan momentum pertumbuhannya.

Dengan ini penulis meyakini bahwa sektor ini masih memiliki ruang untuk tumbuh.

Namun, jangan lupa untuk tetap update terhadap informasi seputar saham. Nah, video satu ini bisa menjadi referensi Anda untuk dapat keuntungan lebih maksimal.

Disclaimer: Finansialku adalah perusahaan perencana keuangan di Indonesia yang melayani konsultasi keuangan bersama Certified Financial Planner (CFP) seputar perencanaan keuangan, rencana pensiun, dana pendidikan, review asuransi dan investasi.

Finansialku bukan platform pinjaman online dan tidak menerima layanan konsultasi di luar hal-hal yang disebutkan sebelumnya. Artikel ini dibuat hanya sebagai sarana edukasi dan informasi.

Cek berita dan artikel yang lain di Google News.

Jadi, bagaimana pendapat Anda? Silakan tulis opini Anda id kolom komentar di bawah ini. Jangan lupa bagikan juga informasi ini pada rekan-rekan lainnya. Terima kasih.

Editor: Ratna Sri H.

Sumber Gambar:

- Cover – Freepik

Leave A Comment