Cara mengurangi risiko yang mungkin dihadapi suatu saat nanti adalah dengan manajemen risiko. Apa itu manajemen risiko dan bagaimana cara menyiapkannya?

Temukan jawabannya dalam panduan belajar berikut ini.

Manajemen Risiko

Salah satu bagian penting dalam perencanaan keuangan adalah manajemen risiko. Risiko itu tidak bisa dihilangkan, tetapi risiko itu dapat dikelola.

Tentunya dikelola untuk dapat dikurangi dampak negatifnya atau solusi jika sampai risiko tersebut terjadi dan menimbulkan kerugian.

Salah satu cara mengelola atau me-manage risiko adalah dengan memindahkan (mentransfer) risiko dengan asuransi.

Bicara asuransi, intinya kita cuma bicara tentang uang. Maksudnya, investment is to generate the money, when you have a money, you afraid to lose the money, right?

Pada saat seseorang memiliki uang dari hasil ia bekerja dan berbisnis, dia pasti takut kalau uangnya hilang. Itulah mengapa dia perlu satu solusi bagaimana dia menjaga uangnya.

Jadi, jika Anda mendengar hal yang jelek mengenai asuransi, bahkan seperti menghadapi orang mati, cacat dan sakit kritis, maka Anda harus tahu dulu konsep asuransi yang sebenarnya.

Asuransi cuma bicara soal uang yang dijaga, kalau terjadi risiko kehidupan, uangnya tetap aman. Ibarat sepasang suami dan istri, investasi bisa kita sebut sebagai suami dan asuransi adalah istrinya, keduanya tidak terpisahkan.

Seperti di bank, ketika sebuah bank memberikan kredit, maka bank akan memberikan asuransi, minimal aset-asetnya ataupun asuransi jiwa pihak yang meminjam.

Jadi, dia yang tidak punya uang dan tidak memiliki asuransi, tidak apa-apa, karena tidak ada yang mau dijaga, tidak ada value–nya.

Beberapa penyebab orang bisa kehilangan income adalah:

- Pemutusan Hubungan Kerja (PHK). Seperti pada masa pandemi Covid-19, ada banyak perusahaan yang melakukan efisiensi, mulai dari melakukan PHK atau mungkin ada yang dibuat pensiun lebih awal dengan kompensasi dan sebagainya.

- Sakit rawat inap. Apabila terjadi sakit kritis yang berkepanjangan, yang artinya ia tidak bisa bekerja, hanya berdiam dan butuh waktu untuk pemulihan. Saat seseorang tidak bisa bekerja, maka butuh uang untuk menggantikannya.

- Pensiun. Saat kita tidak mampu lagi bekerja dan harus menikmati hidup, dan ada risiko hidup terlalu lama. Pada saat itu, mau tidak mau, kita harus pensiun, lalu apakah ada dananya? Kita bisa mempersiapkannya atau tidak?

- Meninggal dunia. Ketika seseorang meninggal dunia, maka kita harus memastikan bahwa keluarga yang ditinggalkan tetap bisa hidup normal.

Jadi, itulah hal yang bisa membuat seseorang kehilangan income. Ketika seseorang kehilangan pekerjaan karena PHK, solusinya mungkin bisa dengan cari kerja lagi atau usaha dan lain sebagainya.

Apabila seseorang mengalami sakit rawat inap, ia akan dapat kembali bekerja secara normal ketika sembuh.

Tetapi yang kita konsep adalah sakit kritis berkepanjangan, pensiun dan meninggal dunia. Alasan inilah yang membuat seseorang banyak menghabiskan uang, dan kalau tidak punya asuransi, maka biayanya akan berat.

Untuk masalah PHK, solusinya adalah dengan memiliki dana darurat, sehingga masih bisa bertahan walaupun tidak memiliki income.

Jadi, Anda bisa menggunakan dana darurat sambil mencari pekerjaan yang baru atau sambil memulai bisnis yang baru.

Untuk sakit rawat inap, solusinya adalah asuransi kesehatan yang dapat digunakan untuk mengkover rawat inap. Lalu untuk sakit kritis, tentunya asuransi penyakit kritis, karena dapat digunakan untuk pengganti income.

Risiko kehilangan income karena meninggal dunia, asuransi jiwa bisa menjadi solusi yang tepat.

Untuk pensiun, Anda perlu menyiapkan dana pensiun.

Jadi dalam hal ini, kita bisa mengetahui bahwa asuransi memang bukan solusi untuk semua masalah keuangan, ada poin-poin yang memang kita memerlukan asuransi dan ada juga poin di mana kita memerlukan investasi.

Jadi, apabila ada seseorang yang menawarkan sebuah produk asuransi dan mengklaim bahwa produk asuransi tersebut bisa digunakan untuk membantu semua masalah keuangan, maka harus dipertanyakan terlebih dahulu kebenarannya, sehingga jangan sampai ketika akhirnya Anda pensiun ternyata uangnya tidak ada.

Hidup tidak sama dengan game yang bisa diulang kembali ketika game over atau ketika Anda tidak puas, tetapi ini adalah hidup Anda.

Jadi, yang harus lebih mengerti mengenai asuransi adalah diri kita sendiri, karena ini semua adalah tentang hidup kita, bukan tentang agen atau perusahaan asuransinya.

Manajemen Risiko Pribadi

Risiko tentu saja tidak dapat dihilangkan, tetapi risiko dapat dikelola. Tentunya Anda sebagai pribadi menginginkan ketidakpastian-ketidakpastian dapat dikelola dalam diri Anda dan keluarga.

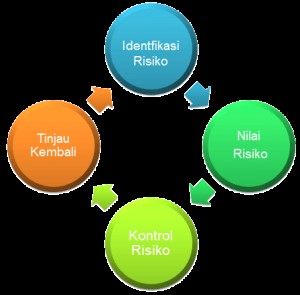

Dalam bidang keuangan terdapat salah satu ilmu untuk mengelola Risiko Pribadi. Kegiatan mengelola keuangan diawali dari mengidentifikasi risiko, menilai risiko, mengontrol risiko dan meninjau kontrol risiko.

manajemen risiko pribadi

Kegiatan identifikasi risiko dilakukan dengan mendaftar hal-hal yang dapat menganggu kehidupan finansial keluarga, misal risiko atas kerusakan aset (rumah, kendaraan dan lain-lain), risiko atas pemberi nafkah keluarga dan lain-lain.

Contoh kegiatan identifikasi risiko: Keluarga Pak Aman terdiri dari Pak Aman, Istri dan dua orang anak yang masih kecil.

Jumlah pendapatan per bulan dari Ayah dan Ibu sebesar Rp 25.000.000 per bulan. Jumlah pengeluaran per bulan (biaya hidup dan cicilan rumah, kendaraan) sebesar 15.000.000. Hal-hal apa yang dapat kita identifikasikan untuk keluarga Pak Aman?

Aset: Rumah dan Kendaraan

Perlindungan aset harus dilakukan untuk memastikan Pak Aman dan keluarga tidak kehilangan aset, selama aset tersebut belum terbayar lunas.

Contoh apabila secara tidak sengaja ada kendaraan lain yang menabrak mobil Pak Aman, padahal cicilan mobil belum lunas.

Kejadian yang sangat tidak mengenakan bagi Pak Aman, cicilan belum lunas, mobil sudah rusak. Beberapa jasa penyedia kredit rumah dan mobil seringkali sudah memasukan biaya asuransi atas asset yang akan dibeli.

Pak Aman juga memiliki sebuah sepeda motor, sementara ini Pak Aman belum pernah kecelakaan ketika mengendarai sepeda motor, sehingga Pak Aman merasa tidak perlu mengasuransikan sepeda motor tersebut.

Banyak orang yang belum mau membayar perlindungan atas asset. Beberapa wirausaha yang memiliki toko dalam bentuk ruko mungkin belum memiliki perlindungan atas rumah.

Padahal hal ini sangat penting, karena bangunan ruko menjadi tempat tinggal sekaligus sumber mata pencaharian.

Pemberi Nafkah keluarga: Pak Aman dan Istri

Keluarga Pak Aman, mendapat keuntungan karena pemberi nafkah keluarga terdiri dari 2 orang.

Apabila terjadi musibah yang menimpa Pak Aman, keluarga Pak Aman masih memiliki sumber pendapatan lain yaitu dari Istri Pak Aman. (pasti jumlah pemasukan berkurang apabila hanya salah satu yang bekerja).

Pada tahapan ini kita sudah mengidentifikasi risiko pribadi yang perlu dikelola, yaitu Asset : Rumah dan Kendaraan

Pemberi Nafkah Keluarga: Asuransi Jiwa dan Kesehatan untuk Pak Aman dan Istri.

Nilai Risiko Pribadi

Nilai risiko dapat didefinisikan apabila terjadi sesuatu yang tidak diharapkan, berapa biayanya?

Contoh biaya perbaikan mobil yang rusak karena ditabrak, biaya perawatan kesehatan, biaya untuk mengganti pendapatan keluarga apabila tulang punggung keluarga meninggal dan lain-lain.

Pada kasus keluarga Pak Aman, nilai sebuah risiko dapat digambarkan sebagai berikut:

Asumsi penghasilan Pak Aman adalah Rp 20.000.000 per bulan dan penghasilan istri Pak Aman adalah Rp 5.000.000. Pak Aman saat ini berusia 35 tahun.

Pak Aman menginginkan proteksi asuransi yang cukup terjangkau, untuk dapat memberikan perlindungan sampai anak merek ayang terkecil selesai sekolah (kurang lebih 20 tahun lagi).

Maka nilai risikonya dengan menggunakan metode income based value adalah: Rp 20.000.000 x 12 bulan x 20 tahun = Rp 4.800.000.000. (nilai saat ini). Tentunya nilai ini dapat berubah bergantung dari tingkat inflasi, kenaikan gaji dan lain-lain.

Pak Aman perlu mencari produk asuransi atau proteksi yang nilai uang pertanggungannya (UP) sebesar Rp 4.800.000.000

Perhitungan di atas adalah contoh perhitungan uang pertanggungan (up) yang paling sederhana, hanya sebagai ilustrasi. Ada beberapa metode yang dapat digunakan untuk melakukan perhitungan nilai risiko.

Selanjutnya, Sobat Finansialku dapat membaca panduan belajar: Mengenal Asuransi.

Jika Anda masih bingung mengenai manajemen risiko, Anda bisa langsung menghubungi Perencana Keuangan Finansialku melalui website atau Aplikasi Finansialku yang bisa Anda download di Play Store dan App store.

Jangan lupa manfaatkan potongan Rp 50 ribu dengan kode promo: WEBTAHUNAN untuk menjadi member premium agar bisa menjelajahi aplikasinya tanpa batas!

Yuk pahami konsep dasar cara kerja asuransi pada video berikut ini! Jangan lupa untuk subscribe Youtube Finansialku untuk update tips keuangan lainnya.

Editor: Ratna Sri H.

Leave A Comment