Mau dapat cuan ratusan persen lewat investasi saham? Tes dulu seberapa mampu kamu dapat cuan dari saham melalui kuis di artikel ini.

Warren Buffet adalah seorang investor paling sukses yang pernah ada di muka bumi. Warren Buffet mencapai puncak kesuksesan setelah mengambil jalan sebagai seorang value investor.

Tentunya kalian yang membaca artikel ini juga ingin seperti beliau, bukan? Siapa yang nggak mau cuan ratusan persen hanya dengan berinvestasi saham?

Buat yang pengen tahu caranya, jawab kuis menarik di artikel ini, yuk. Tes seberapa mampu kalian dapetin cuan ratusan persen dari saham melalui kuis berikut ini!

Investasi Saham Metode Value Investing

Dalam melakukan investasi saham, terdapat pilihan teknik analisis yaitu secara trading dan juga secara investing atau value investing. Umumnya, trading dikaitkan kegiatan investasi saham yang dilakukan dalam kurun waktu sebentar.

Jadi, para trader hanya ingin memperoleh profit ataupun keuntungan dalam kurun waktu yang singkat saja. Sedangkan para investor atau yang melakukan investing lebih cenderung berorientasi dalam kurun waktu yang lama.

Oleh karena itu, mereka tidak memiliki ekspektasi yang terlalu tinggi dalam memperoleh keuntungan dalam kurun waktu yang singkat. Karena, mereka lebih memilih mempunyai keuntungan di masa depan.

[Baca Juga: Apa Perbedaan Investasi Saham & Trading Saham?]

Lantas, apa sebenarnya value investing itu?

Value investing merupakan sebuah teknik investasi di mana seseorang membeli saham dibawah dari nilai intrinsik saham tersebut.

Nilai intrinsik sendiri merupakan harga wajar suatu perusahaan. Ketika kita membeli di bawah nilai intrinsik, maka artinya kita mencegah membeli perusahaan dengan harga mahal.

Sebagai value investor tentu kita perlu mengetahui bagaimana melakukan screening saham, menghitung harga wajar saham, menghitung margin of safety hingga money management.

Metode value investing dipopulerkan oleh Benjamin Graham, penulis buku Security Analysis dan The Intelligent Investor. Buku ini menjadi inspirasi yang mengubah Warren Buffet dari seorang trader menjadi value investor sampai saat ini.

Warren Buffet adalah seorang investor paling sukses yang pernah ada di muka bumi. Warren Buffet mencapai puncak kesuksesan setelah mengambil jalan sebagai seorang value investor. Tentunya kita juga ingin seperti beliau, bukan?

Jika kamu ingin memahami lebih lanjut mengenai investasi saham, kamu bisa mendengarkan audiobook dengan judul “Jangan Asal, Ketahui Ini Dulu Sebelum Investasi Saham” di bawah ini.

Kelebihan dan Kekurangan Value Investing

Harus disadari bahwa value investing bukanlah cara cepat meraih keuntungan di pasar modal. Bukan pula sebuah formula sakti yang bisa mendatangkan kekayaan dalam waktu singkat.

Seperti teknik investasi saham lain, value investing pun memiliki kelebihan dan kekurangannya masing-masing.

Kelebihan Value Investing

Berinvestasi menggunakan teknik value investing memiliki beberapa kelebihan yaitu:

#1 Mengetahui dengan baik kondisi perusahaan yang dibeli

Dalam value investing kita diwajibkan untuk melakukan analisa fundamental secara mendalam terhadap perusahaan yang akan dibeli. Dengan melakukan analisa fundamental, maka kita mengetahui dengan baik kondisi perusahaan tersebut.

#2 Mengetahui harga wajar suatu perusahaan

Dalam value investing kita wajib menghitung nilai intrinsik/harga wajar perusahaan. Membeli di bawah harga wajar dengan margin of safety adalah sesuatu yang lebih logis dibandingkan dengan hanya melihat garis support ataupun resistance dari data historis saham.

#3 Memiliki banyak waktu luang

Dalam melakukan metode value investing, kita harus meluangkan banyak waktu ketika di awal perjalanan untuk melakukan analisa fundamental perusahaan.

Tetapi setelah mendapatkan perusahaan yang sedang diincar, maka tugas berikutnya hanya membeli dan memonitor tidak ada masalah besar di laporan keuangan yang diterbitkan selanjutnya, yaitu setiap 3 bulan sekali.

Sedangkan menjadi trader, sangat diwajibkan melakukan analisa setiap harinya.

#4 Holding period lebih panjang berarti lebih aman

Market sering bersifat tidak rasional. Dan kita tidak pernah tahu kapan dan berapa lama market bersifat tidak rasional.

Tapi secara jangka panjang, maka market biasanya sudah berpikir lebih logis dan menghargai saham sesuai nilai wajarnya.

Kelemahan Value Investing

Berinvestasi menggunakan teknik value investing memiliki beberapa kelemahan, di antaranya:

#1 Terbiasa melihat floating loss besar

Ketika market tidak rasional sering kali harga saham perusahaan bagus dihargai sangat rendah.

#2 Average return tahunan tidak besar

Sebagai value investor mendapatkan return 20% untuk modal Rp 10 juta dengan modal Rp 10 miliar menggunakan cara yang sama.

Tetapi jika kamu adalah seorang trader, kamu akan mengetahui bagaimana berbeda jauh saat menggunakan modal kecil dengan modal besar. Average return tidak besar dari modal besar jauh lebih baik daripada average return besar dari modal kecil.

[Baca Juga: Sudah Tahu Pentingnya Public Expose Dalam Investasi Saham?]

Membeli Saham dengan Metode Value Investing

Setelah mendapatkan perusahaan dengan fundamental bagus, bukan berarti kita langsung bisa membelinya. Warren Buffet dan investor sukses lainnya, setidaknya memiliki 2 kriteria dalam membeli saham.

Dua kriteria paling penting yang harus dituruti oleh value investor adalah:

- Hanya membeli saham perusahaan yang memiliki kinerja bagus.

- Hanya membeli saham perusahaan yang dijual murah (dibawah nilai intrinsik/harga wajar).

Perlu dipahami bahwa definisi mahal di sini bukan seperti yang umum kita kenal. Di mana harga 5000 lebih mahal dari yang harganya 1000.

Dalam saham, mahal berarti harga saham perusahaan saat ini berada di atas valuasi/nilai intrinsiknya. Jadi dalam investasi saham, 5000 belum tentu lebih mahal dari 1000.

Misalkan, Harga Saham A adalah Rp 1.000, sedangkan setelah dianalisis harga wajar (valuasi) atau nilai intrinsiknya adalah Rp 500.

Sedangkan saham B dijual dengan harga Rp 5.000, sedangkan harga wajar (valuasi) atau nilai intrinsiknya adalah Rp 10.000.

Yang artinya harga saham A dijual 2x lipat dari harga wajarnya dan saham B justru dijual setengah harga dari nilai wajarnya.

Sehingga dalam investasi saham, saham dengan harga Rp 1.000 belum tentu lebih murah dari saham yang harganya Rp 5.000.

Pertanyaan berikutnya yang akan muncul adalah, “Bagaimana caranya menghitung valuasi saham?”

Cara Menghitung Valuasi/Nilai Intrinsik Saham

Seperti yang kita ketahui, harga saham selalu diumumkan kepada publik selama setiap hari. Namun, nilai intrinsik saham didasarkan pada analisis yang berbeda.

Nilai intrinsik mengalami kenaikan karena perusahaan telah menginvestasikan labanya, kemudian memperoleh keuntungan.

Harga saham cenderung fluktuatif (naik-turun) seiring dengan perkiraan nilai intrinsiknya. Kamu juga harus memperhatikan, bahwa meningkatkan nilai intrinsik saham akan menaikkan harga rata-rata untuk jangka panjang.

Saat ini, sudah banyak cara yang bisa digunakan untuk menghitung perkiraan harga wajar dari saham. Hal tersebut sangat penting, karena dapat menjadi pedoman ketika ingin membeli saham.

Jika harga saham sudah melebihi batas wajar, maka sebaiknya menghindari hal tersebut. Sebab, saham itu akan naik lebih sedikit dibanding saham yang harga wajarnya masih kurang.

Nah, untuk mengetahui saham mana yang akan naik, kamu bisa ketahui ciri-cirinya melalui video ini.

Ada banyak cara dan pendekatan yang digunakan oleh investor profesional untuk menghitung nilai wajar saham.

Namun di sini penulis tidak akan menjelaskannya satu persatu. Penulis menggunakan salah satu cara sederhana yaitu dengan menggunakan pendekatan Book Value.

Menghitung Nilai Intrinsik dengan Pendekatan Book Value

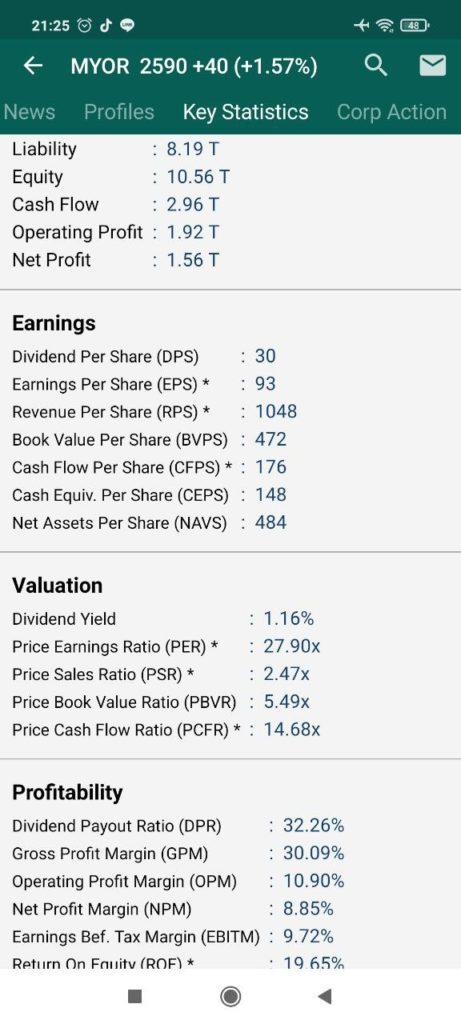

Sebelum menggunakan cara ini, ada baiknya kamu memahami apa itu Book Value Per Share (BVPs) dan bagaimana perhitungannya.

Sebagai investor pemula yang baru memahami konsep sangat dasar yang diajarkan Warren Buffet di mana aturan pertama adalah membeli perusahaan dengan fundamental bagus dan di harga yang diskon.

Dengan menggunakan BVPs, kita bisa menghitung valuasi saham dalam sekejap.

Terdapat dua rasio yang perlu dipahami, yaitu:

- Ekuitas (Modal) adalah Nilai aset – Hutang Perusahaan

- Share = Jumlah lembar Saham

Berdasarkan konsep perhitungan di atas, kita bisa menggunakan PBVS untuk menghitung nilai wajar suatu perusahaan. menggunakan aplikasi RTI Business seperti pada gambar dibawah ini:

Sumber: Aplikasi RTI Business

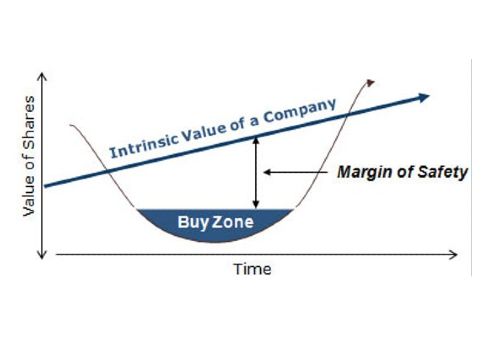

Margin of Safety (Marjin Pengaman) ala Value Investing

Market sering sekali bersifat tidak rasional sehingga apapun metode perhitungan nilai intrinsik/harga wajar suatu saham tersebut tidak bisa dijamin akurasinya. Untuk itu perlu yang disebut dengan marjin pengaman atau Margin of Safety (MOS).

Margin of Safety (MOS) diperkenalkan pertama kali oleh Benjamin Graham. Sebaiknya kita sebagai investor hanya melakukan investasi saham yang memiliki selisih harga sekian persen dengan nilai intrinsik/harga wajar saham.

Misalnya sebuah saham memiliki nilai intrinsik Rp 5.000,00 per lembar. Sementara harga pasarnya hanya Rp 3.000,00 per lembar. Maka “diskon” atau MOS-nya adalah Rp 2.000,00.

Menurut konsep ini, investor dianggap telah melakukan keputusan investasi yang tepat. Dengan membeli saham tersebut di harga Rp 3.000,00, kita seolah memiliki batas aman (pengaman) sebesar Rp 2.000,00.

Jika saham tersebut jatuh, maka margin pengaman akan semakin besar.

Margin of safety umumnya dinyatakan dalam bentuk persentase. Cara menghitungnya yaitu:

MOS = 1 – (Harga saham / Nilai intrinsik)

Jika kita mengambil contoh di atas, maka MOS = 1 – (3.000/5.000) = 0,4 atau 40%.

Andaikan saham tersebut ternyata bisa kembali ke harga fundamentalnya di Rp 5.000, maka kita akan memperoleh keuntungan sebesar Rp 2.000.

Dengan demikian, besarnya keuntungan yang kita peroleh yaitu sebesar (2.000/3.000) × 100% = 66,67%.

Dalam investasi saham, semakin tinggi Margin of Safety, maka semakin rendah pula risiko yang kamu dapatkan saat berinvestasi saham di perusahaan terkait. Sebaliknya, jika Margin of Safety rendah, maka semakin tinggi pula risikonya.

Nilai dari Margin of Safety ditentukan berdasarkan kondisi dari saham itu sendiri. Jadi, tidak ada patokan nominal nilainya.

Seperti yang sudah dijelaskan di atas, besar atau kecilnya Margin of Safety memiliki risiko tersendiri. Misalnya, nilai margin yang terlalu kecil kemungkinan akan ada risiko harga menurun.

Metode ini mewajibkan kamu untuk menetapkan nilai intrinsik saham dari suatu perusahaan. Saat kamu mengetahui harga tersebut, maka dapat menganalisis apakah harga itu ada di bawah atau di atas harga pasar.

[Baca Juga: Meraih Kebebasan Finansial Dengan Investasi Saham? Begini Caranya!]

Kuis: Investasi Saham dengan Cuan Ratusan Persen

Apakah kamu sudah mahir dalam perhitungan value investing? Yuk, kita mulai cari tahu dengan mengerjakan soal di bawah ini.

Soal 1

Di bawah ini merupakan perbandingan laporan keuangan sektor consumer goodsˆ.

“Laporan Keuangan yang Disetahunkan – 2020”

| UNVR | ICBP | MYOR | |

|---|---|---|---|

| Net Profit: | 7.251 (M) | 5.284 (M) | 2.075 (M) |

| PBV: | 40,9x | 3,7x | 5,5x |

| ROE: | 111,8% | 19,6% | 19,7% |

Sumber data: Cheat Sheet RivanKurniawan.com – update 19 Februari 2021

Mana yang paling bagus dari saham UNVR, ICBP, dan MYOR? Jangan lupa share jawabannya di kolom komentar, ya!

Soal 2

Diketahui Book Value per Share dari emiten UNVR dan MYOR masing-masing adalah 129 dan 472, diambil dari Aplikasi RTI Business per 19 Februari 2021.

Dari data tersebut, hitung berapa margin of safety serta potensi keuntungan dari kedua emiten di atas. Jangan lupa share jawabannya di kolom komentar!

Pembahasan Kuis

Bagaimana, nih? Soal di atas cukup mudah atau masih kesulitan? Sebagai bahan belajar, yuk kita coba bahas kedua soal di atas bersama-sama.

Soal 1

Perhitungan dengan perbandingan Price to Book Value

- PBV UNVR

|

39,0 |

40,1 |

48,8 |

51,9 |

58,5 |

62,9 |

85,2 |

46,9 |

60,7 |

40,9 |

|

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

Sumber data: Cheat Sheet RivanKurniawan.com – update 19 Februari 2021

Rata-rata PBV UNVR = 53,49

Artinya, harga sekarang di bawah harga wajar (undervalue)

Kemudian kita coba hitung harga wajar/nilai intrinsiknya:

PBV = Price / Book Value per Share

40,9 = x / 129

Price = 5.276,1 / lembar

- PBV ICBP

|

3,0 |

4,0 |

4,7 |

5,4 |

5,1 |

5,7 |

5,3 |

5,6 |

5,1 |

3,7 |

|

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

Sumber data: Cheat Sheet RivanKurniawan.com – update 19 Februari 2021

Rata-rata PBV ICBP = 4,76

Artinya, harga sekarang dibawah harga wajar (undervalue)

Kemudian kita coba hitung harga wajar/nilai intrinsiknya:

PBV = Price / Book Value per Share

3,7 = x / 2314

Price = 8.561,8 / lembar

- PBV MYOR

|

4,6 |

5,1 |

6,0 |

4,6 |

5,4 |

6,0 |

6,3 |

7,0 |

4,7 |

5,5 |

|

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

Sumber data: Cheat Sheet RivanKurniawan.com – update 19 Februari 2021

Rata-rata PBV MYOR = 5,52

Artinya, harga sekarang sudah termasuk harga wajar.

Kemudian kita coba hitung harga wajar/nilai intrinsiknya:

PBV = Price / Book Value per Share

5,5 = x / 472

Price = 2.596 / lembar

Jika kita bandingkan harga wajar saham yang telah hitung pada masing-masing emiten di atas dengan harga saat ini,

|

|

UNVR |

ICBP |

MYOR |

|

Harga per 19 Feb 2021 |

6.950 |

8.600 |

2.590 |

|

Harga wajar |

5.276,1 |

8.561,8 |

2.596 |

Maka, diskon paling besar ada pada emiten ICBP

Soal 2

Untuk mencari margin of safety kita bisa gunakan rumus,

MOS = 1 – (Harga saham / Nilai intrinsik)

Margin of safety saham UNVR dan MYOR:

- Margin of Safety UNVR

MOS = 1 – (harga saham sekarang / nilai intrinsik)

MOS = 1 – (6.950 / 5.276,1) = – 0,32 (-32%)

Maka, potensi keuntungan jika membeli saham UNVR adalah sebesar:

Potensi keuntungan = (nilai intrinsik – harga saat ini) : harga saat ini

Potensi keuntungan = (5276,1 – 6950) : 6950 = – 24% (rugi 24%)

- Margin of Safety MYOR

MOS = 1 – (harga saham sekarang / nilai intrinsik)

MOS = 1 – (2.590 / 2.596) = 0,0023 (0,23%)

Maka, potensi keuntungan jika membeli saham MYOR adalah sebesar:

Potensi keuntungan = (nilai intrinsik – harga saat ini) : harga saat ini

Potensi keuntungan = (2596 – 2590) : 2590 = 0,0023% (untung 0,23%)

Banyak Berlatih agar jadi Value Investor Mahir

Sebagai seorang value investor yang menggunakan teknik value investing, kita hanya membeli saham perusahaan bagus dan dijual murah.

Sangat perlu untuk mengetahui bagaimana cara menghitung harga wajar/nilai intrinsik suatu saham. Gunakan margin of safety untuk mengurangi risiko dan meningkatkan profit investasi.

Dari kuis di atas, semoga bisa menjadi banyak pelajaran yang bisa kalian ambil untuk menjadi value investor yang mahir nantinya. Perbanyak latihan dan jangan lupa untuk praktik langsung dengan membeli sahamnya, ya.

Apakah jawaban kamu sudah benar? Apakah kamu sudah siap untuk melakukan investasi saham dengan value investing?

Semoga artikel ini bermanfaat bagi Anda. Jangan lupa bagikan artikel ini pada Sobat Finansialku lainnya, terima kasih.

Sumber Referensi:

- Admin. 05 Maret 2020. 5 Langkah Value Investing – Part 1 (Apa Itu Value Investing). Investorsaham.id – https://bit.ly/303L7SO

- Andhika. 25 Maret 2020. Mengenal Nilai Intrinsik Saham dan Cara Menghitungnya. Ajaib.co.id – http://bit.ly/3kzzTyZ

Sumber Gambar:

- Investasi Saham 1 – http://bit.ly/3kzYHqq

- Investasi Saham 2 – http://bit.ly/3kDcJrp

- Investasi Saham 3 – http://bit.ly/3rcfa6A

Leave A Comment