Banyaknya orang yang terlilit utang kartu kredit menimbulkan stigma bahwa memiliki kartu kredit hanya akan menambah masalah keuangan. Benarkah?

Apakah stigma tersebut sepenuhnya benar?

Sebenarnya apa tujuan kartu kredit dibuat?

Bagaimana kita bisa menggunakan kartu kredit dengan benar?

Bisakah kita mendapatkan manfaat dari penggunaan kartu kredit?

Mari kita bahas bersama..

Tujuan Kartu Kredit

Kartu kredit pada awalnya dibuat adalah sebagai alat pembayaran, di mana kita tidak perlu repot-repot membawa uang tunai dalam jumlah cukup banyak dan ini juga mengurangi risiko uang kita hilang di tengah jalan.

Sebenarnya saat kita menggunakan kartu kredit untuk membeli sesuatu, kita perlu memiliki kemampuan untuk membayar jika tagihan datang.

Namun karena ada fitur kartu kredit dimana nasabah bisa membayar minimun payment (saat ini 5% dari total tagihan), maka sisa tagihan yang tidak dibayar (95% dari total tagihan) akan menjadi utang dan terkena bunga berbunga, karena itu timbullah utang kartu kredit.

Utang yang timbul akibat penggunaan kartu kredit termasuk utang atau kredit konsumtif, karena penggunaannya adalah untuk sesuatu yang sifatnya konsumtif bukan untuk sesuatu yang produktif (membeli aset yang nilainya naik atau menambah penghasilan).

Jadi sebenarnya kartu kredit harusnya mempermudah hidup kita, namun karena kemudahannya, banyak orang tidak disiplin dan jatuh dalam jeratan utang.

Oleh karenanya, ada beberapa hal juga yang perlu diperhatikan saat memutuskan untuk memiliki kartu kredit.

Apa saja itu? Simak dalam video berikut ini.

Cara Menggunakan Kartu Kredit yang Benar

Jika saat ini Sobat Finansialku sudah memiliki kartu kredit, alangkah bijaksana apabila menggunakan kartu kredit dengan cara yang benar.

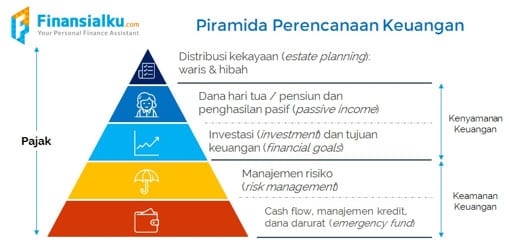

Dalam piramida perencanaan keuangan, melunasi utang konsumtif menjadi bagian dari Keamanan Keuangan, yang adalah dasar dari perencanaan keuangan.

Piramida Perencanaan Keuangan Finansialku, Prioritaskan Keamanan Keuangan

Oleh karena itu penggunaan kartu kredit menjadi tidak sehat jika tidak dibayar lunas dan timbul utang kartu kredit.

Nah, berikut ini adalah cara menggunakan kartu kredit dengan benar, sehingga penggunaan kartu kredit tidak berujung pada masalah keuangan yaitu terlilit utang:

Gunakan Sesuai Kebutuhan dan Anggaran yang Sudah Dibuat

Contoh:

Kita sudah menganggarkan kebutuhan rumah tangga Rp 1.000.000 per bulannya. Untuk berbelanja kebutuhan tersebut, kita menggunakan kartu kredit.

Dengan demikian, ketika tagihan datang, kita bisa membayarnya dengan uang yang sudah dianggarkan.

Ingat! Kartu kredit adalah salah satu pilihan alat pembayaran, bukan pinjaman.

Miliki Kartu Kredit Sesuai Kemampuan

Jangan terlalu banyak memiliki kartu kredit.

Semakin banyak kartu kredit maka kita akan semakin sulit mengaturnya, karena akan ada banyak tagihan datang dan tiap kartu kredit memiliki tanggal jatuh tempo berbeda-beda yang harus kita ingat.

Saat kita telat membayar tagihan kartu kredit, kita juga akan terkena denda keterlambatan sebesar 1% dari total tagihan atau maksimal Rp 100.000.

[Baca Juga: Hati-hati! Ini Akibatnya Kalau Telat Bayar Kartu Kredit]

Selalu Bayar Lunas Tagihan, Jangan Hanya Minimum Payment

Seperti yang sudah dijelaskan sebelumnya, jika kita hanya membayar minimum payment, maka sisa tagihan akan terkena bunga.

Mulai 1 Juli 2021, BI menurunkan batas maksimum suku bunga kartu kredit dari 2% menjadi 1,75% per bulan atau setara 21% per tahun.

[Baca Juga: Finansialku Podcast Eps 88 – Generasi Bebas Minimum Payment Utang Kartu Kredit]

Contoh:

Jika kita menggunakan kartu kredit Rp 5.000.000 dan membayar hanya minimun payment yaitu Rp 250.000 (5% x Rp 5.000.000), maka sisanya Rp 4.750.000 akan dikenakan bunga 1,75%.

Sehingga total tagihan bulan berikutnya adalah sisa tagihan ditambah bunga, dan begitu seterusnya.

| Bulan Ke- | Tagihan (Rp) | Minimun Payment (Rp) | Tagihan – Minimun Payment (Rp) | Bunga (Rp) | Sisa Tagihan (Rp) |

|---|---|---|---|---|---|

| 1 | 5.000.000 | 250.000 | 4.750.000 | 83.125 | 4.833.125 |

| 2 | 4.833.125 | 241.656 | 4.591.469 | 80.351 | 4.671.819 |

| 3 | 4.671.819 | 233.591 | 4.438.228 | 77.669 | 4.515.897 |

| 4 | 4.515.897 | 225.795 | 4.290.103 | 75.077 | 4.365.179 |

| 5 | 4.365.179 | 218.259 | 4.146.920 | 72.571 | 4.219.492 |

| 6 | 4.219.492 | 210.975 | 4.008.517 | 70.149 | 4.078.666 |

| 7 | 4.078.666 | 203.933 | 3.874.733 | 67.808 | 3.942.541 |

| 8 | 3.942.541 | 197.127 | 3.745.414 | 65.545 | 3.810.958 |

| 9 | 3.810.958 | 190.548 | 3.620.410 | 63.357 | 3.683.768 |

| 10 | 3.683.768 | 184.188 | 3.499.579 | 61.243 | 3.560.822 |

Coba perhatikan tabelnya.

Dari tagihan sebesar Rp 5.000.000, jika dalam 10 bulan hanya membayar minimum payment, kita sudah mengeluarkan uang sebesar 2.186.072 dan masih memiliki utang Rp 3.560.822.

Semakin lama, bunga akan semakin menumpuk. Jadi tidak heran jika banyak orang yang merasa utang kartu kreditnya tidak lunas-lunas.

Apalagi jika hanya membayar minimum payment, lalu ditambah pemakaian baru di bulan-bulan berikutnya, hingga akhirnya untuk membayar minimum payment pun kesulitan.

Tidak ada yang salah dengan menggunakan kartu kredit, karena kartu kredit adalah alat pembayaran.

Bahkan dengan berlombanya bank-bank agar nasabahnya memiliki kartu kredit, mereka memberikan benefit seperti diskon atau privilege yang bisa kita manfaatkan.

Maka dari itu, Sobat Finansialku, yuk gunakan kartu kredit dengan bijak agar tidak berujung pada masalah keuangan apalagi terlilit utang.

Jika terlanjur terlilit utang, jangan sedih dulu. Sobat Finansialku bisa konsultasikan masalah kalian pada Perencana Keuangan Finansialku yang telah bersertifikat CFP seperti saya salah satunya.

Saya dan Perencana Keuangan Finansialku lainnya bisa membantu kalian untuk keluar dari masalah tersebut. Sobat Finansialku bisa terhubung dengan kami melalui whatsapp Finansialku.

Atau jika Sobat Finansialku merasa bisa menyelesaikan utang sendiri, Finansialku punya tips-tips dan cara melunasi utang yang terangkum dalam audiobook berikut ini. Klik gambar untuk mulai mendengarkan.

Semoga informasi yang dibagikan kali ini bisa memberikan manfaat.

Jika ada yang ingin Anda diskusikan, silakan tulis di kolom komentar di bawah ini. Jangan lupa bagikan artikel ini kepada teman dan kerabat lainnya. Terima kasih.

Editor: Eunice

Leave A Comment