Investment Outlook 27 September – 1 Oktober 2021: Hasil FOMC US, kasus Evergrande, Right Issue BBRI, juga kinerja reksa dana, obligasi, & P2p terbaik.

IHSG “Review dan Outlook”

Review IHSG “ IHSG Masih Sideways di level 6000-6150 ”

Indeks Harga Saham Gabungan (IHSG) pada perdagangan hari Jumat (24/9) ditutup berhasil menguat tipis hanya 2 poin atau +0,03% pada level 6.144.

Pergerakan IHSG hari jumat ditutup variatif dengan cerita dibuka di 6.142 terus mengalami kenaikan ke titik tertinggi yaitu 6.163 sebagai batas resisten minggu kemarin, dan sesi kedua mengalami penurunan ke 6.119 dan ditutup mengalami kenaikan tipis 2 poin ke level 6.144.

[Baca Juga: IHSG Hari Ini 24 September 2021]

Dalam perdagangan seminggu kemarin, IHSG Mengalami Kenaikan dari Harga pembukaan pada Senin (20/9) di level 6.133 dan ditutup pada level 6.144 pada Jumat (24/9) sebesar 11,58 poin atau 0,19%.

Ada 4 Hal yang terpenting sebagai penggerak market minggu kemarin (dominan dari sisi global):

- Case Evergrande Tiongkok

Perusahaan properti terbesar ke 2 Tiongkok yang mengalami kesulitan likuiditas dan pembayaran utang dengan total kewajiban sebesar US$ 300 miliar bukan hanya di obligasi namun kepada vendor juga kontraktor.

Efek langsung default belum, namun menimbulkan sentimen negatif di pasar global dan regional karena dikhawatirkan mempunyai efek domino seperti kasus subprime Mortgage Lehman Brother di 2008.

Kesulitan likuiditas dan persepesi risiko gagal bayar meningkat dan tidak hanya terjadi pada perusahaan Evergrande saja namun sektor properti sejenis di Tiongkok, oleh sebab itu pasar saham global lansung menjadi reaktif (sentimen negatif).

Pemerintah Bank sentral Tiongkok (PBOC) langsung bergerak cepat dengan menggelontorkan likuiditas sebesar US$ 18,6 miliar dalam sistem perbankan agar menenangkan pasar yang sedang bergejolak.

Kalau dilihat dengan analisis detail dan para konsensus analis maka kemungkinan menjadi case Subprime Mortgage kecil. Jadi sifat penurunannya hanya sementara.

[Baca Juga: Perusahaan Properti Evergrande Krisis Terlilit Utang, Ini Penyebabnya!]

- Rilis The Fed saat FOMC Meeting (Tidak menaikkan suku bunga di bulan September namun akan segera melakukan tapering di November 2021)

Federal Open Market Comittee (FOMC) yang merupakan rapat Gubernur bank sentral AS pada 21-22 September memutuskan untuk mempertahankan suku bunga acuan AS di 0%-0,25%.

The Fed akan mengurangi stimulus makro dengan mengurangi pembelian obligasi bulanan (Tapering) setelah November 2021. The Fed akan menghentikan pembelian US Treasury pada pertengahan 2022 mengutip dari Bloomberg pada kamis (23/9).

Ketua The Fed Jerome Powell masih melihat situasi saat ini dengan perbaikan data-data ekonomi dan kenaikan suku bunga akan dilakukan tahun depan setelah Tapering US selesai.

Jerome Powell mengatakan bahwa Tapering dilakukan setelah pertemuan The Fed Berikutnya yang dilakukan pada 203 November 2021 Mendatang.

“Waktu dan kecepatan pengurangan pembelian asset yang akan datang tidak akan dimaksudkan sebagai sinyal langsung waktu kenaikan suku bunga , saya tidak berharap The Fed memulai kenaikan suku bunga sampai proses Tapering selesai di sekitar pertengahan tahun depan” katanya.

Artinya The Fed hanya membutuhkan waktu 8 bulan dalam menyelesaikan tapering. Siklus yang lebih pendek dibandingkan pelaksanaan tapering di 2014 yang dilakukan selama 10 bulan saat ini.

- Right Issue sukses BRI menjadi Right Issue terbesar di pasar modal

Antusiasme Investor atas Right Issue Bank BRI sangat tinggi.

Berdasarkan data dari Biro Administrasi Efek, jumlah HMETD yang telah di-exercise hingga Rabu (22/9) telah mencapai 27,48 miliar lembar saham yang jika dinominalkan mencapai Rp 93,4 triliun atau mencapai 97,4% dari Total Right Issue.

Pencapaian ini menjadi sejarah sebagai Right Issue terbesar di kawasan Asia Tenggara, menduduki peringkat 3 asia dan no 7 di seluruh dunia.

Dana dari hasil Right Issue ini akan digunakan perseroan mengembangkan ekosistem ultra mikro untuk mengakselerasi ekonomi kerakyatan.

Jika diakumulasi dengan dana Inbreng pemerintah maka hasil Right Issue BRI bernilai Rp 96 triliun.

“Keberhasilan Right Issue ini merupakan cermin bahwa dunia luar masih percaya akan prospek ekonomi indonesia saat ini dan dimasa mendatang” kata Sunarso Direktur BRI.

[Baca Juga Investment Outlook 20-24 September 2021]

Outlook IHSG Minggu Ini (27 September – 1 Oktober 2021)

IHSG pada minggu ini masih akan melanjutkan kenaikan dengan target 6.180 dan batas resisten minggu ini di 6.250.

Secara teknikal masih naik, namun jika terjadi sentimen negatif global dan regional sehingga selling presure tinggi maka batas support masih di 6.060 dan support kuat di 6.000. Secara outlook masih bersifat sidesways namun cenderung naik.

Sektoral IHSG

Kinerja Sektoral IHSG Dalam Sepekan (20-24 September 2021)

| No | Sektoral | Senin (20/9) | Jumat (24/9) | Perubahan | % Perubahan |

|---|---|---|---|---|---|

| 1 | IDXFinance | 1.385,58 | 1.397,33 | 11,75 | 0,85% |

| 2 | IDXBasic | 1.141,55 | 1.118,98 | 22,57 | -1,98% |

| 3 | IDXEnergy | 788,39 | 841,54 | 53,15 | 6,74% |

| 3 | IDXCyclic | 794,52 | 821,42 | 26,90 | 3,39% |

| 5 | IDXNonCyclic | 665,68 | 660,61 | 5,07 | -0,76% |

| 6 | IDXHealth | 1.375,91 | 1.361,90 | 14,01 | -1,02% |

| 7 | IDXProperty | 810,71 | 814,49 | 3,78 | 0,47% |

| 8 | IDXTechno | 10.115,30 | 9.908,12 | 207,18 | -2,05% |

| 9 | IDXInfra | 968,56 | 958,25 | 10,31 | -1,06% |

| 10 | IDXTrans | 1.158,22 | 1.184,98 | 26,76 | 2,31% |

| 11 | IDXIndustri | 1.022,89 | 1.005,52 | 17,37 | -1,70% |

| IDX30 | 459,02 | 460,93 | 1,91 | 0,42 | |

| LQ45 | 862,44 | 866,24 | 3,80 | 0,44 | |

| IHSG | 6.133,24 | 6.144,82 | 11,58 | 0,19 | |

Sumber: IDX

Dari 11 Sektor yang ada di Bursa Efek Indonesia (BEI) 5 Sektor minggu ini yang mengalami kenaikan dan dipimpin oleh sektor energi yang naik 6,74%, dan sektor Cyclic (sektor konsumer Cyclical) yang juga mengalami kenaikan sebesar 3,39%.

Sedangkan sektor yang mengalami penurunan adalah sektor bahan Baku (basic) sebesar -1,98% dan sektor teknologi yang turun -2,05%.

IHSG minggu ini di tutup mengalami kenaikan 0,19% secara mingguan, indeks LQ45 naik 0,44% dan IDX30 juga mengalami kenaikan sebesar 0,42%.

Investor Asing

Pergerakan Investor Asing pada IHSG

Berdasarkan Data RTI, Investor asing (Foreign) dalam seminggu kemarin mencatatkan pembelian bersih (Net Buy) sebanyak Rp 2,3 triliun di semua Pasar yang terdiri dari Net Buy pasar reguler sebesar Rp 2,75 triliun sedangkan di pasar Tunai dan Negosiasi mengalami net sell sebesar Rp – 352 miliar.

Sebulan ini Investor asing sudah masuk sebesar Rp 6,22 triliun. (inflow dana asing yang cukup baik).

5 Saham yang Diakumulasi Asing Terbesar Dalam Mingguan (Dibeli Asing)

| No | Nama Saham | Net Buy Asing (Rp) | Harga Saham (24/9) (Rp) | % Mingguan |

|---|---|---|---|---|

| 1 | Bank BRI (BBRI) | 648 miliar | 3.820 | 5.82% |

| 2 | Bank BBCA (BBCA) | 487 miliar | 32.925 | 1,00% |

| 3 | Telkom (TLKM) | 312 miliar | 3.560 | 0,85% |

| 4 | Bukalapak (BUKA) | 224 miliar | 885 | 2,91% |

| 5 | Adi Sarana (ASSA) | 78 miliar | 3.330 | 4,06% |

Sumber data: RTI Business

Pergerakan dari 5 saham yang menjadi akumulasi pembelian asing sangat menarik minggu ini yaitu pergerakan saham yang terjadi di saham BBRI yang mengalami kenaikan sebesar 5,82% seminggu ini karena suksesnya proses Right Issue yang mengumpulkan dana Rp 96 triliun.

Selanjutnya kenaikan tertinggi adalah ASSA yang naik 4,06% (pemilik anter aja). Akumulasi terbesar juga ada di BBCA, TLKM dan BUKA.

5 Saham yang Distribusi Asing Terbesar Dalam Mingguan (Dijual Asing)

| No | Nama Saham | Net Buy Asing (Rp) | Harga Saham (24/9) (Rp) | % Mingguan |

|---|---|---|---|---|

| 1 | Bank BNI (BBNI) | 103 miliar | 5.100 | -3,77% |

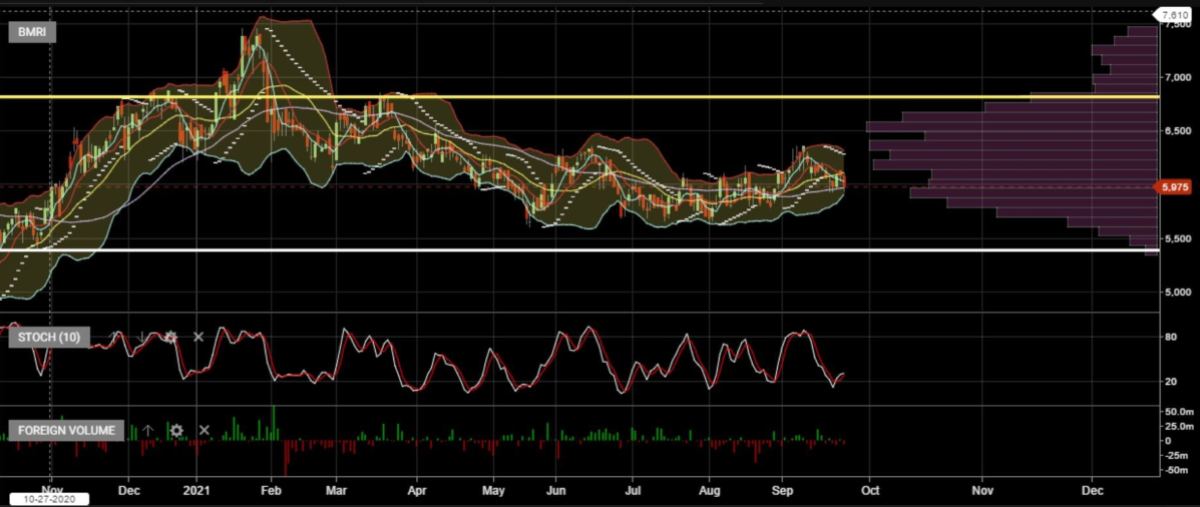

| 2 | Bank Mandiri (BMRI) | 89 miliar | 5.975 | -1,24% |

| 3 | XL Axiata(EXCL) | 75 miliar | 2.950 | -1,67% |

| 4 | Bank MNC Internasional (BABP) | 73 miliar | 280 | -14,63% |

| 5 | Astra Internasional (ASII) | 51 miliar | 5.150 | -5,07% |

Sumber data: RTI

Saham yang dalam dijual (distribusi) oleh investor asing yang terbanyak adalah saham Bank BNI (BBNI), BMRI, EXCL, ASII dan paling dalam penurunannya adalah Bank MNC (BABP) sebesar -14,63% (masih proses right issue sampai akhir bulan).

Data dan Sentimen Kuat Penggerak Market

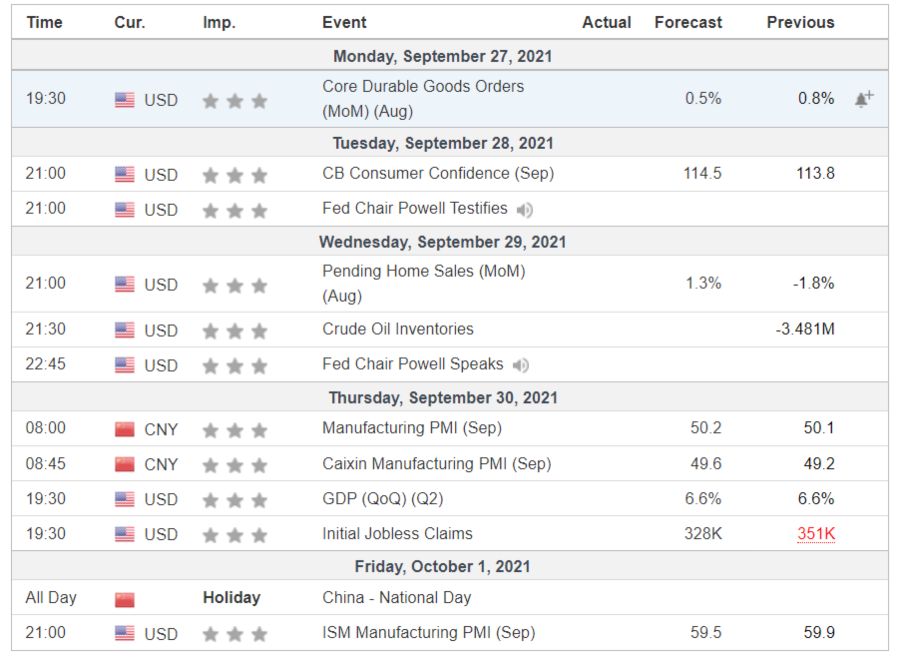

Data Global

Sumber: Investing.com

Rekomendasi Saham Mingguan

BBRI

- Target: 3.900 dan 4.000

- SL: 3.700

- Durasi: 2 minggu

BMRI

- Beli di under 5.950

- Target: 6.150 dan 6.200.

Supaya investasi saham Anda bisa lebih maksimal, Anda perlu mengikuti informasi ter-update mengenai pasar dan investasi saham. Join Komunitas Belajar Saham Finansialku untuk sharing dan diskusi bersama ratusan investor saham lainnya seputar saham dan update-nya. Klik banner untuk bergabung sekarang.

Reksa Dana

Reksa Dana Indeks Basis LQ45 dan ETF LQ45

Reksa Dana Indeks Basis IDX30 dan ETF IDX30

Reksa Dana Saham YTD kinerja lebih baik dibandingkan dengan market

Kriteria Seleksi berdasarkan Parameter :

- Return 2021: Year To Date (YTD) di atas IHSG

- Asset Under Management ( AUM) : di atas 200 M

- Sharpe Ratio: Positif dan semakin tinggi semakin baik

- DrawDown (DD): 9-15%

- Top 20 Manajer Investasi (MI) sisi Dana Kelolaan

| No | Nama Reksa Dana | Last NAB | YTD (%) | 3Y (%) | AUM (Rp) | DrawDown (%) | Sharpe Ratio |

|---|---|---|---|---|---|---|---|

| 1 | Manulife Institusional Equity | 2.026 | 43,87 | 56,51 | 210 M | 9,66 | 0,2175 |

| 2 | Manulife Dana Andalan | 2.459 | 22,77 | 30,46 | 5,04 T | 9,74 | 0,1697 |

| 3 | HPAM Ultima Ekuitas 1 | 2.273 | 6,11 | -6,15 | 308 M | 8,81 | 0,0687 |

| 4 | Panin Dana Teladan | 1.454 | 5,42 | -1,5 | 566 M | 9,45 | 0,0953 |

| 5 | Simas Saham Unggulan | 1.347 | 4,23 | -33,86 | 1,34 T | 11.19 | 0,0542 |

Sumber: Indopremier per 27 September 2021

Sektoral dan Top Holding Sahamnya Per Data FFS Agustus 2021

- Manulife Institusional Equity: Alokasi sektoral dalam produk ini adalah sektor Keuangan (20,95%), sektor Teknologi (17,36%), sektor layanan komunikasi (16,25%). Sedangkan untuk Top Holding sahamnya adalah: BBCA, ARTO, BMRI, BBRI, DMMX, MCASH, MDKA, TLKM, TBIG, RANC.

- Manulife Dana Andalan: Alokasi sektoral dalam produk ini adalah sektor keuangan (28,99%) , Layanan Komunikasi (20,14%), dan Teknologi Informasi (13,68%) sedangkan untuk Top Holding Sahamnya adalah: BBCA, ARTO, BMRI, BBRI, DMMX, MCAS, MPPA , MDKA, TLKM, TBIG.

- HPAM Ultima Ekuitas 1: Alokasi aset di produk ini adalah Saham 97% dan Pasar Uang 3% dengan Top Holding sahamnya adalah: AKRA, ASII, BBRI, BRPT, SMCB, SRTG, SSIA, TPIA, WIFI, WSKT.

- Panin Dana Teladan: Alokasi Sektoral produk ini adalah sektor Keuangan 34%, sektor infrastruktur 25% dan Sektor Barang Baku 14%. Sedangkan Top Holding sahamnya adalah: ANTM, BBCA, BMRI, BBNI, BBRI, BUMI, MDKA, TOWR, TLKM dan UNTR.

Reksa Dana Campuran YTD kinerja lebih baik dibandingkan dengan market

Kriteria Seleksi berdasarkan Parameter:

- Return 2021: Year To Date (YTD) di atas Infovesta Balance Fund Indeks

- Asset Under Management (AUM) : di atas 100 M

- Sharpe Ratio: Positif dan semakin tinggi semakin baik

- DrawDown (DD): 7-12%

| No | Nama Reksa Dana | Last NAB | YTD (%) | 3Y (%) | AUM (Rp) | DrawDown (%) | Sharpe Ratio |

|---|---|---|---|---|---|---|---|

| 1 | Jarvis Balanced Fund | 2.013 | 62,07 | 820 M | 10,83 | 0,2343 | |

| 2 | Syailendra Balanced Opportunity | 3.262 | 26,52 | 37,31 | 241 M | 10,97 | 0,1543 |

| 3 | Sucorinvest Flexsi Fund | 5.499 | 11,72 | 25,51 | 251 M | 4,09 | 0,1714 |

| 4 | Trimegah Balanced Absolut | 1.536 | 13,92 | 185 M | 7,01 | 0,1327 | |

| 5 | Sucorinvest Citra Dana Berimbang | 1.836 | 8,17 | 66,44 | 106 M | 8,05 | 0,2064 |

Sumber: Indopremier

Sektoral dan Top Holding Saham dan Obligasinya Per Data FFS Agustus 2021

- Jarvis Balance Fund: Portofolio investasi di Saham 71,9%, Obligasi 1,1% dan Pasar Uang sebanyak 27%. Sedangkan Top Holding sahamnya adalah: BANK, ARTO, AGRO, BUKA , MDKA, MLPL, FREN, TBIG, EXCL.

- Syailendra Balance Opportunity Fund: Portofolio investasi berdasarkan FFS bulan Juli adalah Saham 67%, Obligasi Perusahaan Swasta 13%, Obligasi pemerintah 4% dan cash 16%. Sedangkan untuk Top Holding sahamnya adalah FREN, SRTG, LINK, EXCL.

- Sucorinvest Flexsi Fund: Portofolio Investasi saham 75%, Obligasi 15% dan cash 10% dengan Top Holding saham di HOKI, CSMI, KLBI, MYOH.

- Trimegah Balanced Absolut: Portofolio aset alokasi di saham 55%, Obligasi 13% dan cash 32% dengan Top Holding saham di ASII, BBTN, ARTO, BFIN, BUKA, TLKM, INCO, AMRT.

- Sucorinvest Citra Dana Berimbang: Portofolio investasi di saham 96%, Obligasi 3% dan cash 1%. Top Holding sahamnya di BBYB, BBNI, KLBI, PGAS, LSIP.

Reksa Dana Pendatapan Tetap

Kriteria Seleksi berdasarkan Parameter:

- Return 2021: Year To Date (YTD) di atas Infovesta Fix Income Indeks

- Asset Under Management (AUM): di atas 100 M

- Sharpe Ratio: Positif dan semakin tinggi semakin baik

- DrawDown (DD): 4-6%

| No | Nama Reksa Dana | Last NAB | YTD (%) | 3Y (%) | AUM (Rp) | DrawDown (%) | Sharpe Ratio |

|---|---|---|---|---|---|---|---|

| 1 | Bahana Revolving | 1.725 | 16,27 | 30,48 | 501 M | 0,56 | 0,0855 |

| 2 | Sucorinvest Stable Fund | 1.147 | 6,93 | 2,68 T | 0,06 | 1,037 | |

| 3 | Mega Dana Pendapatan Tetap | 1.616 | 7,19 | 53,71 | 135 M | 4,9 | 0,1687 |

| 4 | Bahana Income Bond | 1.540 | 6,14 | 35,04 | 178 M | 2,39 | 0,1684 |

| 5 | Equity Dana Pasti | 5.137 | 5,61 | 26,01 | 289 M | 0 | 0,6204 |

Sumber: Indopremier

Reksa Dana Pasar Uang

Kriteria Seleksi berdasarkan Parameter:

- Return 2021: Year To Date (YTD)

- Asset Under Management ( AUM) : di atas 500 M

- DrawDown (DD): 0-0,5%

| No | Nama Reksa Dana | Last NAB | YTD (%) | 3Y (%) | AUM (Rp) | DrawDown (%) | Sharpe Ratio |

|---|---|---|---|---|---|---|---|

| 1 | Sucorinvest Money Market | 1.593 | 3,88 | 20,97 | 6,60 T | 0 | 0,4618 |

| 2 | Danamas Rupiah Plus | 1.542 | 3,82 | 17,11 | 2,44 T | 0 | 0,4045 |

| 3 | HPAM Money Market | 1.392 | 3,74 | 18,84 | 624 M | 0,5 | 0,1067 |

| 4 | KISI Money Market Fund | 1.105 | 3,71 | 442 M | 0 | 0,2033 | |

| 5 | Sucorinvest Syariah Money Market | 1.208 | 3,33 | 2,35 T | 0 | 0,3585 |

Sumber: Indopremier

Ingin tahu lebih update mengenai informasi reksa dana dan mencari sesama investor reksa dana untuk sharing tentang investasi Anda?

Anda bisa bergabung dalam Komunitas Belajar Reksa Dana Finansialku bersama ratusan investor reksa dana lainnya. Klik banner untuk bergabung!

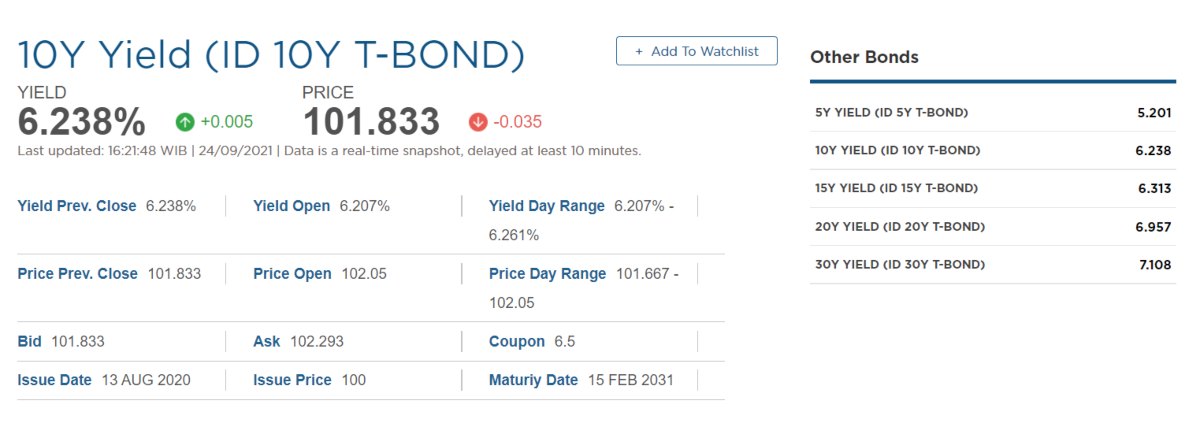

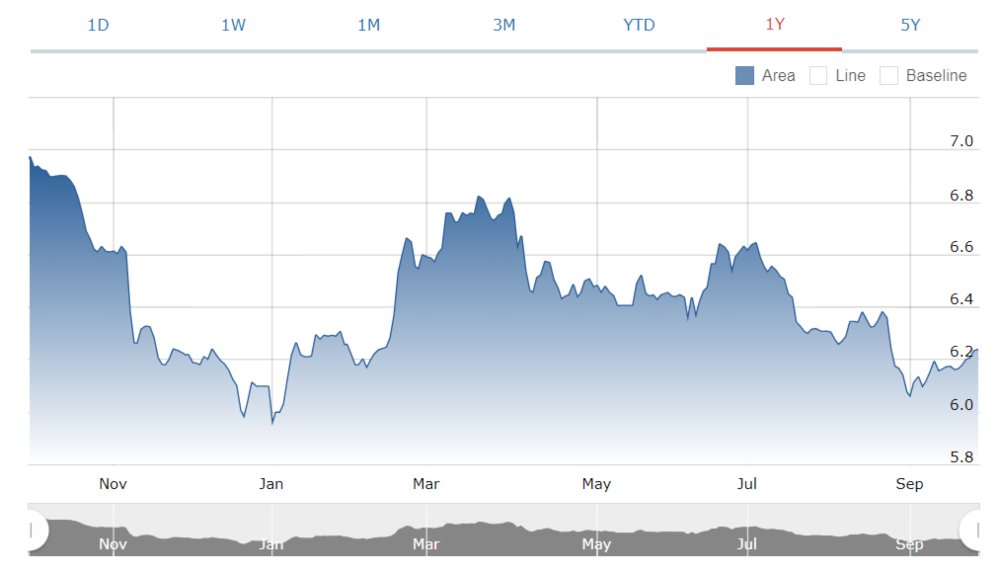

Obligasi

Obligasi Negara tipe FR yang menjadi acuannya adalah FR Tenor 10 tahun:

Sumber: CNBC

Peer-to-Peer (P2P) Lending

3 P2P Lending yang mempunyai TKB90 sebesar 100%.

| No | Nama Perusahaan P2P | Jenis P2P | Range Return p.a | TKB90 | Minimal Invest (Rp) |

|---|---|---|---|---|---|

| 1 | Asetku | Konsumtif | 15-19,5% | 100% | 100.000 |

| 2 | Danain | P2P beragunan Emas | 8-15% | 100% | 100.000 |

| 3 | Tanifund | Produktif ke Pertanian | 12-17% | 100% | 100.000 |

TKB90 adalah ukuran tingkat keberhasilan penyelenggara P2P dalam memfasilitasi Penyelesaian Kewajiban Pinjam meminjam dalam jangka waktu sampai 90 hari terhitung sejak jatuh tempo.

Membeli produk investasi sekaligus mengatur keuangan secara langsung dalam satu aplikasi? Bisa konsultasi dengan Financial Planner saat butuh pencerahan tentang masalah keuangan juga dalam aplikasi yang sama?

Semua bisa di aplikasi Finansialku! Atur keuangan, belajar keuangan, ikut kelas keuangan, rencanakan masa depan, hingga beli langsung produk keuangannya bisa dilakukan dalam satu aplikasi Finansialku.

Penasaran? Download aplikasinya dan dapatkan akses premium gratis selama 30 hari.

Download Aplikasi Finansialku Sekarang!!

Disclaimer ON: Tulisan ini bertujuan untuk memberikan pertimbangan investasi berdasarkan data yang tertera. Penulis tidak bertanggung jawab atas segala keputusan investasi, baik itu yang mendatangkan keuntungan ataupun kerugian.

Itu dia investment outlook seminggu ke depan. Bagaimana menurut pendapat Anda?

Yuk share informasi ini pada sesama investor!

Editor: Eunice

Leave A Comment