Kamu baru punya penghasilan sendiri? Mau investasi tapi masih takut dan enggan ambil risiko? Mungkin kamu adalah tipe investor konservatif.

Menjadi Investor

Investasi merupakan salah satu jalan untuk meningkatkan aset yang dimiliki. Saat ini semakin banyak pilihan produk investasi yang bisa kita beli di pasaran. Imbal hasil yang ditawarkan pun beragam.

Tapi eits… tunggu dulu. Jangan langsung tergiur mendengar imbal hasil besar yang diperoleh dari suatu produk investasi.

Perlu juga dipahami risiko yang ada pada jenis investasi tersebut. Produk investasi yang kita beli haruslah sesuai dengan profil risiko kita.

Sebelum masuk ke dalam investasi, kita perlu mengetahui tipe investor seperti apakah kita, dilihat dari seberapa siap kita menerima risiko. Waduh belum masuk ke investasi kok sudah bahas soal risiko.

Buat kalian yang langsung bergidik saat dengar kata risiko pada investasi, bisa jadi kalian termasuk ke dalam tipe investor konservatif.

[Baca Juga: VIDEO: Pahami Risiko Dalam Berinvestasi Sebelum Memulai Investasi]

Apa itu Investor Konservatif?

Dalam berinvestasi, kita tidak bisa menyamakan profil risiko dengan teman atau saudara yang juga melakukan investasi yang sama.

Karena kemampuan menerima risiko setiap orang berbeda, tergantung dari tingkat pendidikan, usia, tanggungan finansial, serta pengalaman dalam berinvestasi.

Pada umumnya ada tiga penggolongan jenis investor dilihat dari profil risiko, yaitu investor konservatif, investor moderat dan investor agresif.

Investor konservatif adalah tipe investor yang memiliki profil risiko rendah dan cenderung menghindari risiko (risk averse).

Tipe investor jenis ini umumnya terdapat pada mereka yang baru mengenal investasi, sehingga dengan masih minimnya pengetahuan dan pengalaman membuat mereka cenderung lebih hati-hati.

Tidak menutup kemungkinan juga, investor tipe konservatif adalah mereka yang sudah pernah melakukan investasi namun memiliki pengalaman buruk berinvestasi.

Karena pengalaman tersebut, mereka cenderung lebih takut dan tidak mau mengulangi kesalahan yang sama.

Ciri Investor Konservatif

Ciri dari investor konservatif adalah mereka lebih menyukai instrumen investasi yang aman dan takut jika modal awal (pokok) dari investasinya berkurang.

Bagi investor konservatif, selain faktor risiko yang rendah, tingkat imbal hasil juga menjadi perhatian. Mereka tidak mencari tingkat imbal hasil yang tinggi, melainkan yang tetap bergerak stabil walaupun imbal hasilnya kecil.

Dari penjelasan tersebut di atas, bisa kita simpulkan beberapa ciri dari investor konservatif adalah:

- Menyukai instrumen investasi yang aman

- Menghindari risiko dalam berinvestasi

- Tidak mudah tergiur dengan tingkat imbal hasil yang tinggi

- Mencari tingkat hasil rendah dan stabil

- Jangka waktu investasi adalah untuk jangka Panjang

Perbedaan Dengan Jenis Investor Lainnya

Seperti di bahas sebelumnya ada 2 tipe investor lain selain tipe investor konservatif, yaitu tipe investor moderat dan investor agresif.

Perbedaan utama dari ketiga tipe investor ini adalah dalam hal profil risiko atau kesiapan menerima risiko dalam berinvestasi.

Jika investor konservatif cenderung mencari aman dan tidak mudah tergiur oleh tingkat imbal hasil. Investor tipe moderat memiliki karakter siap menerima fluktuasi jangka pendek dan potensi keuntungan yang lebih tinggi dibandingkan tingkat inflasi dan deposito.

Biasanya tipe ini sudah mengetahui tentang pola dari investasi yang digunakan. Instrumen yang cocok untuk investor moderat adalah reksadana campuran.

Berbeda dengan kedua tipe investor sebelumnya. Investor tipe agresif adalah tipe yang paling siap menerima risiko.

Mereka tidak takut memasukkan dana besar demi mengejar imbal hasil yang besar. Motto dari investor tipe ini adalah ‘High Risk. High Return’.

Instrumen yang cocok untuk investor tipe agresif contohnya seperti trading saham, forex, index, dan komoditas.

Investasi. Sumber: Gaji.id – https://bit.ly/3xWcJs8

Investasi Untuk Investor Konservatif

Sebelumnya kita sudah membahas investor tipe moderat dan agresif beserta instrumen investasi yang cocok. Lalu instrumen investasi apa yang kiranya cocok untuk investor tipe konservatif si “suka cari aman”. Mari kita simak beserta penjelasannya:

#1 Tabungan

Di masa sekarang ini, rekening tabungan di bank sudah menjadi barang wajib yang dimiliki, terutama bagi mereka yang tinggal di kota besar.

Transaksi seperti belanja atau mengirimkan uang melalui media internet banking dan mobile banking merupakan hal yang umum dilakukan.

Tabungan adalah jalan awal seseorang mengenal produk keuangan. Instrumen ini juga yang sangat disukai oleh para investor tipe konservatif, karena tabungan memberikan keamanan dan kemudahan dalam mencairkan dana yang dimiliki sewaktu-waktu.

Memang tabungan adalah instrumen yang aman, namun perlu diperhatikan dalam memilih bank jangan juga sembarangan. Karena sifat dari tabungan adalah mudah dalam mencairkan dana, maka perlu diperhatikan fasilitas dari bank tersebut.

Kemudahan akses seperti banyaknya kantor cabang dan jaringan ATM, call center yang responsif, serta fitur internet banking dan mobile banking yang mudah digunakan tentu menjadi pertimbangan kita dalam memilih bank.

[Baca Juga: Sebelum Menabung di Bank, Inilah Jenis-jenis Tabungan dan Tips Memilih Tabungan yang Tepat]

Tidak lupa juga, biaya rekening tabungan perlu menjadi nilai tambah. Banyak bank yang saat ini memberikan fasilitas bebas biaya admin bulanan dan bebas biaya transfer.

Nilai tambah tersebut yang bisa menjaga agar pokok simpanan kita tidak jadi habis tergerus, jika kita lupa untuk mengisinya.

#2 Deposito

Sama seperti tabungan, deposito merupakan produk dari perbankan. Bedanya deposito merupakan simpanan yang pencairannya hanya dapat dilakukan pada jangka waktu tertentu.

Keuntungan dari deposito adalah relatif aman karena modal terproteksi asalkan nasabah tidak mencairkan dananya sebelum jatuh tempo.

Kedua, tingkat imbal hasil atau bunganya lebih tinggi dibandingkan dengan tabungan. Ketiga, dana deposito dijamin oleh Lembaga Penjamin Simpanan (LPS).

Selain itu, deposito juga bisa digunakan sebagai jaminan jika kita ingin mengajukan fasilitas pinjaman di bank.

[Baca Juga: Apa Itu Deposito? Seberapa Besar Keuntungannya?]

Untuk menghitung bunga deposito yang kita dapatkan cukup mudah, yaitu dengan mengalikan nominal dana yang ditempatkan dengan suku bunga deposito dan dikalikan kembali dengan jumlah hari dan dibagi jumlah hari dalam setahun.

Contoh sederhananya sebagai berikut:

Bunga deposito: 7% p.a (per annum/ tahunan)

Nominal yang ditempatkan: Rp 10 juta

Tenor (jangka waktu) penempatan: 1 bulan (asumsi 30 hari)

Pajak deposito: 20%

Maka keuntungan dari bunga deposito yang diperoleh adalah:

(Nominal x rate deposito x (100% – pajak) x jumlah hari sebulan) ÷ Jumlah hari dalam setahun

= (Rp 10 juta x 7% x 80% x 30) ÷ 365

= Rp 4.602,- per bulan

#3 Reksa Dana Pasar Uang

Reksa dana pasar uang adalah himpunan dana masyarakat (investor) yang dikelola oleh manajer investasi (MI) dan ditempatkan sepenuhnya (100 persen) di instrumen pasar uang.

Pasar uang ini merupakan efek jatuh tempo kurang dari satu tahun, sehingga likuiditas dan pemeliharaan modalnya bisa terjaga.

Contoh efek penempatannya antara lain deposito berjangka, Sertifikat Bank Indonesia, Obligasi perusahaan komersial dan sebagainya.

Kelebihan dari reksa dana pasar uang adalah menawarkan keuntungan yang lebih besar dibandingkan deposito, tidak membutuhkan modal besar, bisa dicairkan kapan saja, dan jangka waktu investasi yang fleksibel.

Sedangkan untuk kekurangannya adalah nilai imbal hasil bergantung pada fluktuasi bunga di pasar, ada risiko apabila penerbit utang gagal bayar atau wanprestasi, dan risiko redemption atau MI tidak bisa mengembalikan dana investasi akibat ada penarikan besar-besaran.

[Baca Juga: Reksa Dana Pasar Uang, Aman dan Cocok untuk Pemula]

#4 Reksa Dana Pendapatan Tetap

Reksa dana pendapatan tetap adalah reksa dana yang sekurang-kurangnya 80 persen dari aset investasinya dalam bentuk efek utang atau obligasi.

Obligasi yang dimaksud bisa yang diterbitkan oleh korporasi (perusahaan) maupun obligasi yang diterbitkan oleh pemerintah.

Tujuannya untuk menghasilkan tingkat pengembalian yang stabil karena memiiki aset surat utang atau obligasi yang memberikan keuntungan kupon secara rutin.

Nilai aktiva bersih (NAB) dari reksa dana pendapatan tetap dalam jangka waktu pendek dan menengah cenderung stabil dan tidak banyak berfluktuasi (naik-turun). Karena itu, reksa dana ini cocok untuk investor tipe konservatif.

[Baca Juga: Reksa Dana Pendapatan Tetap, Cara Kerja Hingga Keuntungannya]

Cari tahu seluk beluk reksa dana melalui e-book gratis Finansialku yang khusus dibuat untuk kamu yang tertarik investasi reksa dana. Download e-book Panduan Praktis Investasi Reksa Dana Pertama di sini.

#5 Obligasi Pemerintah

Obligasi (bonds) adalah bentuk surat utang yang diterbitkan oleh penerbit obligasi kepada pemegang obligasi dengan janji pembayaran bunga tiap term tertentu yang disepakati dan pembayaran pokok secara penuh saat jatuh tempo.

[Baca Juga: Seluk Beluk Investasi Obligasi. Pemula Wajib Tahu!]

Penerbit (issuer) obligasi bisa merupakan perusahaan atau korporasi dan bisa diterbitkan oleh pemerintah.

Obligasi pemerintah yang banyak dikenal umumnya adalah obligasi ritel,yaitu obligasi dengan ketentuan penempatan dana minimum sebesar Rp 1 juta. Contoh dari obligasi ritel pemerintah adalah SBR (Saving Bond Ritel) dan ORI (Obligasi Negara Ritel).

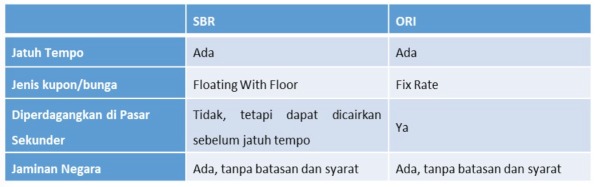

Berikut perbedaan antara SBR dan ORI:

Sumber: www.djppr.kemenkeu.go.id

Kelebihan dari SBR adalah jaminan tingkat kupon minimal (floor rate) sampai dengan jatuh tempo, sehingga jika sewaktu-waktu bunga pasar turun investor todak mengalami penurunan imbal hasil yang signifikan.

Sementara bagi investor yang ingin memperoleh kenaikan nilai modal (capital gain), maka dapat membeli obligasi seri ORI, karena seri obligasi ini bisa diperdagangkan di pasar sekunder.

Selain itu juga obligasi pemerintah yang berbasis Syariah, yaitu ST (Sukuk Tabungan) yang memiliki karakteristik seperti SBR dan SR (Sukuk Ritel) dengan karakteristik seperti ORI.

Instrumen obligasi pemerintah adalah jenis investasi yang aman karena diterbitkan oleh negara dan diatur dalam undang-undang, sangat cocok untuk mereka yang baru memulai investasi dan tipe investor konservatif.

[Baca Juga: Pengertian dan Jenis Bunga Obligasi yang Belum Kamu Ketahui]

Minim Risiko Berarti Bebas Risiko

Pada dasarnya setiap hal pasti ada risikonya, tidak terkecuali dalam investasi. Menjadi investor tipe konservatif dengan instrumen investasi minim risiko, bukan berarti tidak ada risiko sama sekali.

Bahkan pada tabungan yang tergolong paling aman juga memiliki risiko di dalamnya. Nilai return yang tidak besar tentu tidak mampu bersaing dengan inflasi. Sehingga untuk pengembangan aset, tentu tidak maksimal.

Sebagai investor yang cerdas, selain keamanan yang menjadi perhatian utama perlu juga mempelajari risiko terkait investasi yang kita lakukan. Jangan sampai, ingin untung malah jadi buntung.

Selain itu, pastikan juga keuangan kita sudah aman sebelum investasi agar kehidupan kita tidak terganggu seandainya kita mendapat risiko investasi.

Keuangan yang aman juga bisa membuat kita lebih percaya diri untuk mengambil risiko untuk meraup keuntungan yang lebih besar.

Sobat Finansialku bisa seberapa aman atau sehatkah uang kita di aplikasi Finansialku.

Download Aplikasi Finansialku Sekarang!!

Bagaimana Sobat Finansialku apakah kamu termasuk investor tipe konservatif ? Jika kamu merasa mendapat informasi baru dari artikel ini, yuk bagikan ke teman-teman kamu supaya mereka juga bisa mendapatkan informasi ini.

Sumber:

- Bareksa.com – https://bit.ly/3koQffE, https://bit.ly/3B5gPAh

- Kompas.com – https://bit.ly/36Bkx6D, https://bit.ly/3wIKN9R

- Website Kemenkeu – https://bit.ly/36CxDR4

Sumber Gambar:

- Cover: Glints – https://bit.ly/3rbMo77

Leave A Comment